Черкизово

"Черкизово" намерено увеличить производство мяса на 150-170 тысяч тонн в год - гендиректор

- 24 мая 2016, 13:58

- |

- комментировать

- Комментарии ( 0 )

Черкизово - фин отчет 1 кв МСФО

- 24 мая 2016, 12:45

- |

Валовая прибыль: -45% до 3,1 млрд руб

Скорректированный показатель EBITDA: -76% до 0,7 млрд руб

Чистый убыток: 0,4 млрд руб против прибыли в 2,9 млрд руб

Чистый операционный денежный поток показал отрицательную динамику и составил минус 1,3 млрд рублей

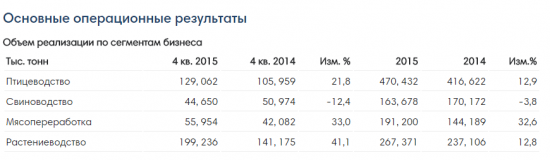

Черкизово - опер. результаты за 1 кв.

- 28 апреля 2016, 10:40

- |

(Отчет)

Как отчитались компании в моем портфеле за 2015г

- 15 апреля 2016, 20:40

- |

Акрон — рост по всем показателям! буду покупать не смотря на уже выросшие котировки

Газпромнефть — нейтрально-положительно, покупаю

Дикси — результаты слабые (в целом сектор сильно просел за 2015), буду добавлять в портфель при проливах, а они думаю еще будут… В след. 2-3г ожидаю восстановления показателей бизнеса

Мвидео - результаты слабые (потребительская активность падает) компания практически перестала открывать новые магазины… В след. 2-3г ожидаю восстановления показателей бизнеса

Татнефть - рост по всем показателям! буду покупать не смотря на уже выросшие котировки, отработали отлично

Черкизово — как и Дикси — результаты слабые (компания пока не смогла полностью воспользоваться ситуацией с санкциями), буду добавлять в портфель при проливах.

В след. 2-3г ожидаю восстановления показателей бизнеса (Очень активно наращивают пр-во)

ЭОН Россия - нейтрально, покупаю на проливах

P.S думаю над добавлением в портфель Протек и ЛСР

Изменения портфелей в марте

- 01 апреля 2016, 12:34

- |

Покупал Московская Биржа (MOEX) по 97.75 р/акцию (4 марта 2016)

Продал Энел Россия (ENRU) по 0.8 р/акцию (11 марта 2016)

Покупал Дикси (DIXY) по 285 р/акцию (14 марта 2016)

Покупал ЛСР (LSRG) по 660 р/акцию (14 марта 2016)

Покупал НКНХ ап (NKNCP) по 30.95 — 31 р/акцию (16 марта 2016)

Покупал Черкизово (GCHE) по 970 р/акцию (16 марта 2016)

Покупал МГТС ап (MGTSP) по

( Читать дальше )

Группа Черкизово заплатит за второе полугодие дивиденды

- 24 марта 2016, 15:45

- |

ПАО «Группа Черкизово» (MOEX: GCHE) (GCHE) планирует выплатить 22,75 рубля на акцию, 45,5 рубля по итогам 2015 года с учетом дивидендов, выплаченных по итогам первого полугодия.

Как сообщается в материалах компании к годовому собранию акционеров, совет директоров рекомендовал выплатить 22,75 рубля на акцию (номинал 0,01 рубля). Общая сумма составит 1 млрд 000 млн 175 тыс. 835,75 рубля чистой прибыли.

Кроме того, в прошлом году компания выплатила дивиденды по итогам первого полугодия в размере 22,75 рубля на акцию.

Как сообщили «Интерфаксу» в компании, по итогам 2015 года чистая прибыль ПАО «Группа Черкизово» (по РСБУ) составила 3 млрд 513 млн 625 тыс. 550 рублей 77 копеек. Совет директоров рекомендовал годовому собранию акционеров распределить чистую прибыль по результатам 2015 года, за исключением чистой прибыли, распределенной по результатам первого полугодия 2015 года в размере 1 млрд 000 млн 175 тыс. 835 рублей 75 копеек, направив на выплату дивидендов такую же сумму. Дивиденды на акцию, как и в первом полугодии, составят 22,75 рубля.

Таким образом, в случае принятия годовым собранием решения о выплате дивидендов по результатам 2015 года общий размер дивидендов может составить 45,5 рубля на одну акцию с учетом ранее выплаченных 22,75 рубля.

Источник: ответ IR менеджера на письмо в компанию.

Анализ отчетности Черкизово за 2015 год

- 16 марта 2016, 17:30

- |

Рассмотрим основные показатели:

Собственный капитал вырос на 5% и составил в 2015 году 53 млрд руб.

Долговая нагрузка увеличилась на 48% и составила 55 млрд руб.

Выручка выросла на 13% до 77 млрд руб.

Чистая прибыль снизилась на 64% и составила 6 млрд руб.

Чистый денежный поток снизился на 37% и составил 8,7 млрд руб.

Компания показала снижение чистой прибыли и денежного потока в 2015 году. Эйфория от введения санкций прошла и инвесторы начали избавляться от бумаг компании. На фоне снижения чистой прибыли неясны перспективы выплаты дивидендов, что также толкает котировки вниз с января 2016 года.

Security selection тайминг полгода. РФР

- 04 ноября 2015, 12:48

- |

Рисунок Динамика акций Сбербанка, тайм фрейм час

+43% за 2 месяца! Если принять императив про который написано выше за гипотезу, то дальше деньги новых инвесторов должны растекаться по рынку расширяя глубину роста. И тут, по-моему скромному мнению, первые кандидаты на кэшфлоу в акции, будут те эмитенты, где есть идеи. Для себя я выделяю три таких эмитента, чьи акции, опять же, по моему скромному мнению выстрелят на горизонте полгода:

- Газпром (суть идеи описана здесь

( Читать дальше )

Дивиденды: прощайте и снова здравствуйте :)

- 04 августа 2015, 22:01

- |

Ещё не все эмитенты и брокеры перечислили дивиденды своим акционерам, а уже Советы Директоров начали принимать решения о выплате промежуточных дивидендов.

Роллман объявил о созыве внеочередного общего собрания акционеров. Собрание назначено на 02 сентября 2015 года. 11 августа 2015 года назначено датой составления списка лиц, имеющих право на участие в собрании. В повестку дня вошел вопрос об утверждении выплат дивидендов по результатам II квартала 2015 года по привилегированным акциям типа «А».

Интриги нет. Размер дивиденда известен 3,55 рубля. Мелочь, а приятно.

ГМК Норникель

Совет директоров рекомендует ВОСА утвердить промежуточные дивиденды по результатам шести месяцев 2015 финансового года в размере 305,07 рублей (около 5,1 долларов США по курсу ЦБ РФ на 03.08.15) на одну обыкновенную акцию.Общий размер денежных средств, которые планируется направить на выплату промежуточных дивидендов, составит около 800 млн долларов США.Первый вице-президент – Исполнительный директор Павел Федоров прокомментировал рекомендацию по промежуточным дивидендам: «Размер промежуточных дивидендов был определен, исходя из требований консервативного управления ликвидностью и с учетом текущей конъюнктуры на товарных рынках. В то же время хочется напомнить, что целевой показатель для расчета совокупных дивидендных выплат за год составляет 50% от EBITDA, рассчитанного по МСФО за отчетный год, но должен быть не менее чем 2 млрд долл. США. Таким образом, по итогам 2015 финансового года менеджмент планирует предложить на рассмотрение совета директоров годовой дивиденд, который будет рассчитан с учетом разницы между целевым показателем для годовых дивидендных выплат и промежуточными дивидендами, выплаченными за 2015 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал