Халык Банк

Отжим клиентов «по соседски»

- 26 апреля 2023, 14:46

- |

Центральный депозитарий Казахстана сегрегирует счета граждан РФ и Белоруссии после 1 мая

Сегрегация затронет ценные бумаги в валюте, отличной от тенге, и инструменты, расчеты по которым проходят через Euroclear и Clearstream. После этой даты возможны задержки в расчетах по сделкам, совершенным на KASE, что может привести к ситуациям дефолта и штрафным санкциям со стороны биржи.

Инвестиционное подразделение Халык Банка с 27 апреля планирует закрыть доступ гражданам России и Беларуси к сектору KASE Global и иным инструментам на KASE, по которым пройдет сегрегация.

_____________________________________________________

Следом за Швейцарией, ОАЭ и Кипром, Казахстан начинает выполнять требование ес — отделить россиян, являющихся налоговыми резидентами рф от других. резидентам все заблокировать.

___________________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

- комментировать

- ★1

- Комментарии ( 24 )

Чистая прибыль Халык-Банка за 1 полугодие увеличилась на 24,8%

- 16 августа 2022, 14:04

- |

Чистая прибыль Халык-Банка в 1 пол 22г увеличилась на 24,8% (fomag.ru)

Халык-банк - просит у держателей облигаций разрешения платить больше дивидендов

- 19 февраля 2020, 15:03

- |

«В целях приведения положений ограничения нот в соответствие с его обновленной дивидендной политикой эмитент предлагает внести… поправки, позволяющие выплачивать до 100% от чистой прибыли»

источник

Российский орел - последствия снижения долговой нагрузки - Sberbank CIB

- 22 марта 2019, 18:23

- |

В последние годы в ответ на санкции российские компании значительно сократили объемы долга. Мы думаем, что уровень долговой нагрузки уже упал ниже оптимальных значений. По нашим расчетам, как только российские компании прекратят снижать ее, они смогут увеличить выплаты акционерам почти вдвое. Поскольку российские акции уже торгуются с дивидендной доходностью 7%, потенциал роста довольно впечатляющий. То, как «ЛУКОЙЛ» распределяет денежные средства — пример остальному рынку.

К наиболее привлекательным бумагам мы относим «ЛУКОЙЛ» (учитывая впечатляющие свободные денежные потоки и потенциальное продление программы выкупа), «Норильский Никель» (с учетом двузначной дивидендной доходности на фоне высоких цен на сырье), «Халык Банк» (благодаря хорошему уровню дохода на капитал и большим выплатам), TCS Group (с учетом хороших результатов за 4К18 и очень оптимистичных прогнозов на 2019 год); «Яндекс» (в преддверии IPO компаний Lyft и Uber, что может вызвать переоценку бизнеса такси); X5 Retail Group (самый дешевый вариант сделать ставку на потребительский сектор); «Интер РАО» (потенциальное улучшение дивидендных выплат или крупные сделки слияния/поглощения могут убедить инвесторов учесть в оценке компании ее значительную чистую денежную позицию).Sberbank CIB

Халык Банк: успешное завершение года и высокие дивиденды

- 18 марта 2019, 11:06

- |

ЧПМ выросла на 50 б.п. за квартал, на стоимость риска повлиял роспуск резервов по нескольким кредитам. На прошлой неделе Халык Банк опубликовал финансовую отчетность за 4 кв. 2018 г. по МСФО и провел телефонную конференцию. Чистая прибыль превзошла наш и консенсусный прогнозы на 32% и 56% соответственно за счет комбинации нескольких факторов: высоких чистого процентного дохода и прочего дохода, а также неожиданно низкой стоимости риска. По итогам года прибыль превысила 250 млрд тенге против ожидавшихся менеджментом 215 млрд тенге, а ROAE составил 28% (за 4 кв. – 35%). ЧПМ повысилась на 50 б.п. за квартал до 5,6%, в первую очередь благодаря переоценке розничных депозитов и в меньшей степени – повысившейся доле валютных депозитов с более низкой ставкой. Стоимость риска оказалась равна всего 0,1%, а с поправкой на прочие потери – минус 0,6%, что в том числе обусловлено выплатами по крупному обесцененному корпоративному кредиту ККБ. Кроме того, два проблемных корпоративных кредита (также относящиеся к ККБ) были переведены в дочернее спецюрлицо (SPV), в результате чего были распущены резервы. Без учета этих разовых факторов стоимость риска, по оценке менеджмента, составляла бы 0,8–0,9%.

( Читать дальше )

Халык. Банк Результаты за 1 кв. 2018 г. по МСФО: прибыль существенно лучше ожиданий

- 22 мая 2018, 10:18

- |

За вычетом разовых факторов ЧПМ снизилась на 10 б.п. заквартал.

В пятницу Халык Банк (HSBK LI – ДЕРЖАТЬ)опубликовал финансовые результаты за 1 кв. 2018 г. по МСФО и вчера провел телефонную конференцию. Чистая прибыль оказалась значительной, превзойдя консенсус-прогноз на 31% и нашу оценку на 47%. ROAE составил 29% (мы ждали 22%, рынок – около 25%). При этом основной доход не дотянул до прогнозов, но прибыль превзошла их благодаря низким отчислениям в резервы и высокому прочему доходу. Из-за перехода на МСФО 9 в прочий доход в том числе были включены некоторые доходы, которые раньше были процентными, а также средства, высвободившиеся после частичного роспуска резервов, созданных при покупке ККБ (сумма по этим двум статьям составила около 8 млрд тенге из 30 млрд тенге суммарного прочего дохода). ЧПМ, по нашим расчетам, снизилась на 30 б.п. за квартал до 4,7%, а по расчетам банка (на основе среднемесячных значений) – на 60 б.п. до 4,3%. Впрочем, после корректировки на реклассификацию части процентного дохода ККБ в прочий доход, которая была сделана после введения МСФО 9, и на разовые процентные расходы ККБ в 1 кв. (связаны с погашением «вечных» бондов ККБ) снижение маржи составило всего 10 б.п. квартал к кварталу – с 4,7% до 4,6%, согласно оценке самого банка. Расходы с поправкой на разовый эффект в 4 кв. сократились на 4% за квартал, соотношение Расходы/Доходы составило 29% против 33,5% в 4 кв. (или 27% с поправкой на разовые эффекты в 4 кв.).

( Читать дальше )

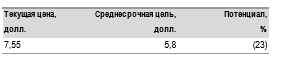

Аналитики сохраняют рекомендацию держать акции Халык Банка, однако не исключают повышения целевой цены

- 20 июня 2017, 12:39

- |

На объединенный банк будет приходиться примерно 30% всех кредитов сектора. Вчера менеджмент Халык Банк провел телефонную конференцию, посвященную планирующейся покупке Казкоммерцбанка (ККБ), обнародовав некоторые подробности сделки. Покупка Фондом проблемных активов проблемных кредитов БТА Банка позволит погасить задолженность последнего перед ККБ (максимум 2,4 трлн тенге), который, в свою очередь, использует полученные средства для выплаты стабилизационного кредита, полученного от НБК в рамках поддержки ликвидности и оптимизации фондирования. Оставшиеся средства будут направлены на увеличение процентных активов. Сделка приведет к созданию крупнейшего банка в Казахстане, на который будет приходиться 29% всех кредитов на рынке, 38% розничных и 34% корпоративных депозитов. ККБ останется самостоятельным юрлицом в рамках группы Халык Банка, возможно, сохранив нынешнее название.

( Читать дальше )

Размер докапитализации будет определен по результатом проводимой Халык Банком и Нацбанком проверки

- 05 июня 2017, 13:14

- |

В пятницу Халык Банк опубликовал сообщение о подписании рамочного соглашения между рядом сторон, которое предусматривает, что Халык Банк при определенных условиях приобретает доли К. Ракишева и Фонда Самрук-Казына в Казкоммерцбанке (ККБ) за один тенге с последующей возможностью докапитализации последнего.

Размер докапитализации пока неизвестен. Соглашение также предусматривает, что государственный Фонд проблемных кредитов выкупит отдельные активы и права требования у БТА Банка и погасит задолженность БТА перед Казкоммерцбанком. Размер докапитализации будет определен по результатом проводимой Халык Банком и Нацбанком проверки. По предыдущим сообщениям СМИ, размер вливаний в ККБ может составить более 230 млрд тенге (примерно треть собственного капитала Халыка на 1 кв. 2017 г.)Уралсиб

Халык Банк - новости по сделке с ККБ могут появиться примерно через месяц

- 17 мая 2017, 15:01

- |

Слабая динамика кредитного портфеля не помешала получить рекордную прибыль. Вчера Халык Банк опубликовал финансовые результаты за 1 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль превзошла на 17% наши ожидания и на 12% консенсусный прогноз, увеличившись на 3% квартал к кварталу до рекордных 38,5 млрд тенге. Чистая процентная маржа, по оценке банка, снизилась на 10 б.п. за квартал до 5,2%. Разрыв между начисленным и полученным процентным доходом составил 23%, но банк пояснил, что эта разница обусловлена доходом по амортизируемым нотам НБК по ним не поступает денежного дохода; по кредитам процентный разрыв составил 10%. Динамика кредитного портфеля была отрицательной как в связи с сезонностью и слабым спросом на кредиты, так и вследствие укрепления тенге (банк сохраняет долю валютных кредитов около 30%). Корпоративный портфель сократился на 4,6% за квартал, розничный на 2,2%. Депозиты также просели квартал к кварталу под влиянием переоценки, и отношение Кредиты/Депозиты осталось низким 61%.

( Читать дальше )

Неопределенность вокруг сделки с ККБ как фактор, препятствующий росту котировок Халык Банка.

- 14 марта 2017, 14:58

- |

Рентабельность должна остаться выше 20%. Вчера Халык Банк провел телефонную конференцию, посвященную результатам 4 кв. 2016 г. по МСФО, которые вышли в пятницу, и прогнозам на текущий год. Менеджмент ожидает роста чистой прибыли примерно на 7% за год, до 140 млрд тенге, что сохранит рентабельность капитала выше 20%. Маржа и стоимость риска могут остаться на уровне 2016 г. 5,5% и 1,0% соответственно. При этом не исключено, что отношение Расходы/Доходы вырастет на 1 п.п. до 29,5%. Рост чистых кредитов может составить порядка 7%, если Алтын банк останется на балансе (Халык находится в процессе продажи 60процентной доли китайскому CITIC), и около 2%, если на конец года Алтын будет деконсолидирован. В отношении значительно прироста депозитов в 4 кв. руководство отметило, что часть притока уже ушла в первые месяцы года, вдобавок к этому банк понижал ставки, так что влияние на маржу должно быть несущественным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал