Фед

ФЕД комменты

- 21 марта 2018, 21:29

- |

FED RAISES RATES QUARTER POINT, SIGNALS TWO MORE HIKES IN 2018

FOMC also trims spending and investment assessment: «household spending and business fixed investment have moderated»

- комментировать

- Комментарии ( 8 )

Система изнутри

- 12 марта 2018, 05:29

- |

Да, так и есть, выстроена система, которая держиться уже из поколение в поколения, начиная от создания фед-резерва, сколько ему там? 100 лет? 104 исполняется? Ну вы поняли.

В книге показано на изнанку что и как делается, для чего, какими методами.

«Дайте мне управлять деньгами страны, и мне нет дела, кто будет устанавливать там законы»Очень советую, 5 из 5.

ZeroHedge: Реакция FOMC: VIX внезапно падает к 9 пунктам, доллар падает

- 01 февраля 2017, 22:32

- |

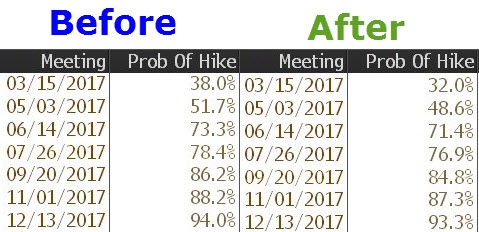

Шансы повышения ставки ФРС упали на менее ястребинных заявлениях...

Все машины были заправлены и готовы к рыночной ракете на заявлении ФРС, VIX рухнула — внезапно упала к 9 пунктам.

( Читать дальше )

Почему сейчас опасно покупать Си и шортить Ри

- 16 августа 2016, 20:06

- |

Неожиданно начинает раскручиваться тема с пересмотром Федрезервом своих долгосрочных прогнозных параметров, о которой я уже упоминал сегодня. На этом фоне все больше укрепляется консенсус о более длительном и плавном повышении ставок. Что это значит для рынков? Очень просто — цитата по голдманам сегодня(!): «Green light for risk» («Зеленый свет риску»).

И если рост рынка акций (SP500) из-за текущих высоких мультипликаторов и умеренных прогнозов по корпоративным прибылям ограничен, то основными бенефициарами такой смены настроений, который наблюдается последние две недели, являются облигации и carry trade на развивающихся рынках — читай: рубль и бразильский реал.

Прибавьте сюда ралли в нефти (как минимум, практически отсутствие риска ухода ниже 40 долл в реалиях и новостном фоне последних недель) и оснований надеяться на сильный рост в доллар/рубле до ноября-декабря 2016 становится все меньше.

Заседание ФРС: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 27 июля 2016, 04:11

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США все еще не столь однозначны.

Мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы в этот раз не увидим.

• Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски Brexit пока давят на ФРС.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в октябре 2014 года. Объявлять о новой программе в текущих условиях смысла не имеет.

В деталях

• Общее состояние экономики – может оцениваться как умеренное развитие. Следует отметить, что в первом квартале наблюдалось некоторое ослабление экономической ситуации в США. Согласно третьей оценке, рост ВВП составил 1,1% после 1,4% кварталом ранее. Однако это взгляд в прошлое. Во втором квартале ситуация улучшилась. Согласно консенсусу аналитиков от Reuters, по итогам текущего квартала ВВП может прибавить 2,6%. Данные будут представлены в пятницу, 29 июля. Отметим, что по итогам июньского заседания Фед подтвердил некоторое ухудшение экономических перспектив, понизив прогноз по росту ВВП в 2016 году с 2,2% до 2%.

( Читать дальше )

Основные индикаторы, позволяющие предугадать намерения ФРС

- 23 июня 2016, 05:07

- |

В 2015 году формально завершилась эра легких денег в США. В декабре ключевая ставка ФРС была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года и ограничило поток ликвидности на рынки.

Впрочем, пока монетарную политику Федрезерва вполне можно назвать «голубиной». Рынки живут ожиданиями, и важным является понять, что нас ждет в перспективе. Для того чтобы угадать намерения регулятора и оценить будущее кредитно-денежной политики в США имеет смысл регулярно мониторить ряд индикаторов. Давайте ознакомимся с ними поподробнее.

• Рынок труда – пожалуй, один из основных факторов на который ориентируется Фед в процессе принятия решений. Рекомендуем следить за ключевым отчетом по рынку труда США от BLS, который регулярно публикуется в первую пятницу каждого месяца.

Согласно оценкам экономистов, «нормальным» уровнем безработицы в США на ближайшие 5-6 лет является 4,5-6%. В июне 2016 года ФРС в качестве индикативной обозначила 4,6-5%. Под «нормальным» уровнем безработицы понимается то значение, которое сохраняется в отсутствие циклических шоков. Важно, чтобы реальные цифры не слишком отклонялись от этого значения. Слишком низкая unemployment rate может быть воспринята инвесторами в негативном ключе ввиду угрозы перегрева экономики и ужесточения монетарной политики, слишком высокая – свидетельствовать о слабости ситуации и необходимости монетарного стимулирования.

( Читать дальше )

5 причин, почему Фед вряд ли сотворит «немыслимое»

- 10 мая 2016, 05:00

- |

Еще недавно негативные номинальные процентные ставки мировых ЦБ представлялись инвесторам чем-то немыслимым. Нулевое значение казалось достаточно естественным порогом, ниже которого процентные ставки опуститься не могут.

Тем не менее, знаменательное событие свершилось: сейчас ставки ряда центробанков, включая ЕЦБ и Банк Японии, находятся ниже нуля. Как результат, около трети суверенных облигаций по всему миру торгуются с отрицательными доходностями. Получается, что инвесторы, по сути, платят за право обладать этими бумагами. Согласно оценкам агентства Fitch, «платежи» держателей бондов с отрицательной доходностью на сумму $10 трлн сейчас составляют $24 млрд в годовом исчислении.

В ближайшее время ситуация вряд ли изменится. Более того, чем дольше негативные ставки присутствуют в еврозоне и Японии, тем большее давление оказывается на политику других мировых ЦБ. Ходят слухи, что, в конечном итоге, отрицательные процентные ставки введет и ФРС. Тем не менее, подобный расклад событий на данный момент представляется маловероятным. Главный экономический советник Allianz Мохаммед Эль-Эриан объяснил почему.

( Читать дальше )

Фед путается в показаниях

- 14 апреля 2016, 05:56

- |

Ситуацию в экономике США нельзя назвать сверходнозначной, и мнения относительно ее будущего разнятся. Всю противоречивость прогнозов демонстрирует парадоксальная ситуация.

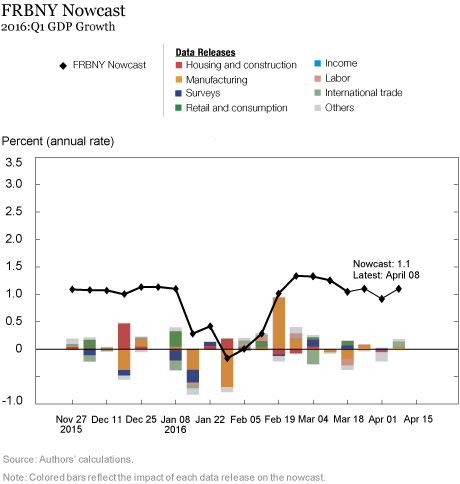

Недавно ФРБ Нью-Йорка вслед за коллегами из Атланты начал публиковать собственный прогноз по американской экономике. Сервис получил название FRBNY Nowcast. Теперь он будет конкурировать со знаменитым трекером экономики GDPNow от ФРБ Атланты.

Согласно оценке нового сервиса, в 1-м кв. ВВП США вырастет на 1,1%.

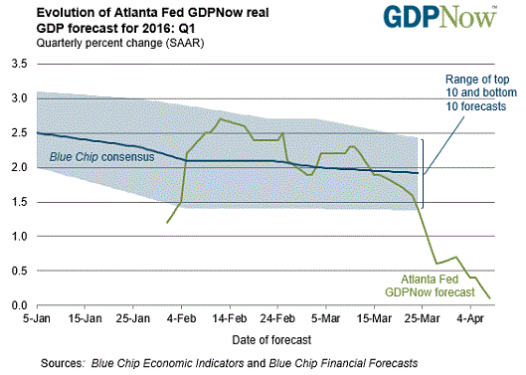

Результат от GDPNow выглядит менее оптимистичным: +0,1%. При этом консенсус от экономистов, полученный ранее, подразумевает рост около 1,9%.

( Читать дальше )

Решение ФРС: Объяснение на одном графике

- 18 марта 2016, 05:06

- |

В среду произошло важное событие: были опубликованы итоги заседания ЦБ США.

Как и ожидалось, процентные ставки пока остались без изменений. Кроме того, риторика и прогнозы Феда носили достаточно «голубиный» характер. Конечно, рынок труда, а также некоторое улучшение инфляционной ситуации в США внушает определенный оптимизм. Однако есть и проблемы. Безусловно, инфляция в Америке все еще низка, а глобальные риски настораживают.

Кроме того, есть еще один не столь известный фактор. Речь идет о падении ожиданий рынка относительно темпов роста ВВП США на 2016 год. Сейчас эксперты прогнозируют прирост около 2%. В середине прошлого года ожидания приближались к +3%. В случае, если Фед напугает инвесторов, ситуация на рынках может ухудшиться подобно распродажам начала года после увеличения ставок в декабре.

БКС Экспресс

Fed Chair Yellen's Q&A Before Senate

- 11 февраля 2016, 21:14

- |

Кратко: она сказала, что поднятие ставки федом не привело к падению рынков и торможению экономики.

Во всем виноваты, она сказала, Китай, цены на нефть и начавшиеся валютные войны.

Тем не менее, фед не отказывается от дальнейшего повышения ставки, но будет смотреть на текущие реалии, и также может рассмотреть возможность отрицательных (!) ставок. О как.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал