Уоррен Баффетт

💼 Простые правила инвестирования Уоррена Баффета

- 29 марта 2024, 16:26

- |

Баффет всегда следует ряду своих правил в инвестировании, и сегодня мы рассмотрим некоторые из них:

⚡Инвестируйте на долгий срок – если вы не готовы владеть акциями в течении десяти лет, даже не думайте чтобы владеть ими в течении десяти минут

⚡Покупайте акции только качественных компаний – гораздо лучше купить замечательную компанию по справедливый цене, чем неплохую компанию по замечательной цене

⚡Не беспокойтесь о ежедневных колебаниях рынка – Уолл-Стрит делает свои деньги на активности. Вы зарабатываете деньги на бездействии

Как вам такие принципы инвестирования? 🧐

- комментировать

- Комментарии ( 1 )

Самая крупная скупка Уоррена Баффета еще впереди? (перевод с elliottwave com)

- 29 марта 2024, 12:21

- |

Уоррен Баффет известен не только тем, что чрезвычайно богат, но и тем, что является стоимостным инвестором. Конечно, это означает, что он стремится покупать хорошие компании по выгодной цене. Однако таких выгодных сделок было мало. Вот что он, как председатель совета директоров и генеральный директор Berkshire Hathaway, написал акционерам в своем ежегодном письме 24 февраля: «В этой стране осталась лишь горстка компаний, способных по-настоящему заинтересовать Berkshire, и они бесконечно перебираются как нами, так и другими». Баффетт добавил, что достойные варианты за пределами США также отсутствуют. Он подытожил инвестиционный ландшафт следующим образом: «В общем, у нас нет возможности добиться впечатляющих результатов». Поэтому «Оракул из Омахи» держит много наличных.

Уоррен Баффет известен не только тем, что чрезвычайно богат, но и тем, что является стоимостным инвестором. Конечно, это означает, что он стремится покупать хорошие компании по выгодной цене. Однако таких выгодных сделок было мало. Вот что он, как председатель совета директоров и генеральный директор Berkshire Hathaway, написал акционерам в своем ежегодном письме 24 февраля: «В этой стране осталась лишь горстка компаний, способных по-настоящему заинтересовать Berkshire, и они бесконечно перебираются как нами, так и другими». Баффетт добавил, что достойные варианты за пределами США также отсутствуют. Он подытожил инвестиционный ландшафт следующим образом: «В общем, у нас нет возможности добиться впечатляющих результатов». Поэтому «Оракул из Омахи» держит много наличных.( Читать дальше )

Илон Маск на вершине китайского Forbes: догоняют автомобильного магната интернет-продавец и производитель сумок

- 25 марта 2024, 14:45

- |

Hurun подсчитал, что гений, миллиардер, плейбой, филантроп владелец конторы по обмену усечёнными мыслями (пару лет назад Илон заодно прикупил Твиттер, соскучившись по свободе слова) за 2023г. стал вполовину богаче, и теперь владеет капиталом в $231млрд. Хорошие деньги, чтобы продолжить пытаться колонизировать Марс, строить гиперлуп или выпускать черепицу, вырабатывающую электричество от солнечного света. Зато человечек, которому Маск впихнул в голову чип, уже вовсю играет в шахматы силой мысли.

Трудно сказать, насколько богачей тревожит их позиция во всевозможных рейтингах, но глава компании Amazon в ближайшее время нагнать Илона может не рассчитывать.

( Читать дальше )

Становление Баффета. Читать было интересно.

- 24 марта 2024, 10:47

- |

Вроде была эта книга среди рецензий. Но тот вариант, который я читал имел другой ISBN. Скорее всего это другой перевод одного иностранного источника. Но, я решил завести эту книгу отдельно. По мере прочтения я делал закладки на разных интересных фактах. Накопилось штук 40. Поделюсь со Смарт-лабом некоторыми мыслями, возникшими при прочтении историй из ранних лет Баффета.

👉 Баффет для меня стал более человечным. Парень в детстве зарабатывающий воровством теннисных мячиков. Что может характеризовать лучше ту базу, откуда начал данный замечательный инвестор? В биографии богатых людей часто встречаются такие факты, за которые бывает стыдно. Звезды не ездят в метро. Потому прочитать эту книгу, содержащую честные истории начала одного из самых больших состояний, было весьма интересно.

👉 Баффет изучал музыку и играл в оркестре. Быть «эхом» (т.е. повторять, помогать) или играть «первую роль»? Непростой выбор. Баффет пришел к выводу, что лучше играть первую роль, потому что когда ты «эхо» лажание «первого» плохо отражается на тебе. Но по сути первые это те, кто (говоря языком Талеба) рискуют собственной шкурой. Больше выигрыш, но и больше проигрыш.

( Читать дальше )

Уоррен Баффет владеет 168 миллиардами долларов наличными. Возможно, он объяснит, почему это имеет смысл.

- 18 марта 2024, 22:28

- |

У некоторых из самых успешных и уважаемых тренеров есть кое-что общее: они готовы идти на риск, но не на азартные игры. Это тонкий нюанс, который можно применить и к инвестированию.

Уоррен Баффет – один из самых уважаемых инвесторов в истории. Хотя генеральный директор Berkshire Hathaway (NYSE: BRK.A) (NYSE: BRK.B) накопил миллиардное состояние, важнее то, как он это сделал.

В своем последнем ежегодном письме акционерам Баффет написал, что «рынки сейчас демонстрируют гораздо больше поведения, похожего на казино, чем когда я был молод». Это отрезвляющее заявление, которое в простой декларативной форме отражает взгляды на риски, инвестиционные подходы и возраст.

В этом вся суть. Простота была в центре стратегии Баффета на протяжении десятилетий. Учитывая, что на балансе Berkshire находятся рекордные $168 млрд денежных средств и краткосрочных инвестиций, инвесторам наверняка интересно, о чем думает Баффет.

Я бы сказал, что он только что рассказал нам, и я думаю, что это имеет большой смысл. Давайте разберем инвестиционную философию Баффета и проанализируем, как и почему она стала основой для создания богатства поколений.

( Читать дальше )

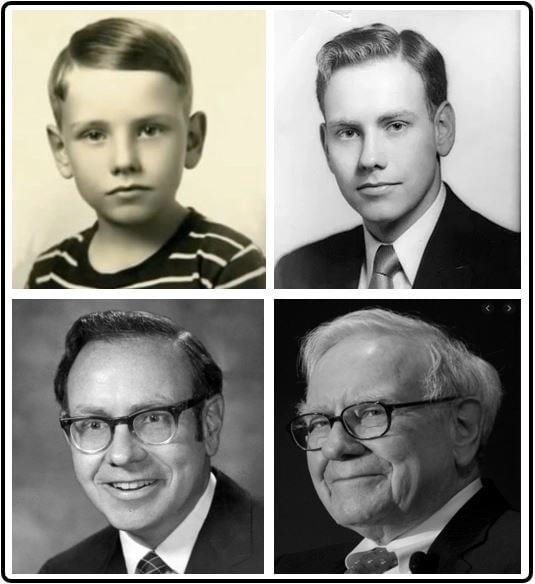

Кем был Уоррен Баффетт?

- 18 марта 2024, 15:07

- |

Кем был Уоррен Баффетт?

Господа, пришло время решить настоящие проблемы человечества. Перейти к главной из них и изничтожить. Поставить точку.

Сегодня я лично столкнулся с Баффеттом, а точнее с необходимостью написать правильно его фамилию. Можно было подумать, что как не назови, его все причастные к бирже знают. Но есть дилемма. И тут даже википедия не помогла, как и многие книги. Дело в том, что в одном и том же произведении или сайте, фамилия Уоррена пишется и Баффет и Баффетт.

Английское написание неоспоримо: Warren Buffett. Однако это английский язык и его слова обязательно нужно перевести обязательно на русский. Язык наших мыслей, общения и дел. Посему давайте проголосуем как правильно писать фамилию Уоррена по-русски. Сколько «ф» и сколько «т»?

(голосование видно исключительно в старой версии сайта Смартлаб.

ПС

В первом комментарии буду прикладывать обновлённый скрин итогов голосования

Стоимостное инвестирование для начинающих. Введение.

- 18 марта 2024, 14:40

- |

В этом курсе мы начинаем знакомится с азами финансовой отчетности. Понимать и правильно оценивать финансовую отчетность необходимо для успешного инвестирования. В этом курсе вы получите необходимый минимум для понимания финансовой отчетности и ее анализа для принятия инвестиционных решений. Курс будет заточен на понимание элементов отчетности и их взаимосвязей. Освоив материалы курса вы приобретете начальную базу. Сможете понимать отчеты компаний и будете готовы самостоятельно углублять знания.

Также в курсе познакомимся с исторически успешными инвестиционными характеристиками и подходами. В курс включены описания более 50 исследований. Выбор исследований не был избирательным. География не повлияла на вывод о том, что акции, обладающие характеристиками, описанными в этом курсе, обеспечивают наилучшую доходность в течение длительных периодов времени. Хотя этот вывод не является неожиданностью, он служит эмпирическим доказательством того, что принципы инвестирования Бенджамина Грэма, впервые описанные в 1934 году в книге «Анализ ценных бумаг», продолжают хорошо служить инвесторам.

( Читать дальше )

Dollar cost averaging кратко о методе

- 18 марта 2024, 08:47

- |

Уоррен Баффет, один из самых успешных инвесторов в мире, рекомендует метод DCA (Dollar-Cost Averaging) для большинства инвесторов. Он считает его одним из самых надежных способов инвестирования на долгосрочный период.

Что такое DCA?

DCA — это метод инвестирования или, как его еще называют, метод среднего арифметического, при котором вы регулярно, например, каждую неделю или каждый месяц, вкладываете фиксированную сумму денег в определенный актив, независимо от его текущей стоимости.

Преимущества DCA:

Минимизация рисков. Вы покупаете активы по разной цене, что позволяет сгладить волатильность и усреднить стоимость входа.

Простота и автоматизация. Нет необходимости постоянно следить за рынком и пытаться «угадать» лучший момент для покупки.

Дисциплина. Регулярные инвестиции формируют привычку и помогают избежать импульсивных решений на эмоциях.

Как применять DCA?

Определите сумму, которую вы готовы инвестировать регулярно (например, $100 в месяц).

Выберите актив или портфель активов.

Начните инвестировать фиксированную сумму в выбранный актив регулярно, независимо от текущего состояния рынка.

( Читать дальше )

Письмо №47 Уоррена Баффета о поведении рынков "как в казино" и о том, как избежать продавцов «змеиного масла»

- 13 марта 2024, 21:13

- |

Баффет известен как выдающийся инвестор и мыслитель. В минувшие выходные он опубликовал свое очередное (47-е) ежегодное письмо-послание. Ниже приведен ряд цитат:

Об инвестировании в акции:

▪ «Я не помню периода с 11 марта 1942 года — даты моей первой покупки акций — когда бы большая часть моего портфеля не была в акциях, американских акциях. И пока все идет хорошо.»

▪ «В Berkshire мы отдаем предпочтение акциям тех редких компаний, которые могут вкладывать дополнительный капитал с высокой доходностью в будущем. Владение только одной из таких компаний может принести огромное богатство.» (сосредоточьтесь на компаниях с широкими возможностями реинвестирования)

▪ «Урок от Coke и AMEX? Когда вы находите действительно замечательный бизнес, оставайтесь с ним. Терпение окупается, и один замечательный бизнес может компенсировать множество посредственных решений, которые неизбежны.» (никогда не продавайте акции выдающихся компаний)

«Мы работаем в этом бизнесе уже 57 лет, и, несмотря на то что наши объемы выросли почти в 5000 раз — с 17 миллионов долларов до 83 миллиардов долларов, — нам есть куда расти.» (магия сложных процентов)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал