Рецессия в США

Энтони Помплиано предрекает идеальный шторм для экономики США

- 12 июня 2019, 19:21

- |

«Идеальный шторм» — это выражение, означающее ситуацию, в результате которой сочетание неблагоприятных факторов существенно усиливает негативный эффект. Фразеологизм стал широко известным в России в результате выхода на экраны в 2000 году одноименного фильма, рассказывающего о катастрофе рыбацкого судна «Андреа Гейл» во время Хэллоуинского шторма 1991 года у побережья США.

«Сначала урезание ключевой ставки, потом увеличение политики количественного смягчения, а тут еще и вознаграждение за новые блоки биткоинов урезали вдвое… Кажется, нас ждет идеальный шторм», — заявил предприниматель.

- комментировать

- Комментарии ( 4 )

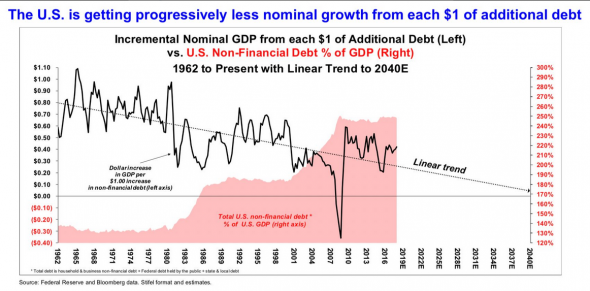

США начали получать меньше с каждого взятого в долг $1

- 09 июня 2019, 00:47

- |

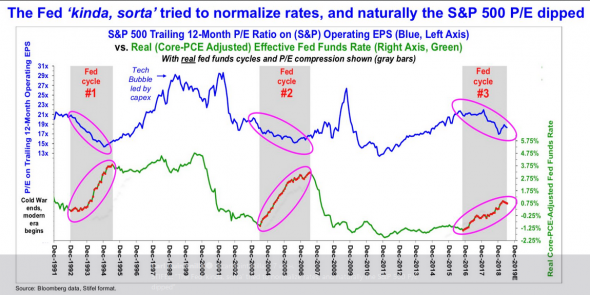

Карл Кинтанилья, ведущий на канале CNBC, рассказал в своем Twitter со ссылкой на данные Stifel Financial Corp. — американской многонациональной независимой инвестиционной компании, предоставляющей финансовые услуги — о признаках надвигающейся рецессии в США.

Так, по данным компании, США стали получать меньше дохода с каждого нового доллара, взятого в долг, процентные ставки доходности казначейских десятилетних облигаций ФРС США (выступающие, как индикатор роста экономики). В пример организация также приводит неудачную политику ФРС, которая приводит к падению биржевых индексов и сильное падение индекса деловой активности.

( Читать дальше )

Почему инверсия кривой доходности лишь тревожный сигнал, а не признак рецессии?

- 29 мая 2019, 15:50

- |

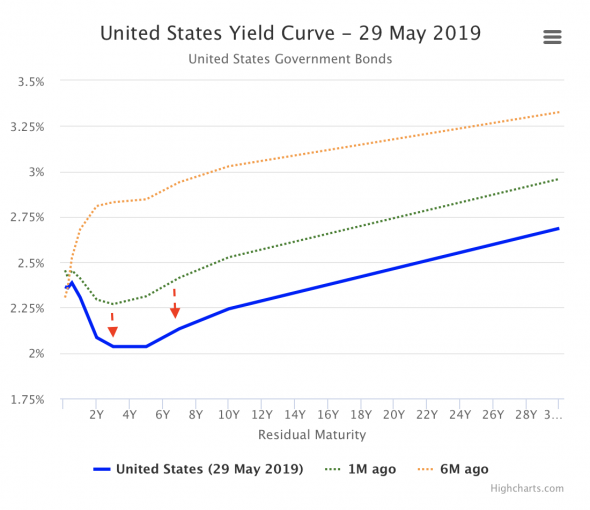

Инверсия кривой доходности США продолжается, становится более сильной и захватывает все больше участков кривой, однако почему это всего лишь предупреждение, а не признак рецессии?

Потому что за инверсией должна следовать крутизна (восстановление положительного спреда между бумагами дальнего и ближнего срока погашения) и только тогда, полагаясь на исторический опыт, можно начинать трубить о рецессии.

Чтобы понять почему, полезно предварительно рассмотреть причины инверсии кривой. Для простоты, рассмотрим выбор из двух инвестиционных альтернатив для инвестора на срок инвестирования в 5 лет:

- Покупка и последовательное реинвестирование в 1-летние бескупонные облигации 5 раз (в сумме срок инвестирования 5 лет)

- Купить 5-летнюю бескупонную облигацию и дождаться срока погашения.

В обоих случаях сравнивается доход от стратегий через 5 лет.

( Читать дальше )

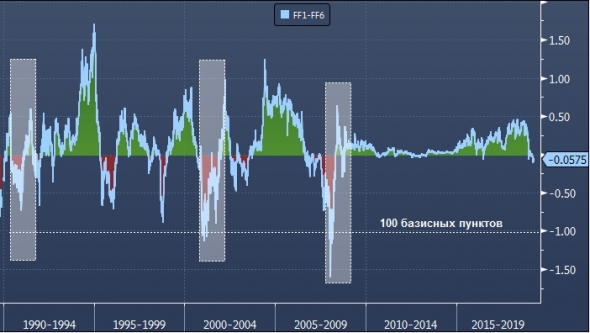

Societe Generale доказал на примере ставок, что экономика США далека от рецессии

- 09 апреля 2019, 15:52

- |

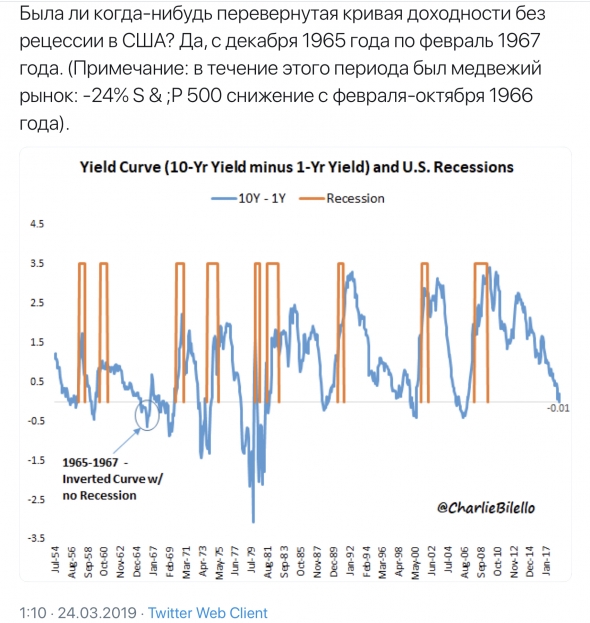

Будет ли рецессия в течение ближайших 3-х лет?

- 24 марта 2019, 11:02

- |

P.S.: 1 раз в истории было исключение.

Новый обвал фондовых рынков США начнется этой осенью?

- 08 февраля 2019, 17:47

- |

Вероятность наступления рецессии в США в течение одного года выросла до рекордного значения с 2008 г.

По расчетам Федерального резервного банка Нью-Йорка, спад в американской экономике начнется в феврале 2020 г. с вероятностью в 23,62%. В последний раз столь высокие ожидания наблюдались в августе 2008 г.

В среднем за последние тридцать лет обвал на фондовых рынках США начинался через 261 день после достижения соразмерного уровня вероятности. В 1990 г. он произошел через 139 дней, в 2000 через 389 дней, а в 2007 г. в течение 257 дней.

Получается, что если опираться на данный показатель, то американский рынок акций может продолжить свой рост в ближайшие 8-9 месяцев, то есть новое, коррекционное движение стоит ждать лишь к октябрю.

Резюме

Может ли быть по-другому, чтобы фондовый рынок начал падать раньше, чем это было в последние 30 лет?

«Только после многих лет участия в деятельности Уолл-стрит я понял, насколько важную роль цены акций или в целом стоимость активов играет в общей экономической результативности. Экономический крах 2008 г. лишь подтвердил то, что я знал из предыдущего опыта: цены акций — не просто главный показатель бизнес-активности, но и один из факторов, изменяющих эту активность«, написал в своей книге бывший глава ФРС Алан Гринспен.

( Читать дальше )

О перспективах и сроках рецессии в 2019-2022 гг.

- 15 января 2019, 10:36

- |

pensionpartners.com/lions-and-tigers-and-yield-curve-inversions/

Далее перевод от Гугла.

Львы и тигры и инверсия кривой доходности

Есть несколько вещей, которые инвесторы боятся больше, чем перевернутая кривая доходности.

Зачем? 2 причины ...

- В последних 9 спадов в США были предшествовать перевернутый кривой (выход 1-года выше , чем выход 10-летнего).

( Читать дальше )

Прогнозируем рецессию в США. Нехватка адекватной обратной связи.

- 11 ноября 2018, 22:06

- |

Как мне видится, американский рынок стоит сейчас в довольно интересной точке и здесь я задал несколько вопросов о том, чтобы постараться определить, на какой период в прошлом похож текущий момент.

Был по сути всего 1 интересный комментарий: Kapeks предложил сравнивать текущий момент не с 87-2018, а с 1930-1980х, когда ставка ФРС с нуля начала плавно двигаться вверх.

В целом, глядя на историю американского рынка, понимаешь — на самом деле конечно надо было выкупать этот падеж октября, т.к. вероятность отскока на таком тренде в отсутствии экономической рецессии была очень высока.

Кстати, что интересно, на американском рынке давным давно не было боковика. По большому счету, рынок растет или падает, причем растет гораздо дольше, чем падает.

Второй пост на эту тему показывает, что серьезного снижения S&P500 стоит ждать только если наступит рецессия. Что является предвестником рецессии? Я пока не знаю. Возможно сближение доходностей по 2 и 10 летним облигациям (инверсия кривой доходности гособлигаций). Так чисто по графику рецессия напрашивается просто потому, что ее очень долго не было, и идет процесс ужесточения монетарной политики.

В общем, продолжаю изучать вопрос, хотелось бы компетентных мнений на тему предвестников возможной рецессии США.

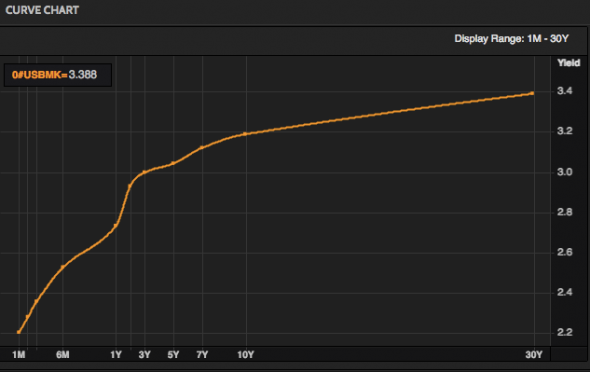

Кривая доходности UST выглядит сейчас так

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал