Прогноз

🔥 Газпром (GAZP) - отчет за 2023й год не так плох

- 03 мая 2024, 09:55

- |

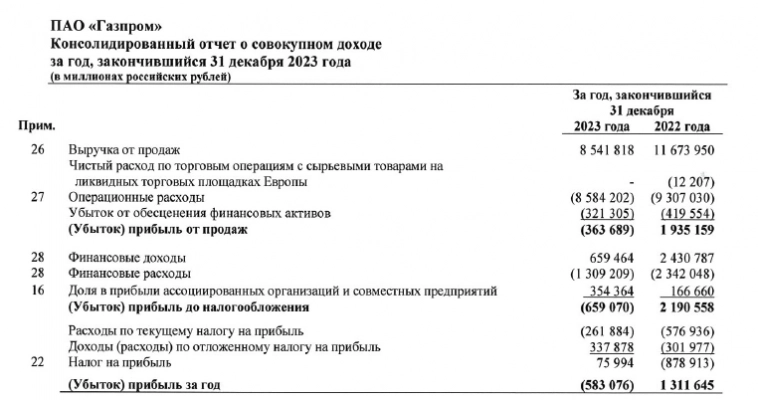

▫️ Выручка 2023: 8542 млрд (-27% г/г)

▫️ Опер. расходы: 8584 млрд (-8% г/г)

▫️ Убыток от продаж:364 млрд р

▫️ Чистый убыток:696 млрд р

▫️ Скорректированнаяприбыль:770 млрд р

▫️ скор. P/E: 4,85

▫️ fwd дивиденд 2023: 5,2%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Основной бизнес Газпрома убыточен и обрастает большими долгами (чистый долг по МСФО на конец 2023 года составил 5231 млрд р против 3908 млрд р на конец 2022 года). Судя по отчету РСБУ за 1кв2024, ситуация с рентабельностью газового бизнеса особо не меняется, несмотря на рост добычи газа.

👆 Основная проблема компании — падение экспортных продаж газа аж на61% г/г и увеличение НДПИ на600 млрд р в год, которое будет действовать до конца 2025 года.

👉FCF отрицательный, а ND/EBITDA = 2,96. Я практически уверен, что Газпром выплатит дивиденды за 2023й год, но распределение будет меньше 50% от чистой прибыли по МСФО (при показателе ND/EBITDA > 2.5 размер дивидендов может быть пересмотрен).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 25 )

Какие сектора часто растут в мае. Выбираем акции

- 02 мая 2024, 16:51

- |

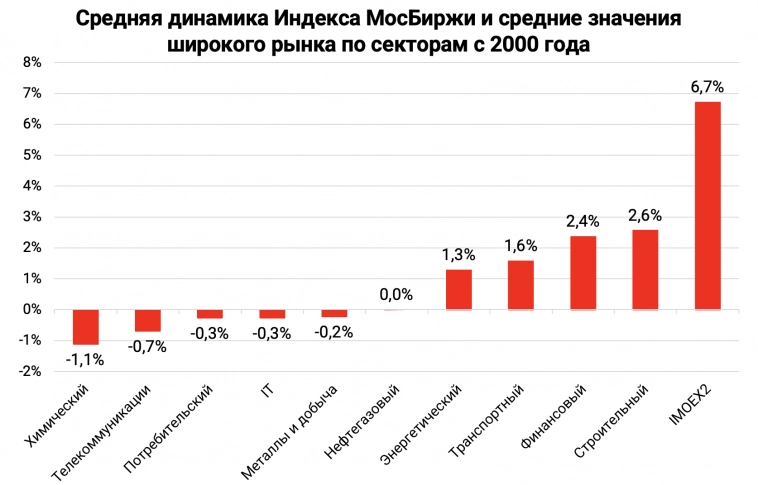

Сезонность — важный ориентир для инвесторов. Мы исследовали динамику российских акций в мае: какие сектора в этом месяце «любят» расти, а какие — падать. Разбираемся: чего, если верить статистике, можно ждать в мае 2024 года.

Методология

Мы берём текущий состав всех 10 отраслевых индексов и рассчитываем динамику каждого компонента по месяцам с 2000 года. Далее объединяем данные по месяцам и ищем среднюю динамику.

Результат получается средневзвешенным, то есть влияние каждого компонента одинаковое, в отличие от классических индексов, где наибольший вес у 2–3 акций.

Важно отметить, что некоторые акции появились на бирже позже других, и о таких случаях мы поговорим отдельно.

Статистика в мае

Согласно нашим данным, в среднем 5 из 10 секторов завершали май в минусе, нефтегазовый сектор — около нуля, а росли 4 сектора во главе со строительным и финансовым.

Почему лучше купить индекс, а не сектор

Ни один из секторов в мае не обгонял Индекс МосБиржи.

( Читать дальше )

🏦 ВТБ (VTBR) - слабые результаты за 1кв2024 и долгосрочные перспективы

- 29 апреля 2024, 10:13

- |

◽️ Чист. % доход TTM: 379.4 млрд

◽️ Чист. комис. доход TTM: 226,7 млрд

◽️ Чистая прибыль TTM: 407.4 млрд

▫️ P/E ТТМ: 4.7

▫️ P/E fwd 2024: 5,2

▫️ P/B:0,84

▫️ fwd дивиденды 2024:0%

▫️ fwd дивиденды 2025: 10%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

❗ В этом обзоре решил более подробно расписать структуру уставного капитала ВТБ, чтобы развеять мнимую дешевизну банка. У ВТБ есть 3 вида акций (2 типа префов и обычка).

— Префов с номиналом 0,1 р всего 3 073 905 млн — это тоже самое, что 30 739 050 млн было бы с номиналом 0,01 (37,5% уставного капитала), поэтому проще считать именно так

— Префов с номиналом 0,01 р 21 403 797 млн (29,8% уставного капитала)

— Обычки с номиналом 0,01 р 26 849 669 млн (32,7% уставного капитала)

👆 Капитализация обычки = 626 млрд р, а если бы цена префы торговли по такой же цене, то и капитализация ВТБ была бы1914 млрд р (626/0,327). Логично при расчета вообще исходить из этой капитализации, которая почему-то практически нигде не фигурирует. Тогда сразу становятся видны реальные мультипликаторы. Более того, если рассчитать EPS, поделив прибыли 2018-2020 годов на 79 трлн акций, то дивиденды на обычку выплачивались вполне неплохие(35,2-67,9% от скорректированной чистой прибыли).

( Читать дальше )

Экономический дайджест 28.04.2024

- 28 апреля 2024, 15:38

- |

Пара доллар/рубль на прошедшей неделе упала и закрылась на уровне 92.2425. На мой взгляд, закончилась волна С восходящей коррекции. Индекс РТС вырос и закрылся на уровне 1181.18. Индекс российских государственных облигаций (RGBI-tr) упал и закрылся на уровне 597.66. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы закончили вторую волну. Количество действующих вышек в США упасло с 511 до 506. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 25 700, с 290 500 до 264 800. Неделя закрылась WTI — 83.66, Brent — 89.33.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Закрытие недели —1.06925

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. Пятая, возможно, будет КДТ. В ней закончены первая и вторая волны, идёт третья. Закрытие недели — 5131.75.

( Читать дальше )

Сколько планирую заработать на дальних ОФЗ. Моя тактика

- 28 апреля 2024, 10:23

- |

Позавчера наш ЦБ в очередной раз сохранил ключевую ставку на локальном пике — 16%. И на вопросы населения — «А собственно, доколе?» — отвечает уклончиво: «Посмотрим, мол, граждане, не волнуйтесь. К осени будет видно».

🎯В период высоких ставок новыми красками начинают играть облигации, и особенно — дальний хвост кривой государственных бумаг («длинные ОФЗ»). Расскажу сегодня подробнее, на какой результат по дальним ОФЗ я рассчитываю, какой срок закладываю и какие подводные камни могут подстерегать по пути.

Ещё больше свежей аналитики по самым актуальным инвестиционным инструментам — в телеграм-канале. Подписывайтесь!

⏳Про идею с дальними ОФЗ я вещаю на канале с осени 2023 года. Ещё в октябре выходил пост "ТОП-5 лучших ОФЗ, чтобы купить на повышении ставки", где я призывал готовиться к окну возможностей в ОФЗ с большой дюрацией и давал список из 5 средних и долгосрочных бумаг.

🤔Почему сейчас может быть выгодно покупать длинные ОФЗ

📉Сейчас мы почти наверняка на пике ставок (но это не точно), и через несколько месяцев начнется снижение. Когда ставки снижаются, облигации с фиксированным купоном растут в цене.

( Читать дальше )

Какой курс рубля ждать в мае

- 27 апреля 2024, 16:31

- |

Рассказываем, какие факторы будут влиять на рубль в мае 2024 года, и оцениваем, как может измениться курс.

Динамика

В апреле рубль продолжил показывать невысокую амплитуду колебаний относительно ключевых мировых валют. Торговый коридор по доллару уложился в 3,5%-й диапазон.

Денежно-кредитные условия в течение месяца оставались жёсткими, а сырьевой индекс Bloomberg Commodity вырос на 3,5%. Всё это оказало поддержку национальной валюте, ведь причин для выраженной девальвации не было. В моменте курс доллара поднимался выше 94 руб., но достаточно быстро опустился.

Как и на протяжении I квартала, в апреле внутридневная волатильность рубля была пониженной. Более того, она продолжила сокращаться. Причина в репатриации и обязательной продаже валютной выручки.

Среднедневные колебания пары USD/RUB в апреле достигли нового минимума — 0,67%. В последний раз такое было в декабре 2019 года. В январе – октябре 2023 года, когда валютный контроль ещё не работал, среднее значение было в два раза выше (1,37%).

( Читать дальше )

ДВМП. Инвестирование против толпы избушек, аналитиков и блогеров.

- 27 апреля 2024, 11:12

- |

Ранее я уже писал, что инвестирую в ДВМП с таргетом 142 рубля, ссылка на пост smart-lab.ru/blog/1011639.php#comment16798861

После выхода отчетности за 2023 г многие уважаемые коллеги также оценивали компанию. В целом глубокого подхода я не увидел ни в одном материале. Кто-то удавался даже сравнивать полугодия между собой, чистую прибыль сравнивать без понимания происходящего. Из наиболее интересных материалов, которые заслуживают внимания — это материалы Аленки Капитал т.к. в целом они содержат причинно-следственную связь (но исследование кажется немного скомканным, незавершенным). Мне импонирует также подход Bonus Fabula, которые ставят на участие в корпоративных событиях, при этом у них судя по наблюдениям понятной математической модели также нет.

Из интересного — самая кричащая избушка ГПБ Инвестиции (ее материалы разместили почти все ресурсы, в том числе и Финам. Видимо ГПБ неплохо оплачивает свой пиар. Глубины в материалах нет).

Блогеры — Palych, Mistika, TAUREN — шумные говорящие головы. Шумные потому что размещают свои материалы на всех ресурсах — и Смартлабе, и Пульсе, и в БКС. Подход также поверхностный, главное создать контент и напомнить о себе.

( Читать дальше )

Прогноз Банка РФ.

- 27 апреля 2024, 10:38

- |

Самое интересное в решении ЦБ — это прогноз. Среднегодовое значение ключевой ставки повышено с 13.5-15.5% до 15-16% на этот год и с 8-10% до 10-12% на следующий. Одновременно немного увеличен прогноз инфляции на этот год: с 4-4.5% до 4.3-4.8%. Это означает, что ЦБ видит растущие инфляционные риски, но пока не готов повышать ставку. Однако намерен держать её на этом уровне дольше. Более того, ЦБ ясно сигнализирует, что снижения ставки в этом году вообще может не произойти. Риторика и сигналы жёсткие. Но это логично в свете выходящей статистики, которая показывает, что ситуация в экономике сильно отклонилась вверх от февральского прогноза ЦБ. ЦБ не указал в пресс-релизе, что будет рассматривать повышение ставки на ближайших заседаниях. Но мы полагаем, что если перегрев экономики будет усиливаться, ставку придется поднимать. Было ли такое предложение сейчас на столе у Совета директоров, узнаем через час из пресс-конференции Председателя ЦБ. @russianmacro

Минэкономики представило неблагоприятный вариант развития экономики, исходя из низких темпов роста мировой экономики и снижения цен на полезные ископаемые - Ъ

- 27 апреля 2024, 09:33

- |

Минэкономики опубликовало консервативный прогноз развития экономики РФ до 2027 года, исходя из низких темпов роста мировой экономики и снижения цен на полезные ископаемые. По этому сценарию, цена нефти Brent может снизиться до $59,1 за баррель к 2027 году, а курс рубля достигнет 110,8 руб./$. Это приведет к увеличению инфляции и сохранению жестких денежно-кредитных условий.

В консервативном сценарии номинальный ВВП будет меньше на 1,5 трлн руб. в 2024 году по сравнению с базовым вариантом. Прогнозируется снижение реального роста экономики до 2,2% в 2024 году и на 0,7 процентного пункта ниже в среднегодовых темпах в 2025–2027 годах.

Власти планируют индексацию тарифов на электричество и коммунальные услуги в пределах инфляции, но рост тарифов на железнодорожные перевозки может превысить целевую инфляцию.

Источник: www.kommersant.ru/doc/6677965

🚢 ДВМП (FESH) - пик по ставкам фрахта пройден

- 26 апреля 2024, 11:40

- |

▫️Выручка 2023: 172 млрд ₽ (+6% г/г)

▫️EBITDA 2023: 53,6 млрд ₽ (-25% г/г)

▫️Чистая прибыль 2023: 37,8 млрд ₽ (-3,9% г/г)

▫️скор. ЧП 2023: 28 млрд ₽ (-48,8% г/г)

▫️ND / EBITDA: 0,5

▫️P/E ТТМ: 9,2

▫️fwd дивиденд 2023: 0%

▫️P/B ТТМ: 1,9

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 2П2023г:

▫️Выручка: 80,2 млрд ₽ (+3% г/г)

▫️EBITDA:18,3 млрд ₽ (-45% г/г)

▫️скор. ЧП:5,8 млрд ₽ (-77% г/г)

✅ Феско активно инвестирует в приобретение новых судов и расширяет свой флот: по итогам 2023г общий дедвейт флота вырос до 575 тыс. тонн (+33,1% г/г).

👉 Всего на покупку судов, расширение подвижного состава и дальнейшую модернизацию ВМТП в 2023г было потрачено60,3 млрд рублей, что на 64% больше аналогичных показателей прошлого года.

⚠️ Активные инвестиции практически полностью истощили денежную позицию на балансе компании: объём денежных средств и эквивалентов на балансе снизился на85% г/г до текущих 4,6 млрд, а чистый долг вырос до 24,8 млрд при ND/EBITDA = 0,5.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал