Инвестирование

IPO Группы «Элемент»: взвешиваем за и против

- 22 апреля 2024, 17:54

- |

👏 Ну что ж, друзья, весна продолжает нас радовать новостями о выходе новых эмитентов на фондовый рынок. По данным РБК крупнейший в России производитель микроэлектроники, Группа «Элемент», объявила о намерении провести IPO, выбрав для этого СПБ Биржу (об этом ещё поговорим с вами ниже). К слову, этот листинг может стать для торговой площадки первым в новой санкционной реальности, и это заслуживает отдельного внимания.

💻 Любопытно, но мы с вами обратили внимание на Группу «Элемент» ещё в середине марта — уже тогда начали появляться первые слухи о грядущем IPO, а теперь эти слухи постепенно превращаются в факты. Ещё раз напомню, что компания, основанная в 2019 году, является результатом объединения высокотехнологичных активов АФК Системы и Ростеха. Последние передали на баланс Элемента 19 предприятий, среди которых производитель чипов зеленоградский «Микрон», Новосибирский завод полупроводниковых приборов с ОКБ, «ВЗПП-Микрон» (Воронежский завод полупроводниковых приборов) и другие российские предприятия, полный перечень которых не раскрывается. Сейчас в группу входят 30 предприятий.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«ВсеИнструменты.ру»: знакомство с компанией

- 22 апреля 2024, 14:04

- |

📊 Российская аналитическая компания Data Insight, специализирующаяся на E-commerce, ежегодно публикует рейтинг интернет-магазинов. Этот рейтинг публикуется с 2016 года, методика расчёта есть в открытом доступе на сайте агентства, в целом рейтинг строится по объёму онлайн-продаж отечественных интернет-магазинов российским покупателям.

Для своих исследований агентство использует данные интернет-магазинов (официальные и неофициальные), а также различные внешние данные, и даже собственные оценки Data Insight, на основе накопленных данных. В общем, это исследование в секторе E-commerce весьма значимое, и оно не могло пройти мимо нас стороной.

🧐 Итак, в этом рейтинге в ТОП-100 крупнейших российских интернет-магазинов 2023 года ожидаемо лидируют привычные всем маркетплейсы — Wildberries, Ozon и ЯндексМаркет, тут никаких сюрпризов нет. О них мы периодически вспоминаем и часто анализируем вместе с вами. Но сегодня хотелось бы поговорить с вами о ведущем DIY-интернет-магазине «ВсеИнструменты.ру», два выпуска облигаций которого сейчас торгуются на Мосбирже: RU000A1034M4, который уже в мае будет погашен, и RU000A107GJ7 с переменным купоном и текущей доходностью выше рынка (около 18,5%).

( Читать дальше )

Кейс инвестора. Аренда паркинга

- 20 апреля 2024, 00:26

- |

Товарищ спрашивает, имеет ли смысл покупать в Краснодаре место для паркинга для сдачи его в аренду. Стоимость: 1 400 000 рублей.

Выглядит это пустое плачущее место так:

Застройщик мамой клянется, что место уйдет скоро. Это действительно так, кто-то его купит. Но, с точки зрения инвестирования и денежного потока, считаю, что это вложение того не стоит (иначе, почему его продают)). Почему такая корова не нужна самому?

1 400 000 даже при ставке по вкладу в 10% будет давать каждый месяц дохода в 10 тысяч рублей. За такую цену парковочное место в этом доме не сдается!!! Даже за 8000 рублей жильцы жлобятся, не снимают.

Можно возразить, что парковочное место вырастет в цене. Но до скольки оно может вырасти? Даже деревья не растут до небес, а тут подвальное помещение.

Арифметика инвестирования простая. Считайте, сколько даст вклад в банке и сравнивайте доходность.

P.S.

А вы как думаете? Нужно брать это место?

Барометр Morningstar: активные и пассивные фонды 2024

- 19 апреля 2024, 18:06

- |

Предисловие "… активный инвестор это мертвый инвестор.."

Барометр анализирует американский рынок и охватывает свыше 8 300 открытых и биржевых фондов, суммарные активы которых – около 18 трлн долларов США.

Уникальность исследования заключается в способе измерения успеха / неуспеха активных управляющих. Morningstar оценивает эффективность фондов с активным управлением, сравнивая их не с показателями идеальных бенчмарков, а с результатами пассивных фондов, реально торгующихся на рынке.

К примеру, результаты активных фондов в категории «акции крупной капитализации» сравниваются с результатами аналогичных открытых и биржевых паевых фондов (Vanguard Total Stock Market Index, SPDR S&P 500 и т.д.). Такое сравнение очень точное, так как позволяет оценить эффективность вложений инвесторов уже за вычетом всех издержек.

Как правило, вы не можете инвестировать напрямую в индекс, зато можете выбирать посредника. И барометр Morningstar помогает сделать этот выбор (в том числе российским инвесторам, сохранившим доступ к зарубежным брокерам / провайдерам услуг).

( Читать дальше )

МТС Банк объявил ценовой диапазон IPO на Московской бирже

- 19 апреля 2024, 16:01

- |

👏 Друзья, сегодня один из самых быстрорастущих банков на российском рынке МТС Банк объявил индикативный ценовой диапазон IPO на уровне 2350–2500 руб. за одну акцию, что соответствует стоимости акционерного капитала в размере 70,6-75,1 млрд руб., без учёта средств, привлечённых в рамках IPO. Финальная цена будет определена по итогам сбора заявок, который стартовал уже сегодня и продлится до 25 апреля включительно.

🗓 Начало торгов акциями МТС Банка на Мосбирже ожидается 26 апреля 2024 года. Бумаги будут включены в первый котировальный список.

💼 Базовый размер IPO составит около 10 млрд руб., что может стать одним из крупнейших размещений в этом году. Привлечённые средства будут направлены на реализацию долгосрочной стратегии развития, включающей удвоение кредитного портфеля и клиентской базы, а также повышение рентабельности капитала до 30%. Руководство банка рассматривает возможность использования части средств для совершения сделок M&A, и в настоящее время анализирует ряд привлекательных активов.

( Читать дальше )

Промомед: моё знакомство с компанией

- 19 апреля 2024, 10:30

- |

👨💻 На минувших выходных, как вы знаете, у меня был двухдневный деловой тур в Москву, на инвестиционную конференцию Profit, на которой присутствовало достаточно много эмитентов, и которая в целом оказалась полезной и интересной.

Как и всегда, было много новых знакомств, формального и неформального общения на инвестиционные темы, встречи с галстуками и без, и т.д. и т.п. Среди прочих мне удалось поприсутствовать на выступлении компании Промомед, которую многие из вас наверняка знают как классную облигационную историю, да и я являюсь счастливым обладателем бондов компании, а потому было очень интересно послушать.

📌 Напомню, на сегодняшний день на рынке торгуются три выпуска облигаций Промомеда, причём два из них радуют весьма неплохой доходностью:

🔸 iПМЕДДМ2Р1 (RU000A1061A2) — с доходностью 16,64% и погашением 27.03.2026

🔸 iПМЕДДМ1Р2 (RU000A103G91) — с доходностью 17,46% и погашением 26.07.2024

🧐 А теперь вашему вниманию предлагаю тезисы представителей Промомеда на конференции, которые показались мне особенно интересными и полезными:

( Читать дальше )

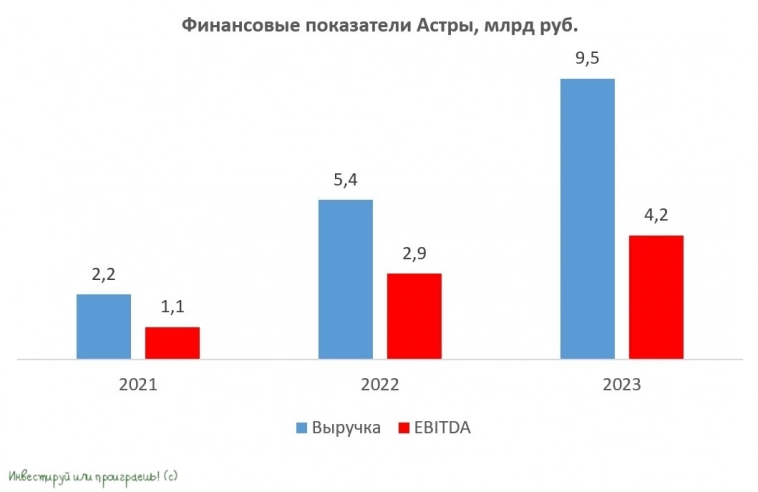

SPO Астры идет к своей развязке: магия числе продолжается

- 18 апреля 2024, 13:35

- |

💻 Группа Астра, ведущий российский производитель инфраструктурного ПО, в начале этой недели анонсировала планы по проведению SPO. Напомню, что компания стала публичной буквально осенью прошлого года, и в рамках подготовки к размещению менеджмент ещё тогда намекал прямым текстом, что в среднесрочной перспективе планируется провести SPO, для повышения ликвидности акций и попадания в ключевые индексы.

❗️Вижу сегодня много дискуссий на тему того, что можно шортить акции «Астра», и на SPO потом откупить обратно. В целом мысль логичная, т.к. рыночная цена на момент объявления ценового ориентира была выше 555 рублей. При этом обращу внимание, что очевидно спрос высокий и солидная переподписка есть, о чём компания в своём пресс-релизе прямым текстом сообщила, значит и аллокации 100% ждать совсем не стоит. Из этого делаем вывод, что откупить сразу точно не получится, поэтому не переборщите с шортами ценой баланса всего портфеля!!! Да и вообще с шортами играться не нужно, это опасная затея, говорю вам на основе своего 15-летнего инвестиционного опыта.

( Читать дальше )

Продай в мае и уходи? “Sell in May and go away”

- 18 апреля 2024, 08:50

- |

Когда же продавать? Этот вопрос нам задают уже почти год. А рост продолжается! Да, волатильность растет. Но волатильность — это абсолютно нормально для растущего рынка акций. Геополитика снова напоминает о себе: хорошо, что все началось и закончилось в выходные, рынки не успели испугаться.

Высокие ставки, похоже, с нами будут намного дольше, чем мы думали. Что делать в такой ситуации? Вспомнить свои цели и сохранять спокойствие. Использовать полезные советы: “выйти покурить” или погулять в парк, чтобы не продавать “на эмоциях”.

Сохранять хладнокровие легче, когда изучаешь исторические данные. Например, высокие ставки на растущем рынке акций, а также по потребительским кредитам и по ипотеке — в 80 и 90-х годах в США. Был реальный бум, несмотря на ставки, отличное время и для экономики, и для акций. Кстати, ставки были примерно на том же уровне, что и сейчас. У нас похожая ситуация — мы видим огромные инвестиции в IT и Интернет.

Надо просто знать, как действовать в условиях дорогих денег. Мы забыли об этом, привыкнув к нулевым ставкам за целое десятилетие.

( Читать дальше )

ЦИАН: нейросети творят чудеса и в котировках?

- 17 апреля 2024, 16:36

- |

🪅 ЦИАН буквально вчера сообщил о запуске «первого в России в сегменте недвижимости» умного помощника —ЦианGPT», который самостоятельно умеет искать по заданным текстовым параметрам подходящую недвижимость всех типов, а уже сегодня акции компании обновили свои двухлетние максимумы, вплотную приблизившись к круглому уровню 1000 руб. Понятное дело, что это просто совпадение и не более, но вдруг нейросети CIAN научились ещё и разгонять акции компании? Шутка.

А ведь ещё в ноябре прошлого года, во время анализа финансовой отчётности за 3Q2023, мы с вами отмечали динамичное развитие компании, после чего в декабре я решил действовать и прикупил этих бумаг себе в портфель (тогда ещё это можно было сделать по 600 руб. и даже ниже), в надежде не редомициляцию и возвращение дивидендов. Прошло каких-то четыре месяца – а котировки акций уже на 60% выше, при этом первоначальные драйверы по-прежнему остаются и ещё не реализовались.

❓Есть ли смысл продавать бумаги CIAN по текущим и фиксировать прибыль?

( Читать дальше )

👏 МТС Банк готовится к IPO

- 16 апреля 2024, 13:39

- |

Ну что, друзья, МТС Банк теперь уже официально объявил о намерении провести IPO на Мосбирже, и в СМИ уже мелькают данные, что банки-организаторы дают справедливую оценку этой истории на уровне P/BV=1,2x или до 115 млрд руб.

Размещение пройдёт в формате cash in – тот самый случай, когда привлечённый капитал будет направлен непосредственно в бизнес, на реализацию стратегии дальнейшего роста. Ожидается, что уже до конца апреля текущего года состоится размещение акций объёмом около 10 млрд рублей, а ожидаемый дисконт, на который намекают источники, может сделать предложение ещё более интересным.

📈 МТС Банк — один из самых быстрорастущих банков в РФ. Он входит в ТОП-25по размеру активов, занимает 8-е местов ключевом для себя сегменте маржинального необеспеченного розничного кредитования и уверенно лидируетв POS-кредитовании.

Скоринговая модель банка позволяет эффективно работать с большим объёмом данных одного из крупнейших телеком-операторов страны, число абонентов которого достигает 81 млн, и удерживать стоимость риска на приемлемом уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал