БПИФ УК Первая Сберегательный

Фонды денежного рынка

- 19 мая 2024, 10:51

- |

🔹Что такое БПИФ ?

БПИФ — это биржевой инвестиционный фонд, зарегистрированный на территории РФ. Чаще всего такие фонды состоят из набора акций и облигаций различных компаний. Покупая акции такого фонда, вы становитесь совладельцем всех ценных бумаг, которые в него входят. Важной особенностью инвестирования в ETF является уплата комиссии за управление имуществом фонда — в среднем, в зависимости от фонда, она может составлять от 0,1 до 2%.

🔹Когда интересен БПИФ ?

Периодически при работе на рынке возникает необходимость припарковать куда-то деньги на короткий период. Например, в отпуске не хочется торговать😁 Или рынок падает и хочется дождаться более сладких цен.

📌 Сразу отмечу, облигации для этого не подходят, т.к. их цена подвержена более сильным колебаниям, чем у БПИФ (в облигациях нет маркет-мейкера), поэтому на коротких интервалах в облигациях можно и в минус уйти.

📌 Вывести деньги с брокерского счета для открытия банковского вклада не всегда возможно. Например, с ИИС первые 3 года деньги не вывести без потери ранее полученных от государства сумм.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

SBMM/LQDT/AKMM

- 20 апреля 2024, 10:12

- |

Давно хотел сравнить. Сподвиг этот пост: smart-lab.ru/blog/1010015.php

Итак:

Взял случайный недельный период «четвеги» ( 21.12.2024 — 18.04.2024 ) 119 дней

Цены закрытия торгов:

LQDT: 1.3154 — 1.3812

SBMM: 12.239 — 12.8535

AKMM: 112.88 — 118.47

Доходность за период 119 дней:

1) SBMM: 4.7808%

2) LQDT: 4.7640%

3) AKMM: 4.7185%

я пользуюсь в основном lqdt

Интересно

- 19 апреля 2024, 23:24

- |

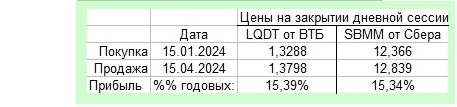

Сравнил доходность брутто (комиссии и НДФЛ не учтены) на интервале 91 день .

И вот что получилось:

ВТБ не берет комиссию, если Вы используете его фонд. Сбер также.

Стало быть, выгодно использовать фонд того брокера, через которого Вы торгуете.

Хотя по расчету чуть большую доходность показывает LQDT от ВТБ.

Всем успехов вторгах

в новой реальности

на следующей неделе

Доходность фондов ликвидности (LQDT, TMON, SBMM, AKMM)

- 08 марта 2024, 19:49

- |

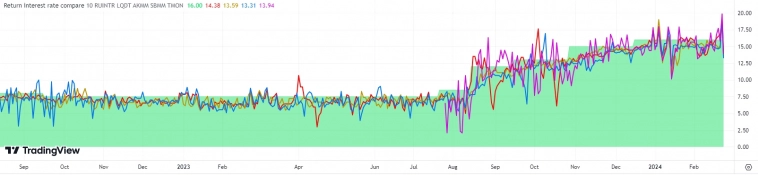

Какую доходность мы получим вложившись в фонды ликвидности?

Возьмём основные фонды ликвидности: LQDT (ВТБ), AKMM (Альфа), SBMM (Сбер), TMON (Тинькофф) и посмотрим их годовые доходности, сравнив со ставкой рефинансирования (на графике обозначена как зелёная сплошная область)

Доходности, в % годовых за большой период, с середины 2022 года до февраля 24-го:

За недавнее время, когда ставка изменялась как 13-15-16

( Читать дальше )

Выгодные варианты парковки денег на короткий срок

- 01 марта 2024, 10:37

- |

Пока высокая ключевая ставка ЦБ (16%), продолжаю мониторить выгодные предложения банков и другие варианты по размещению свободных денег.

Скоро выборы, после которых скорее всего начнется снижение ключа и снижение доходностей. Пользуйтесь моментом для размещения свободных средств или части подушки безопасности. Некоторые банки уже стали снижать ставки.

Не забудьте ознакомится с условиями вкладов. Могут быть дополнительные: траты по карте, величина вклада, новичкам и т.д.

Накопительные счета

Чем накопительные счета отличаются от банковских вкладов.

На минимальный остаток:

▫️ 16,5% — Газпромбанк. Первые 2 месяца.

▫️ 16% — БСПБ — 14,5%. Первые 2 месяца.

▫️ 16% — ПСБ. Первые 2 месяца.

▫️ 16% — Альфа-счет. Первые 2 месяца.

▫️ 16% — Ренессанс НС Ренкопилка+. Первые 3 месяца.

На ежедневный остаток:

▫️ 16% — ВТБ-счет. Первые 4 месяца.

▫️ 16% — Хоум банк. Первые 3 месяца.

▫️ 16% — ИТБ НС Приветственный — 15%.

Фонды денежного рынка (доходность — 15-16%)

( Читать дальше )

📈 Растите вместе с денежным рынком! Более 400 тыс. человек уже инвестируют в его фонды

- 21 февраля 2024, 19:38

- |

Денежный рынок — крупнейший на Московской бирже, где банки, брокеры и другие компании размещают и привлекают деньги. Частные инвесторы могут получить доходность денежного рынка, близкую к Ключевой ставке Банка России, купив паи фондов.

В карточках и на сайте рассказываем подробности, показываем графики и перечисляем существующие БПИФы

( Читать дальше )

Что с SBMM? Почему падает доходность? Не первый раз вижу...

- 07 февраля 2024, 15:59

- |

Лучший из БПИФ

- 02 февраля 2024, 19:52

- |

t.me/hedgone

Мало кто знает

Но есть биржевой фонд привязанный к ставке rusfar с ежедневным начислением процентов, на текущий момент идеальное предложение взамен бондов и депозитов.

Зачем LQDT и SBMM если есть флоатеры и накопительные счета?

- 01 февраля 2024, 22:42

- |

Денежные фонды LQDT и SBMM за прошлый месяц принесли +1,20% дохода (комиссия фонда уже учтена в цене пая).

Умножаем на 12 месяцев. Получается 14,4% годовых. Вычитаем НДФЛ и получаем чистыми 12,5% годовых.

Может у кого еще чуть ниже, если купит/продаст по рынку и заплатит еще бирже комиссии. У меня на ИИС один раз вышло, что подержав деньги в Сбере на SBMM недельку получилось в итоге ноль рублей прибыли — вошел или вышел неудачно по рынку, опыта не было с денежными фондами.

Этот же ВТБ сейчас предлагает 12% по накопительному счету с ежедневным остатком. Если траты по карте от 10 тыс в месяц + получаем зарплату в на карту ВТБ.

Деньги застрахованы АСВ. Снять можно 24 часа в сутки, в отличие от биржи. В случае паники на бирже, не будет просадки цены пая как было 24 февраля.

Не нравится счет в банке, есть флоатеры ОФЗ с отличной ликвидностью и такой же доходностью как LQDT. Есть корп. флоатеры где доход еще выше на 1-1,5%, но с меньшей ликвидностью.

( Читать дальше )

Сбер стал принимать SBMM в качестве обеспечения

- 30 декабря 2023, 12:14

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал