Избранное трейдера tulevik

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

- комментировать

- ★376

- Комментарии ( 47 )

Простая торговая система на примере РТС.

- 23 мая 2020, 09:27

- |

Я твердо уверен, что торговая система должна быть простой. Вот настолько простой, чтобы поместилась на листке А4.

К примеру, взять Александра Пурнова. У него хорошая система, но я не могу назвать её простой, т.к. много элементов, которые можно толковать двояко. Это значит, что легко запутаться. Вместе с этим усложняется анализ собственных сделок. Попробую объяснить.

Есть параметры системы 1 и 2. Значения каждого из них могут быть А/Б.

Идентифицируем торговый сетап как АА.

Сделка закрылась по стопу. Как узнать, где была ошибка? Ведь у нас возможны 4 варианта.

Надеюсь, что понятно объяснил.

У меня простая система. Покажу на примере вчерашней интрадэй сделки на фьючерсе РТС.

1 Скрин.

В первую очередь я определяю локальный и глобальные тренды. Для этого я использую таймфреймы D1 и недельки.

Текущий тренд по РТС определяю как падающий глобальный и восходящий локальный. Я веду дневник сделок и понял, что мне надо делать сделки согласно локальному тренду, т.е. я ищу лонг.

( Читать дальше )

Комплексное руководство по торговле. Паттерны.

- 19 января 2019, 23:46

- |

Т.е. если пинбар маленький, допустим вся свеча на 10-20п по теням свечи, то верность сигнала такая же мизерная. Кроме того, есть такая фишка как достоверность сигнала. В двух словах это значит, что чем дольше по времени свеча рисуется, тем вероятнее последующее ожидаемое движение. И связана это в первую очередь с объемом вовлеченных участников. Чем крупнее сайз — тем сложнее его разобрать и повернуть в спять. Потому торговля старших ТФ точнее отрабатывает сигналы, и имеет меньшее воздействие внутредневного шума и новостей. Я например люблю торговать дневки и недельки и очень редко просматриваю Н4.

( Читать дальше )

Нефть. Момент истины.

- 08 декабря 2018, 14:59

- |

Наконец-то история с манипуляциями ОПЕК+ приняла обозримые границы. Решение достигнуто.

Теперь можно взглянуть в будущее, что нас там может ожидать. Надо сказать, что данныя статья будет объемной, т.к. сейчас важным фактором выступает фундаментальный анализ. Усаживайтесь поудобней и в путь...

Всем кому лень читать, в конце общий вывод.

Итак, начнем с обзора важнейшего события для нефтяного рынка которое прошло на этой неделе.

Из официального релиза на сайте ОПЕК сказано, что ОПЕК и НЕ-ОПЕК договорились сократить добычу с суммарным объемом в 1,2 мб\д (0,8-0,4 мб\д соответственно). Сокращение начнется с января 2019 года. Официального распределения квот пока нет, но основные объемы ложатся на РФ (Не-ОПЕК) и КСА в ОПЕК. К слову, в прошлый раз, перед тем как порезать добычу, все экспортеры поднапряглись и добывали на пределах, дабы срезать добычу с максимумов. Посмотрим что будет с добычей в РФ и КСА в ноябре-декабре.

Что это означает в цифрах?

( Читать дальше )

«Теория заговора»: нефть ждет серьезный рост?

- 25 сентября 2018, 13:47

- |

В последние недели рынку нефти стало уделяться гораздо больше внимания, чем летом текущего года.

На наш взгляд, тренды и их создание невозможно без средств массовой информации. Кроме того, этим инструментом стали гораздо активнее пользоваться в «эру высоких технологий». Достаточно посмотреть на статьи западных агентств на счет политики Барака Обамы, Дональда Трампа и т.д. Такое ощущение, что СМИ провоцируют власти на действия.

В самое время вспомнить о теории заговора. Вполне возможно, что финансовые информационные агентства зачастую действуют в угоду Wall Street.

К примеру, крупнейший представитель данной отрасли — Bloomberg — был создан Майклом Блумбергом, после его ухода из инвестиционного банка Salomon Brothers, то есть, представление о том как делаются деньги на Wall Street в компании имеется. Наверняка, бывшие представители Wall Street есть и в других агентствах.

Одновременно с увеличением информационного шума инвестдома стали повышать целевые уровни по нефти, прогнозируя уровни в 90 долларов за баррель.

( Читать дальше )

РУСАЛ. Обзор компании. Кто виноват? Что делать?

- 20 сентября 2018, 11:19

- |

РУСАЛ— некогда крупнейший в мире производитель алюминия, представляет из себя вертикально интегрированную компанию. Производственная цепочка Русала включает месторождения бокситов и нефелиновых руд, глиноземные предприятия, алюминиевые заводы, литейные комплексы, фольгопрокатные предприятия, производства автомобильных дисков и упаковочных материалов, а также электрогенерирующие мощности.

( Читать дальше )

Как и обещал ГРААЛЬ от знакомого трейдера. Держите пользуйтесь.

- 12 февраля 2018, 16:49

- |

Первое и самое главное: сначала определить баланс рынка. В какую сторону торговать).

Мы не входим ни по каким формациям в шорт в зоне бычьего перевеса и не покупаем ни от каких поддержек в зонах медвежьего перевеса.

Если определить баланс на рынке в торгуемой зоне затруднительно – мы пропускаем сигналы.

Что нужно учитывать при определении текущего баланса?

1) В какую сторону пирамидятся уровни.

Если поддержки отменяем, сопротивления тестируем – рынок медвежий

Если сопротивления отменяем, поддержки тестируем – рынок бычий.

Баланс на рынке не может измениться пока сохраняется данная тенденция.

Примечание – баланс может поменять образование мощной консолидации (пилы) из которой может быть

непредсказуемый выход. Признаки пилы: цена начинает возвращаться и в локальные поддержки и в локальные сопротивления.

Защищенные зоны на часовике внутри диапазона дневной пилы очень быстро теряют свою силу (особенно при подходе цены к противоположной стороне пилы))).

( Читать дальше )

Любителей ВИЭ порадовали новым снижением удельных расходов в 2017г.

- 16 января 2018, 21:17

- |

После долгих лет стабильного снижения стоимости солнечной и ветровой энергетики возобновляемая энергия становится все более конкурентной. В представленном докладе Международного агентства возобновляемой энергетики (IRENA) приведено много любопытных данных на эту тему.

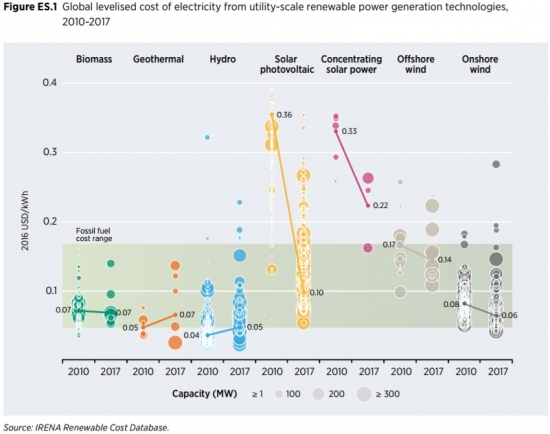

Ключевой график доклада о снижении операционных затрат на производство энергии возобновляемыми источниками:

С 2010 года себестоимость большей части возобновляемой генерации снизилась и ее в значительной степени попала в диапазон генерации себестоимости генерации от ископаемых источников. Наиболее впечатляющим было снижение себестоимости выработки энергии солнечными электростанциями. Она снизилась с 0,36 $/кВт*ч в 2010 году до 0,1 $/кВт*ч в 2017 году. Наземной ветровой генерации с 0,08 до 0,06 $/кВт*ч, а морской ветрогенерации с 0,17 до 0,14 $/кВт*ч.

( Читать дальше )

Поможет ли Газпром заработать состояние?

- 21 ноября 2017, 13:12

- |

Всем наверное уже надоели статьи про газового гиганта, но в этом весь Газпром. Его анализ можно проводить бесконечно. Поэтому представляю вашему вниманию новую стать по Газпрому:

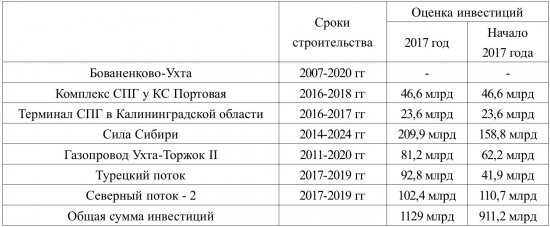

Газпром – одна из самых ликвидных бумаг на российском фондовом рынке. Бумага имеет огромный потенциал, благодаря обширной инвестиционной программе, которая позволит компания поставлять природный газ в Китай, а также увеличить поставку на территорию Европы. Но значит ли это, что инвесторы могут рассчитывать на устойчивый рост котировок компании и честные выплаты дивидендов?

Основные перспективы Газпрома связаны с вводом в эксплуатацию строящихся объектов, среди которых газопроводы и терминалы. На данный момент их осталось 7, один из которых (терминал СПГ в Калининградской области) планируется ввести в эксплуатацию уже в этом месяце.

( Читать дальше )

Запасы нефти в США (+1,9)mb, добыча (+25) tb/d

- 15 ноября 2017, 18:30

- |

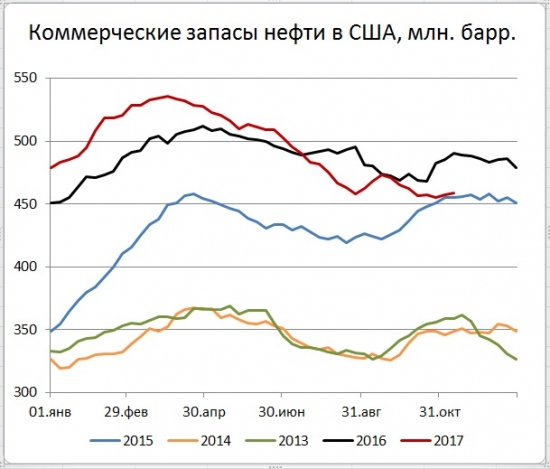

EIA сообщило, что за неделю, закончившуюся 10 ноября 2017 года, коммерческие запасы нефти в США выросли на 1,854 мб (до 458,997 с 457,143 мб неделей ранее). Запасы, несмотря на произошедший недельный рост остаются очень близкими к уровням 2015 года. Напомним, что оценкам API, запасы сырой нефти в США за отчетную неделю должны были вырасти гораздо сильнее (+6,51мб). По их данным также выросли и запасы бензина (+2,4мб). (В Кушинге — минус 1.8 мб; запасы дистиллятов – минус 2.53 мб). Согласно среднему прогнозу экспертов, опрошенных агентством Bloomberg, запасы снижались сырой нефти на 3,2 мб (бензина — на 1,5 мб, дистиллятов — на 1,8 мб). По прогнозу Bloomberg запасы нефти в Кушинге снизились на 0,05мб.

За прошедшую неделю запасы моторного топлива подросли на 0,9 мб. Стратегические запасы похудели еще на 0,7 мб. — продолжается их довольно активное снижение. Таким темпом изменение SPR за год можно растерять вполне ощутимые для мировых балансов 36,4 мб. Нетто импорт нефти за неделю вырос на 0,261 мб/д. Рост нетто импорта нефти и нефтепродуктов еще более невыразителен — на 0,143 мб/д. Так что об импортных факторах не текущей неделе можно особенно не думать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал