Избранное трейдера Александр

АвтоВаз Рулит.

- 16 февраля 2015, 19:37

- |

expert.ru/expert/2015/08/na-obgon-v-krizis/

К маю предполагается сварить 300 кузовов новой Lada Vesta (на фото), все они будут предназначены для испытаний, а серийные машины пойдут с конвейера начиная с 25 сентября

АвтоВАЗ начал пилотную сборку новой флагманской модели Lada Vesta. Ее миссия — вернуть потребительское доверие к крупнейшему российскому автомобильному бренду, способствовать увеличению производства на предприятии и доли марки Lada на рынке

«Если в Европе мы даем менеджменту неделю на выполнение той или иной задачи, то в России я даю один день. Потому что знаю: если дать неделю, то все равно здесь все будут делать в последние сутки», — так президент АвтоВАЗа швед Бу Андерссон полушутя характеризует свой управленческий подход, который распространился и на процесс создания новой модели Lada Vesta. Этот автомобиль, который сейчас имеет особенное значение для крупнейшего российского автопроизводителя, действительно готовится к выпуску в крайне сжатые сроки: не прошло и полугода с тех пор, как Vesta в статусе концепта впервые была показана на Московском автосалоне. На днях на предприятии состоялась сварка пилотной серии кузова Vesta, а старт серийного производства намечен на 25 сентября. Получается, что предприятие менее чем за год планирует поставить на конвейер совсем новую модель. Это крайне сжатые сроки даже для мировых гигантов автопрома. Еще недавно АвтоВАЗ никак нельзя было назвать столь расторопным: например, в свое время модель Lada Kalina готовилась к производству целых одиннадцать лет.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 27 )

Тарифы брокера по акциям

- 06 февраля 2015, 19:34

- |

Несколько картинок на злобу дня

- 28 января 2015, 14:31

- |

Там три новости:

- во-первых Цирпас отменил приватизацию порта

- во-вторых, первое официальное лицо, с которым хочет встретится Цирпас — российский посол

- в-третьих, Цирпас не поддержит санкции против России

К слову сказать, курс белорусского рубля сегодня на минимуме с 1998 года.

Сингапурский доллар сегодня упал к баксу на 1% до минимума за 4.5 года после того, как Банк Сингапура на внеочередном заседании неожиданно понизил процентную ставку.

( Читать дальше )

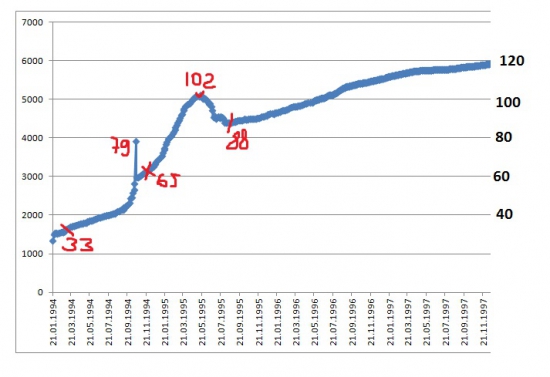

НА 102 РУБЛЯ ИДЕМ ЧЕТКО. ФРАКТАЛ ИДЕНТИЧЕН.

- 27 января 2015, 07:44

- |

Возникают вопросы: стоит ли по 102 продать чтоб по 88 купить? Давно замечал что у меня обычные мозги, а это значит что если я догодался то многие тоже, а этов свою очередь ставит по д сомнение что по 88 дадут откупиться. Затормозят на 95 и продержат так весь уровень проторговки.

Дальше медленный но уверенный набор до 120 р в течении 2 лет.

Если смотреть на 94-98 гг, то самым прибыльным было в те годы иметь высокодоходный бизнес и с его доходов ДОкупать бакс по 110-120р.

Это лучше чем накупить золота или долларов и сидеть смотреть как они после коррекции 102-88 будут по 5 копеек в день к курсу добавлять.

После 120-140 наверное новый кризис типа 98 года и курс 600 рублей.

Все точно повторяется ФРАКТАЛ ИДЕНТИЧЕН.

И еще один вопрос новый фрактал по времени должен быть длиннее старого в 1,618 раза? или короче?

Усреднение против рынка

- 16 января 2015, 04:56

- |

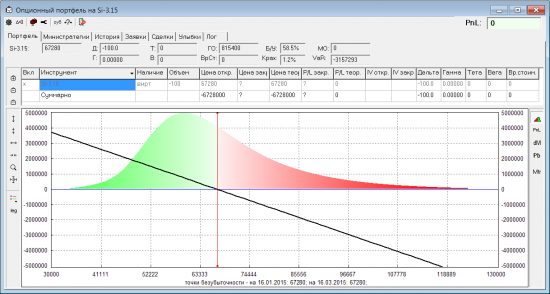

В качестве начальной позы рассмотрим продажу 100 контрактов Si-3.15 по цене 67280:

Кто не знаком с профилем PnL (Profit And Loss) опционного портфеля: жирная черная линия с отрицательным наклоном показывает PnL проданного фьючерса, при падении Si PnL портфеля растет, при росте — PnL падает.

Используя распределение вероятностей можно посчитать вероятность того, что на экспирацию мы будем в безубытке (PnL >= 0). Считается просто как площадь под распределением от 0 до 67280. Для начальной позы получаем вероятность Б/У=58.5% (не 50% поскольку распределение несимметричное). Кроме того, зададим для портфеля недопустимые потери на уровне 5000000р. Все что выше назовем крахом. По распределению посчитаем вероятность краха (площадь под распределением от 117280 до +беск). Получилось 1.2%.

( Читать дальше )

Гном, будет так (ИМХО):...

- 13 декабря 2014, 09:05

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал