Избранное трейдера no name

Банк России подвёл итоги 2022 года

- 30 марта 2023, 15:57

- |

390 страниц отчёта Банка России. Естественно там показывают какие они молодцы. Поэтому мы просто пройдёмся по цифрам.

Банк России признаётся, что целью 2022 года была поддержка кредитных организаций, для предоставления экономике ресурсы, помогающие адаптироваться к той жести, что происходит. В то же время размер корпоративных кредитов вырос на 14,3%.

Чуть ли не первое, на что обращают вниманию (или хвастаются), что рост ипотечного портфеля вырос на 20,4% или на 2,4 трлн рублей. И это вполне логично, учитывая грозящее окончание льготной ипотеки в декабре 2022 года. Однако её и далее продолжили, хотя и несколько по другой. повышенной ставке.

Население вынуждено было перекредитоваться на 455 млрд рублей, при этом на счетах населения осуществился прирост средств на 6,9% до 36,6 трлн рублей или около 80% капитализации индекса Мосбиржи.

Напомню, что перед правительством стоит одна из задач по привлечению народа на фондовые рынки, чтобы продолжали покупать акции российских компаний, а не копили деньги под матрасом. С этим в 2022 году более-менее справились, особенно в начале года, но наоборот. Правда положение потом исправилось и по итогам 2022 года брокерские счета с портфелями выше 10к рублей выросли на 9,8% (335 тысяч счетов).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

Портфель ВДО принес за год 24,8% и сокращает риски

- 07 марта 2023, 07:41

- |

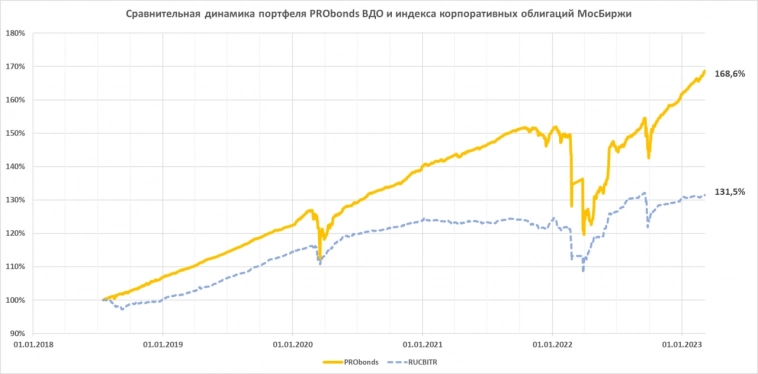

Обновление результатов и позиций нашего основного портфеля – PRObonds ВДО.

За последние 365 дней портфель принес 24,8%, с учетом комиссионных издержек. С начала 2023 года его доход превысил 4,2%. Таким образом, до цели по результату, обозначенной на нынешний год, а это 14%, осталось менее 10%.

Внутренняя доходность портфеля (доходность к погашению входящих в него облигаций + доходность размещения денег) опустилась до 14,6%. Столь низкой она не была с конца 2021 года. Правда, портфель перестал быть полностью рублевым: 0,5% от активов занимает юаневый выпуск МФК Быстроденьги.

Портфель остается «коротким»: дюрация (упрощенно – срок возврата капитала) – 1,1 года. Денежная часть значительна, приближается к 20% от активов и рядом с этой отметкой, предположительно, будет балансировать.

Т.е. портфель неплохо готов к возможной просадке сегмента высокодоходных облигаций в частности и всего отечественного фондового рынка в целом.

Причина для ожидания просадки не только в снизившейся доходности портфеля, но и в возрастающей стоимости денег. Привожу график премии доходностей ВДО с рейтингами В – ВВ к доходностьи размещения свободных денег. Спред слишком быстро, и потому опасно сократился.

( Читать дальше )

💰 Как считать Чистый долг и какие есть нюансы

- 22 декабря 2022, 10:16

- |

При анализе практически любого эмитента мы обращаем внимание на стоимость компании и на мультипликатор Чистый долг/EBITDA. Почему так важен чистый долг и как правильно его считать, разбираемся в нашей статье.

📌 Чистый долг, он же Net debt, сокращенно часто пишут ЧД или ND показывает нам общую долговую нагрузку компании с учетом денежных средств и ликвидных инструментов.

Формула расчета выглядит следующим образом:

✅ Чистый долг = (Краткосрочные + Долгосрочные) кредиты и займы — денежные средства и их эквиваленты

❗️ Очень часто новички используют в расчете не кредиты и займы, а обязательства. Это неправильно, имейте в виду.

☝️Также есть нюанс, который часто не учитывается. Например, у компании помимо денежный средств есть вклады, которые идут отдельной строкой в активах (ярким примером была Интер РАО #IRAO, потом они объединили все в одну строчку). Скринеры часто пропускают этот пункт и когда вы смотрите готовые мультипликаторы, они бывают не совсем верные. Я в своих расчетах стараюсь учитывать все ликвидные средства, которые есть в активах для расчета чистого долга.

( Читать дальше )

Ответ на вопрос: "Почему у нас нет инвестиционных фондов по покупке недвижимости под сдачу"

- 18 декабря 2022, 13:49

- |

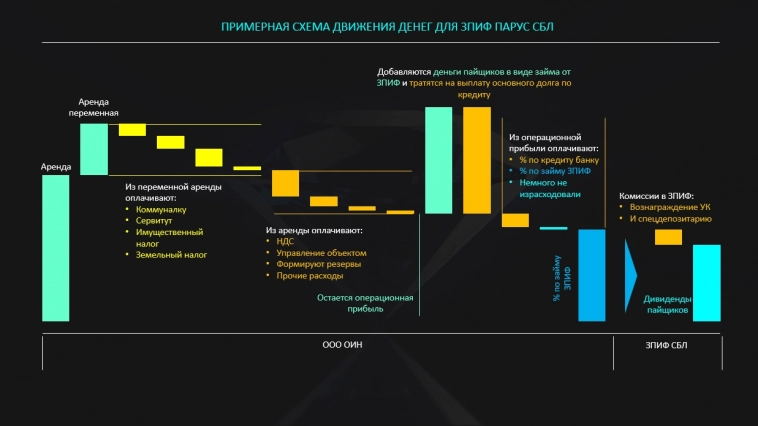

Вся проблема лежит в плоскости разницы между ставкой капитализации, за которую можно принять отношение операционной прибыли к стоимости объекта инвестиций и ставкой фондирования — привлечения заемных денег в проект и издержками фонда.

В одной из своих статей с аналитикой фонда Парус-СБЛ я наглядно показал из чего складывается операционная прибыль фонда и в целом подробно раскрыл экономику фонда недвижимости:

Упрощенная схема организации фонда, подготовлена на основе данных финансовой модели

( Читать дальше )

ЕвроТранс: сколько зарабытывают топливные компании в Московском регионе?

- 16 декабря 2022, 13:45

- |

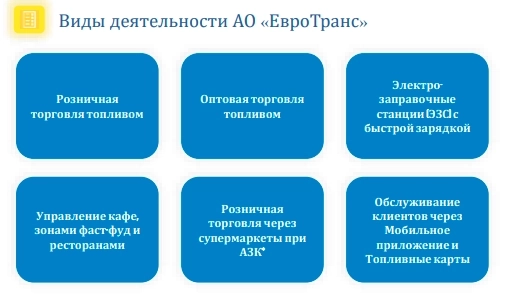

Каждый из нас раз в неделю бывает на АЗС — заправляет свой автомобиль топливом. Сколько маржи себе забирает АЗС с литра бензина и какие компании занимаются сбытом нефтепродуктов розничным покупателям помимо крупнейших нефтегазовых компаний (Роснефть, Газпромнефть, ЛУКОЙЛ и т.п.)?

В данном сегменте работает множество российских компаний, одна из которых — ЕвроТранс. Про данную компанию, наверное, знает каждый москвич, который проезжал мимо заправок “Трасса”.

( Читать дальше )

Северсталь, ММК, НЛМК. Стоит ли покупать?

- 21 октября 2022, 17:01

- |

Добрый день друзья! Приветствую вас на канале, посвященном инвестициям. В середине октября Северсталь, НЛМК и ММК опубликовали операционные результаты по итогам третьего квартала. Давайте разбираться, как дела у металлургов и стоит ли покупать их акции.

Для этой статьи доступна видео версия на YouTube

Текстовая версия на Дзен.

Еще больше обзоров в телеграм.

О компаниях.

Северсталь, НЛМК и ММК последние годы были стабильными дивидендными историями, причём выплаты осуществлялись ежеквартально. Параллельно происходил неплохой рост котировок акций. Это были довольно рентабельные предприятия. С отличным финансовым положением, минимальной, а за частую отрицательной, долговой нагрузкой. Акции этих компаний были прекрасной составляющей инвестиционных портфелей многих инвесторов.

( Читать дальше )

Про бизнес Русской Аквакультуры и его перспективах

- 05 октября 2020, 11:36

- |

Текст будет полезен тем, кто хотел получше узнать бизнес Русской Аквакультуры и его перспективы.

Немного об истории компании

Группа компаний «Русская аквакультура» является представителем сельскохозяйственной отрасли, занимается разведением и выращиванием рыбы в естественных водоёмах, а также на специально созданных морских плантациях (садковых комплексах). Отличие аквакультуры и рыболовства примерное такое же, что разведение свиней на фермах и охота на дикого кабана.

До того, как компания получила сегодняшние очертания, она состояла из 3 сегментов:

дистрибуция, ЗАО «Русская рыбная компания» — с нее собственно и началась эта история в 1997 году, занималась поставками Норвежской, а затем и дальневосточной рыбы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал