Избранное трейдера Андреев Андрей

Палим граали, разоблачаем кукла, разрабатываем стратегии, вообщем всё как обычно

- 01 февраля 2015, 23:21

- |

Большинство граалей конечно банальщина, но они в трейдинге и есть главное.

Важно каждое звено, иначе пазл не сложится. Нафига я столько всего написал? Нафига палю контору? Какая моя выгода? Возможно трейдинг всего за полтора года сделал меня психом? Возможно. Возможно я пересмотрел все передачи с Охотой на Герчика, и ждал от каждой граалей. Там ведь в каждой есть вопрос про граали. Только половина гостей хитро ухмыляется, и отшучивается. А когда некоторые гости робко пытаются сформулировать грааль их перебивают чтобы рассказать анекдот, про 20 лет на рынке, и чтобы рассказать как важно ставить стопы.

К сожалению Булл запретил мне говорить какие периоды скользящей средней и моментума он использует, а без этого мои граали так себе конечно. Но зато в паре мест можно поржать, а на мой взгляд это поважнее заработка, ладно, шучу.

1. Любить рынок, любить свою работу, родину и семью, друзей не предавать.

Последнее добавил под влиянием ролика — http://www.youtube.com/watch?v=BpIZzo6ysEs

( Читать дальше )

- комментировать

- ★88

- Комментарии ( 40 )

Романа Сульжика никто сажать не будет!

- 24 декабря 2014, 12:07

- |

Тут надо отметить следующее.

1. Депутат Федоров, это всего лишь некое статистическое отклонение. Если в Госдуму запустить 550 человек, по статистике, всегда найдется один такой вот Федоров, который будет предлагать экстремальные инициативы.

2. Федоров предложил проверить Сульжика. СКР проверит, и придет к выводу, что состава преступления тут нет, потому что Очевидно, что Роман Сульжик законы РФ не нарушал.

3. Больше всего на свете меня бесит ваша реакция. Господа, что за варварство такое?! В 15 веке люди руководствуясь теми же инстинктами сжигали «еретиков» и ведьм на кострах. В развитом обществе мы не должны себе позволять жажды кровопускания. Есть следствие, есть суды, которые определяют, кто является преступником, а кто нет. И я напомню, что в развитой стране, такой какой мы все хотим видеть Россию, должна приветствоваться свобода политических взглядов. И в нашей стране пока еще это к счастью за это не преследуют.

Так что я вам гарантирую, что никто «сажать» Сульжика не будет.

Считаю, что увольнять его по политическим мотивам с Московской Биржи тоже никакого смысла нет. Московская биржа должна прежде всего руководствоваться соображениями профессионализма, КПД и проч., что в общем и происходит.

P.S. Я, например, не согласен был с Сульжиком в начале года по «Майдану», но я ж с пониманием отношусь к тому, что человек надеется на лучшее будущее для своей страны и это никак не повлияло на мое отношение к этому человеку. Призываю и вас сохранять объективность. Подумайте, что если вы искренне хотите тут МФЦ, на всякий случай не стоит «сжигать на кострах» иностранных топ-менеджеров по политическим мотивам.

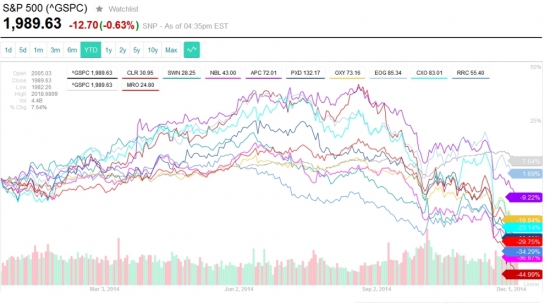

Сланцевые компании США - 2.

- 23 декабря 2014, 17:06

- |

Продолжение smart-lab.ru/blog/223808.php

Неделю назад я писал о 10 американских сланцевых компаниях США. Напомню о чем идет речь. Некий известный банк дал прогноз роста этих сланцевых компаний и соответственно рекомендации их покупать с целями роста от 7% для Range Resources и до 22% для Marathon Oil. О последней компании я уже писал в прошлый раз. Сегодня немного о Range Resources (RRC). Конечно, компания почти вдвое меньше Marathon Oil, но если посмотреть внимательнее проблемы все те же, если не хуже. Перед вами — ближайшие обязательства компании, а так же справа внизу диаграмма структуры капитала.

( Читать дальше )

Сланцевые компании США.

- 16 декабря 2014, 14:41

- |

Так или иначе проблемыу сланцевых компаний США ещё впереди. Не стоит в расчет брать компанию Continental Resources (CLR), которая просто выпала из общего тренда. Это понятно, когда основатель и главный держатель акций вдруг разводится и платит 995.5 млн долларов своей бывшей жене, вряд ли стоит ожидать хорошей реакции рынка. Поэтому эту компанию просто не будем брать в расчет при анализе.

( Читать дальше )

и тишина на СЛ :)

- 11 ноября 2014, 16:20

- |

ЦБ ограничит рублевую ликвидность через валютные свопы, объемом 2 млрд долл

По Связному, если кому интересно

- 10 ноября 2014, 14:10

- |

Кредиторы Группы Связной направили уведомление о дефолте по долгу. Как сообщает сегодня «Коммерсант»,

в пятницу одна из компаний, входящих в Группу «ОНЭКСИМ», направила Максиму Ноготкову, владельцу ГК Связной,

уведомление о дефолте по долгу. Речь идет о сумме задолженности приблизительно в 560 млн долл., которая

распределена, помимо ОНЭКСИМа, между тремя банками – Промсвязьбанком, МКБ и Сбербанком. Залогом по данным

кредитам выступают акции кипрской Trellas Enterprises Limited, через которую осуществляется владение всеми активами

Максима Ноготкова. В число этих активов входят салоны сотовой связи Связной, Связной Банк, онлайн-ритейлер Enter,

сеть ювелирных салонов Pandora и др. Задолженность группы перед каждым кредитором в отдельности неизвестна,

однако из прежних сообщений в прессе можно сделать вывод, что крупнейшим кредитором может быть Группа

ОНЕКСИМ. Соответственно, ей и может достаться наиболее ценный актив, которым, без сомнения, является сеть салонов

сотовой связи. Самым вероятным вариантом решения проблемы является погашение задолженности за счет передачи

кредиторам долей в перечисленных активах, поскольку рефинансирование задолженности в текущих условиях видится

нам практически невозможным.

Позиции ликвидности Связного Банка вполне прочные, несмотря на очень плохое качество активов. Связной

Банк, очевидно, является наиболее проблемным активом группы. Согласно отчетности по МСФО за 1 п/г 2014 г., доля

просроченных кредитов составляла 41% при коэффициенте покрытия на уровне 97%. С начала этого года динамика

была явно негативной – доля плохих кредитов увеличилась на 10,8 п.п. по сравнению с 1 января 2014 г. При этом

Связной Банк и далеко не обладает избыточным капиталом, который сможет покрыть возможные убытки от неплатежей:

отношение Собственный капитал/Активы на 1 июля составляло лишь 7,3%. При таких показателях присоединить банк к

более крупной кредитной организации из находящихся под контролем кредиторов (Банк Ренессанс Кредит, сами

Сбербанк, МКБ, Промсвязьбанк) не представляется возможным. По информации «Коммерсанта», рассматривается

вариант привлечения крупного санатора – НПФ «Благосостояние». Для кредиторов Связного Банка вопрос нового

собственника будет ключевым, поскольку в настоящий момент, несмотря на очень высокую просрочку, позиции

ликвидности банка выглядят очень прочными: на 1 октября банк обладал запасом денежных средств в размере 1,3 млрд

руб., а также депозитами в ЦБ на сумму 5,0 млрд руб. Дополнительными источниками ликвидности являлись ценные

бумаги в размере 5,8 млрд руб., которые практически в полном объеме можно использовать в качестве залога по

операциям РЕПО (все они на отчетную дату были свободны от залога). При этом задолженность банка по выпущенными

ценным бумагам была в разы меньше – 1,1 млрд руб.

Котировки будут зависеть от развития событий вокруг банка. Выпуск облигаций СвязнойБ-01 (YTM 37,94%)

котируется на уровне 85,9% от номинала и мог бы стать неплохой инвестицией для удержания до погашения через 8,8

мес., учитывая сильные ликвидные позиции банка. Однако с учетом неопределенности относительно его дальнейшей

судьбы, в ближайшие дни котировки могут оказаться под давлением.

Уралсиб

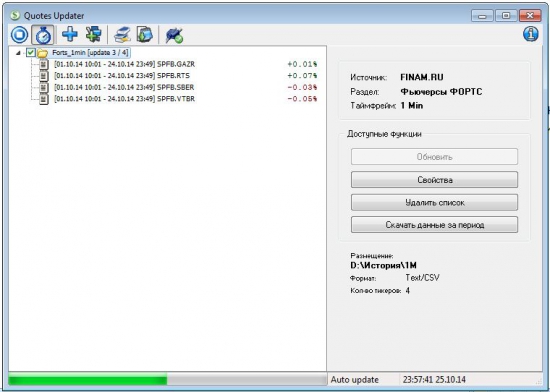

БЕСПЛАТНАЯ качалка исторических данных

- 26 октября 2014, 09:14

- |

Наткнулся недавно на крутую, а самое главное ОТКРЫТО РАСПРОСТРАНЯЕМУЮ, БЕСПЛАТНУЮ программу для автоматического скачивания исторических данных и их динамической догрузки в несколько форматов.

К сожалению не нашёл к ней никакой инструкции, как и постоянного места её жительства. Пришлось качать с депозит файла… Ужас. Такая хорошая программа почти умерла без дома и мануалов.

С согласия автора залил программу себе на сайт и сделал постоянную страницу.

Качаем:

( Читать дальше )

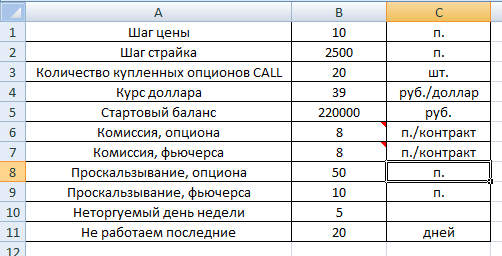

Исследование стратегии, покупка стрэдла. Тест версия 2

- 22 октября 2014, 17:10

- |

В этой статье протестируем наши введенные правила в предыдущих статьях.

Я решил объединить в один файл всю базу по экспирациям, теперь не 15 файлов, а всего 1. В котировках были обнаружены не большие косяки, поэтому я взял данные из квика, теперь думаю база нормальная. Настройки взял следующие:

Как видно я взял стартовый депозит, гораздо меньше чем в предыдущих статьях и соответственно количество опционов меньше. Это надо чтоб приблизить результаты к размеру моего депозита. К томуже решил ввести комиссию и проскальзывание, думаю такие значения комиссий и просказываний будут приблизительно соответствовать действительности.

( Читать дальше )

System Development Framework 2.0

- 20 октября 2014, 19:34

- |

Прошло более четырех лет с тех пор как я опубликовал свой первый пост про System Development Framework, и прошло более шести лет с тех пор как я прочитал ту самую ветку на EliteTrader, наверное пришло время собрать и проанализировать, как эволюционировал этот фреймворк в моей торговле, что изменилось, что работает и что нет. Эти строки я пишу больше для того, чтобы систематизировать в своей голове знания и подходы, которые я выработал за последние 5 лет, надеюсь они смогут помочь другим трейдерам что-то улучшить в своей торговле. Сразу предупреждаю:не ждите готовых решений или предложений о покупке. Это всего лишь идеология, которая помогала мне последние годы выдирать профит у рынка, и спасаться от убытков, даже когда все летело в тартарары, когда одна за одной системы деградировали и умирали я не получал убытков к которым бы не был готов, все было в рамках расчетов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал