SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. FateevVV

Исследование стратегии, покупка стрэдла. Временные характеристики опциона.

- 16 октября 2014, 03:14

- |

Продолжение цикла статей про исследование стратегии, покупка стрэдла.

Перед тем как улучшать нашу систему посмотрим на временные характеристики опциона. Для начинающих опционщиков думаю будет полезно.

Для этого я взял сентябрьский квартальный опцион (можно было любой другой взять, смысл не изменится). Так как в данный момент нас интересуют временные характеристики, то соответственно волатильность и цена не должны меняться. Просто скопируем волотильность и цену фьючерса взятую с первого дня опциона на весь период жизни опциона. Посмотрим чего получилось, в дальнейшем все расчеты для одного опциона на индекс РТС.

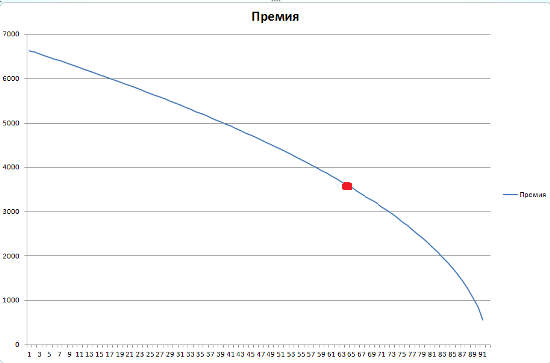

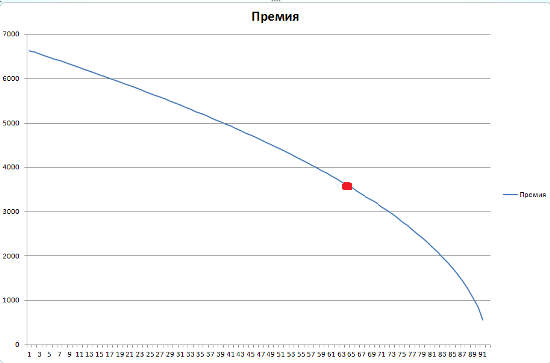

1. Премия опциона.

Видно, что премия опциона потихоньку уменьшается со временем. Причем чем ближе к экспирации тем быстрее премия уменьшается. Точкой я отметил, где премия цены опциона теряет половину, это гдето 64 день. Получается, что опцион теряет половину своей цены примерно за 70% своей жизни и в остальных 30% своей жизни теряет остальную половину. Это так для общего развития, на самом деле меня интересуют другие три товарища, это тетта, гамма и вега, по другому греки.

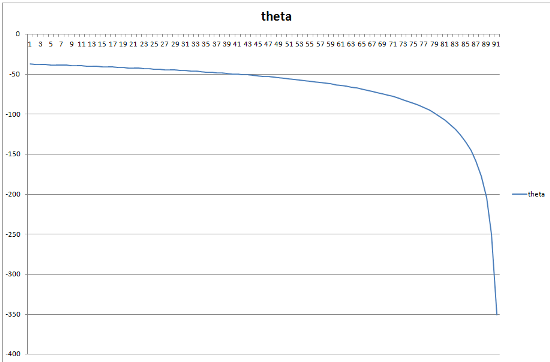

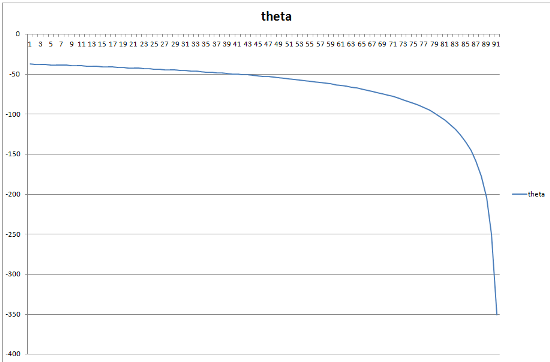

Посмотрим на тетту:

Тетта показывает на сколько уменьшится цена опциона за 1 день, тоесть если мы купим опцион сейчас и если цена не изменится и волатильность не изменится, то цена опциона будет стоить на тетту меньше завтра.

Видно, что тетта меняется на протяжении всей жизни опциона. В данном примере начиная от -37 п. до -350 п. за 1 день (минус показывает, что она уменьшает цену опциона). В других опционных сериях это будут другие числа (зависит от волатильности, которую мы взяли в начале), но сам характер движения будет тотже. Если взять тотже 64 день, то тетта изменится всего примерно на 10% от всего диапазона.

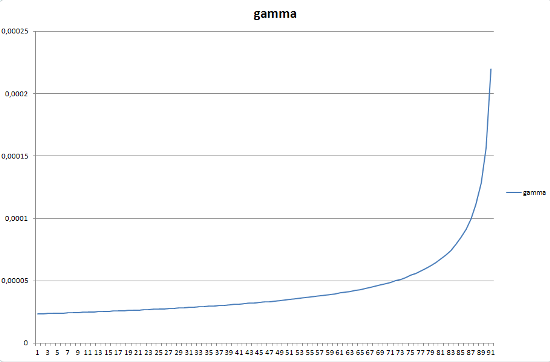

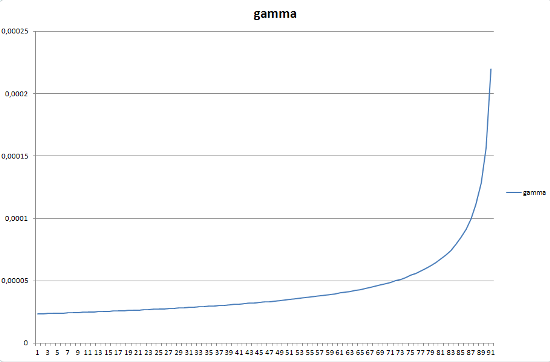

Теперь посмотрим на гамму:

Гамма, это ускорение цены.

Характер гаммы очень похож на тетту, только наоборот. Тоже получается, что точка 64 находится в районе 10% от всего диапазона изменения гаммы. В данном примере она изменяется от 0,0000234 до 0,00022. Давайте посчитаем, насколько изменится, наш дельта-нейтральный портфель, если озменение цены будет 2500 п. Чтобы не учитывать тетту будем считать, что это изменение произошло внутри дня, без переноса на следующий день. Считатьбудем по формуле:

dП=gamma*dS*dS/2

где dП — изменение нашего дельтанейтральногог портфеля, на сколькоон изменится в п.

dS — изменение цены в п.

Получается если изменение цены в 2500 п. произойдет в начале жизни опциона, то наш портфель подрастет на 70 пунктов, а вот если это движение произойдет в конце его жизни, то наш портфель подрастет аж на 690 п. (это если взять один опцион CALL). Как видим разница существенная, причем чем больше это изменение, тем больше этот разрыв. Поэтому, то и очень опасно продавать голый стрэдл в последние дни жизни опциона.

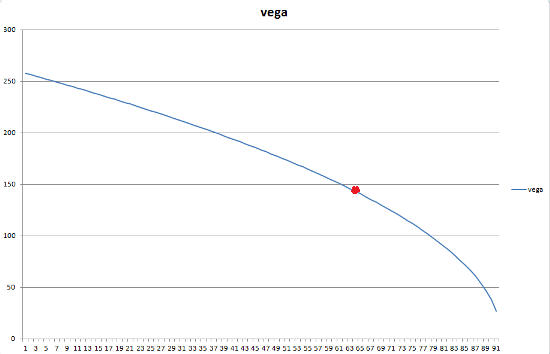

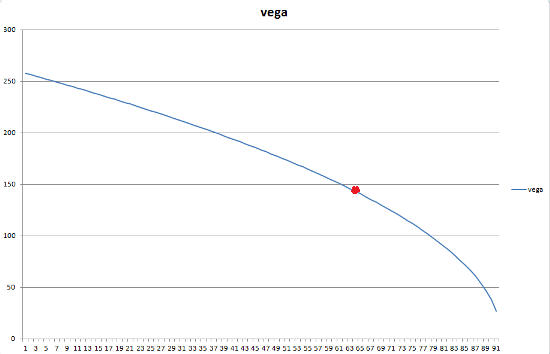

Смотрим на вегу:

Вега показывает, как изменится цена опциона, при изменении волатильности на 1%.

На картинке красной точкой показал уменьшение веги в двое, это будет соответствовать гдето 65 дню. Тут как и у премии опциона, вега теряет половину в первые приблизительно 70% своей жизни. Ну ту вроде все понятно, если волатильность вырастет на 1 %, для нашего купленного стреддла состоящего из 1 кола, в начале жизни опциона, то портфель в нашем случае вырастет на 258 п., а вот если в конце жизни опциона, то вырастет всего на 26,6 п… Это цифры для данной серии опциона, для других будут другие цифры, но характер останется тотже.

Из вышесказанного вытекает вывод, что необходимо использовать 3 стратегии, каждая из которой будет работать в свой оптимальный период. Перечислю их:

1. Зарабатываем на веге, наш вариант. Покупаем и продаем стреддл в расчете заработать на изменении волатильности. Если ждем роста — покупаем, ждем падения — продаем. Берем оптимальный период от начала жизни опциона до гдето 70 дня его жизни. Далее просто очень сильно начинают вмешиваться гамма и тетта, а сама вега становится уже маленькой.

2. Зарабатываем на гамме, это гдето последних 10-15 дней жизни опциона. Только покупаем стрэддл.

3. Зарабатываем на тетте, это наверное гдето от 20-15 дней до 5. Последние несколько дней я бы исключил, по причине сильноувеличивающегося ускорения цены (гаммы). Только продаем стрэддл.

Для вышеперечисленных стратегий будут использоватся соответствующие фильтры когда их применять, переключится с одной стратегии на другую или просто отдохнуть не торговать.

Итак первое правило для себя сформировали — торуем только первые 70 дней жизни опционов (для системы №1). Это приблизительное значение в дальнейшем не исключено, что на пару дней оно изментся. Как оказалось, для нашего варианта главное изменение волатильности, а не цены, вот на это и постараемся сделать упор в следующей статье.

Продолжение следует…

Перед тем как улучшать нашу систему посмотрим на временные характеристики опциона. Для начинающих опционщиков думаю будет полезно.

Для этого я взял сентябрьский квартальный опцион (можно было любой другой взять, смысл не изменится). Так как в данный момент нас интересуют временные характеристики, то соответственно волатильность и цена не должны меняться. Просто скопируем волотильность и цену фьючерса взятую с первого дня опциона на весь период жизни опциона. Посмотрим чего получилось, в дальнейшем все расчеты для одного опциона на индекс РТС.

1. Премия опциона.

Видно, что премия опциона потихоньку уменьшается со временем. Причем чем ближе к экспирации тем быстрее премия уменьшается. Точкой я отметил, где премия цены опциона теряет половину, это гдето 64 день. Получается, что опцион теряет половину своей цены примерно за 70% своей жизни и в остальных 30% своей жизни теряет остальную половину. Это так для общего развития, на самом деле меня интересуют другие три товарища, это тетта, гамма и вега, по другому греки.

Посмотрим на тетту:

Тетта показывает на сколько уменьшится цена опциона за 1 день, тоесть если мы купим опцион сейчас и если цена не изменится и волатильность не изменится, то цена опциона будет стоить на тетту меньше завтра.

Видно, что тетта меняется на протяжении всей жизни опциона. В данном примере начиная от -37 п. до -350 п. за 1 день (минус показывает, что она уменьшает цену опциона). В других опционных сериях это будут другие числа (зависит от волатильности, которую мы взяли в начале), но сам характер движения будет тотже. Если взять тотже 64 день, то тетта изменится всего примерно на 10% от всего диапазона.

Теперь посмотрим на гамму:

Гамма, это ускорение цены.

Характер гаммы очень похож на тетту, только наоборот. Тоже получается, что точка 64 находится в районе 10% от всего диапазона изменения гаммы. В данном примере она изменяется от 0,0000234 до 0,00022. Давайте посчитаем, насколько изменится, наш дельта-нейтральный портфель, если озменение цены будет 2500 п. Чтобы не учитывать тетту будем считать, что это изменение произошло внутри дня, без переноса на следующий день. Считатьбудем по формуле:

dП=gamma*dS*dS/2

где dП — изменение нашего дельтанейтральногог портфеля, на сколькоон изменится в п.

dS — изменение цены в п.

Получается если изменение цены в 2500 п. произойдет в начале жизни опциона, то наш портфель подрастет на 70 пунктов, а вот если это движение произойдет в конце его жизни, то наш портфель подрастет аж на 690 п. (это если взять один опцион CALL). Как видим разница существенная, причем чем больше это изменение, тем больше этот разрыв. Поэтому, то и очень опасно продавать голый стрэдл в последние дни жизни опциона.

Смотрим на вегу:

Вега показывает, как изменится цена опциона, при изменении волатильности на 1%.

На картинке красной точкой показал уменьшение веги в двое, это будет соответствовать гдето 65 дню. Тут как и у премии опциона, вега теряет половину в первые приблизительно 70% своей жизни. Ну ту вроде все понятно, если волатильность вырастет на 1 %, для нашего купленного стреддла состоящего из 1 кола, в начале жизни опциона, то портфель в нашем случае вырастет на 258 п., а вот если в конце жизни опциона, то вырастет всего на 26,6 п… Это цифры для данной серии опциона, для других будут другие цифры, но характер останется тотже.

Из вышесказанного вытекает вывод, что необходимо использовать 3 стратегии, каждая из которой будет работать в свой оптимальный период. Перечислю их:

1. Зарабатываем на веге, наш вариант. Покупаем и продаем стреддл в расчете заработать на изменении волатильности. Если ждем роста — покупаем, ждем падения — продаем. Берем оптимальный период от начала жизни опциона до гдето 70 дня его жизни. Далее просто очень сильно начинают вмешиваться гамма и тетта, а сама вега становится уже маленькой.

2. Зарабатываем на гамме, это гдето последних 10-15 дней жизни опциона. Только покупаем стрэддл.

3. Зарабатываем на тетте, это наверное гдето от 20-15 дней до 5. Последние несколько дней я бы исключил, по причине сильноувеличивающегося ускорения цены (гаммы). Только продаем стрэддл.

Для вышеперечисленных стратегий будут использоватся соответствующие фильтры когда их применять, переключится с одной стратегии на другую или просто отдохнуть не торговать.

Итак первое правило для себя сформировали — торуем только первые 70 дней жизни опционов (для системы №1). Это приблизительное значение в дальнейшем не исключено, что на пару дней оно изментся. Как оказалось, для нашего варианта главное изменение волатильности, а не цены, вот на это и постараемся сделать упор в следующей статье.

Продолжение следует…

9 комментариев

0

Все хорошо изложено,, спасибо

- 16 октября 2014, 04:37

Всем кому интересны сами расчеты, вот мой файл, где я считал my-files.ru/7uqnh5

- 16 октября 2014, 07:46

прекрасная лекция для начинающих, доступно и толково

- 16 октября 2014, 08:40

-1

спасибо

- 16 октября 2014, 09:45

-1

спасибо толково наконец теорию облачили в практику на основе расчетов

- 16 октября 2014, 10:37

Пожалуйста, рад стараться!

- 16 октября 2014, 16:50

Спасибо. Еще бы тег добавить.

- 17 октября 2014, 12:09

carodnepr, тег добавлен «опционы», там эта статья есть. А вы кокой хотели бы тег?

- 17 октября 2014, 12:24

FateevVV, Такой и хотел, я не заметил тег «опционы».

- 17 октября 2014, 12:27