Избранное трейдера Gugenot

Обзорчик Сургутнефтгаз

- 22 августа 2019, 19:20

- |

В данном обзоре речь пойдет про компанию Сургутнефтегаз и ее привилегированные акции (далее – акции или акции компании).

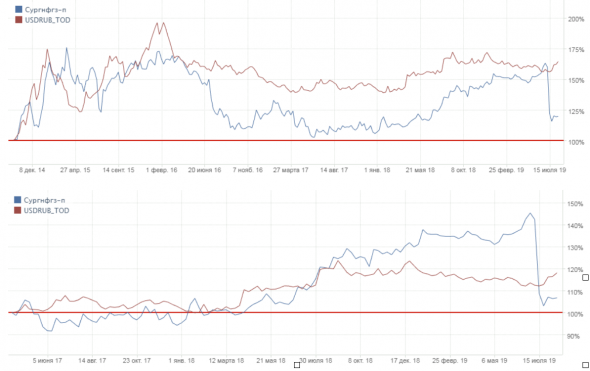

На протяжении последних лет и, в частности, в 2018 году акции компании являются некоторой производной на курс американского доллара. Это происходит из-за того, что на счетах компании депонируется большое количество валюты, а колебания курса приводят к той или иной валютной переоценке. Эта переоценка учитывается в качестве чистой прибыли компании, а значит участвует в выплате дивидендов, которые составляют 10% от прибыли по РСБУ

В качестве рабочей модели мы построили зависимость разницы курса доллара по закрытию календарного года (дата составления годовой отчетности и учета дивидендов) и дивидендов компании. Были получены следующие результаты:

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 0 )

Клиринг - идеальная временная точка для манипуляций...

- 22 августа 2019, 15:11

- |

Но искать лень.

Кратко суть такова, что эти временные моменты (Клиринг) часто используются для манипуляций.

А так как скальперский опыт у меня богатый, я автоматически на эти моменты обращаю внимание.

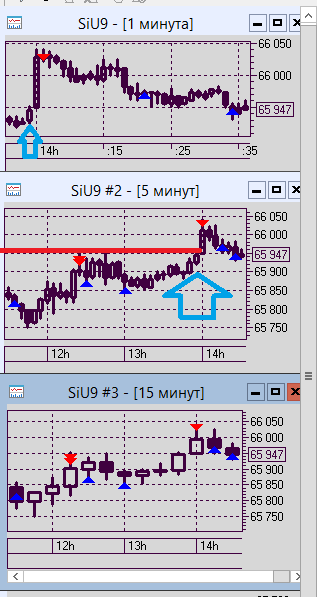

Вот и сегодня посмотрел как по SIH9 в 13:59 (1Min) или в 13:55 (5Мin) Маркетан осторожно подкрался, именно подкрался, к локальному уровню сопротивления (на картинке красный) и замер в стойке, как охотничья собака на охоте, и не стал этот уровень пробивать.

Ну думаю, попался (Маркетан попался).

Он ловит шортистов, стопы которых стоят за этим уровнем сопротивления, а мы попробуем поймать его.

Результат на картинке. Как только он выбил шортистов, немногих в данном случае,

я, как раньше в былые времена, спокойно зашортил High (цена долго болталась на High-ю), а потом откупил пробитый уровень.

Пустячок, а приятно.

( Читать дальше )

Друг мой, скальпер еще тот, + 34% за день.

- 22 августа 2019, 13:44

- |

Общаюсь с одним знакомым. Молодой студент, скальпинг любит, впрочем, как и многие нетерпеливые трейдеры. Сразу оговорюсь, что скальпинг — очень тяжелый вид спекуляций. Но торгует он не часто, 3-5 дней в месяц, этого хватает, чтобы выглядеть не как выжатый лимон и снимать деньги с рынка.

Трейдером его назвать язык не повернется, но уже второй год все еще снимает сливки с рынка. Вчера мне прислал свою работу по Доллар-Рублю, на что ожидал наверное услышать от меня признания, что он крут.

( Читать дальше )

О ситуации на рынке евробондов

- 21 августа 2019, 18:08

- |

Цена российских государственных еврооблигаций с погашением в 2030 году к 18:15 МСК выросла на 2 базисных пункта по отношению к закрытию 19 августа и составила 112,85% от номинала (доходность снизилась почти на 1 базисный пункт — до 2,945% годовых).

Стоимость американских трехлетних Treasuries к 18:15 МСК выросла на 11 базисных пунктов относительно итогов 19 августа, составив 101,21% от номинала. Их доходность снизилась на 5 базисных пунктов и составила 1,445% годовых. Таким образом, спред между доходностью Russia-30 и трехлетних казначейских облигаций США расширился на 4 базисных пункта, составив 150 базисных пунктов.

( Читать дальше )

Выбор рабочего таймфрейма

- 19 августа 2019, 19:09

- |

Введение

Если вы торгуете на фондовом рынке уже не первый год, то не могли не заметить, что в последнее время резко увеличилась геополитическая нестабильность и так называемая “дерганность” рынка. Санкции, торговые войны и твиты Трампа приводят к резкому и неожиданному росту волатильности и частой смене текущей торговой тенденции.

Мне все это знакомо не понаслышке. Торгуя по системе BWS уже не первый год, я могу сделать некоторые выводы о том, как изменилась доходность торговых систем на различных интервалах от дневного до годового.

В данной статье я хочу поделиться своими наблюдениями о том, как изменился рынок в последнее время, какие таймфреймы наиболее пострадали от геополитической нестабильности и какие таймфреймы стоит выбрать, чтобы попытаться снизить влияние этих геополитических факторов.

Необходимость ограничения убытков

( Читать дальше )

Рынок такси: кому повезёт?

- 19 августа 2019, 13:19

- |

За последние пять лет рынок такси существенно изменился, став очень массовым как по числу активных пользователей, так и по числу водителей. Аналитики boomin провели анализ московского рынка такси, как одного из наиболее развитых и информационно открытых в России.

За счет чего возможен рост?

Агрегаторы добились того, что срок подачи машины существенно сократился, а цена на поездку стала фиксированной, ее можно узнать в приложении буквально за несколько кликов в момент вызова автомобиля. По данным участников рынка, 6 лет назад подача такси занимала 30 минут, сейчас же — в среднем около 7 минут. В результате машины больше загружены на линии, а простои снижены. Такие улучшения в работе агрегаторов сказались и на доходах водителей.

Мы сделали оценочные расчеты того, сколько может зарабатывать водитель такси в Москве, подключившись к агрегатору.

Наша оценка базируется на следующих вводных данных:

• В 2014 г. средняя скорость движения по Москве в летние месяцы могла составлять порядка 30 км/час. При средней дальности поездки в 15 км и времени подачи на уровне 15-20 минут водитель за один час может выполнить не более одной поездки.

( Читать дальше )

Как новые изменения в законе затронут «малышей» и как мы можем их защитить…

- 18 августа 2019, 19:33

- |

По предлагаемым изменениям в закон «О рынке ценных бумаг» не прошёлся только ленивый. Со своей стороны, мы рассматриваем, как этот закон отразится на скальперах с небольшим размером капитала, то есть «малышах» фондового рынка.

Исходя из нашей практики работы, одним фьючиком в день можно зарабатывать в среднем от 1,5 до 2,5 тысяч рублей. То есть, инвестору вполне достаточно иметь на счёте 20-30 тысяч рублей для торговли и зарабатывать среднероссийскую заработную плату, не выходя из дома (25-30 тысяч рублей в месяц).

Анализ источников (например здесь ) показал, что средний размер брокерского счёта в России составляет 320 тысяч рублей. Но этот показатель как средняя температура по палате. Среди инвесторов, с которыми мы общаемся, на 1-2 «миллионера» приходится 10-15 «малышей» с капиталом от 30 до 200 тысяч рублей. А им, согласно предлагаемых изменений в законе, будет

( Читать дальше )

Про ценность кэша.

- 17 августа 2019, 22:00

- |

В 2008 году мы стали свидетелями невиданных событий, нулевых ставок и сильных вливаний ликвидности. Помогли ли эти меры? В принципе да. В цивилизованном мире был виден выход из кризиса. Понятно, что в следующий кризис лечение будет в точности таким же. Опять нулевые или отрицательные ставки и вброс массы ликвидности. Но это и ежу понятно. Хотел поделиться другой мыслью ( все не могу подвести). Следующий период роста в деловом цикле будет сопровождаться 1) высокой безработицей, вследствие замены людей роботами 2) высокой производительностью труда (роботы не устают, работают круглосуточно, без отпусков, декретов, больничных, прогулов, опозданий) 3) резким сокращением издержек (роботам не надо платить зарплату, не надо освещать помещения, охлаждать, обогревать) 4) резким падением цен (вследствие сокращения затрат и отсутствия денег у работяг выкинутых на улицу) 5) резким ростом фондового рынка, который будет происходить вследствие тщетных попыток Центробанков расшевелить рост ВВП. 6) старением населения 7) снижением демографии

( Читать дальше )

Где вы смотрите важные финанс новости, влияющие на котировки?

- 17 августа 2019, 20:48

- |

Дефолт 1998 года своими глазами

- 17 августа 2019, 19:17

- |

Если читать об этом сейчас, одной из предпосылок называют азиатский кризис. Однако, в реальности, на него мало кто обращал внимание, российский рынок рос вплоть до резкого падения Доу 27 октября 1997 г. на 554 пункта (с 7715 до 7161, 7,18%). Именно это событие можно считать первым триггером. Вместе с ним упала и нефть, за которой, к слову, мало кто следил. Утром следующего дня укатали и российскую фонду.

Если читать об этом сейчас, одной из предпосылок называют азиатский кризис. Однако, в реальности, на него мало кто обращал внимание, российский рынок рос вплоть до резкого падения Доу 27 октября 1997 г. на 554 пункта (с 7715 до 7161, 7,18%). Именно это событие можно считать первым триггером. Вместе с ним упала и нефть, за которой, к слову, мало кто следил. Утром следующего дня укатали и российскую фонду.В то время основные спекуляции шли на фьючерсных биржах МЦФБ и РБ (бывшая РТСБ). Обе биржи умудрились как-то хитро нахимичить, отменив утренние сделки и закрыв торги. Когда ситуация на американском фондовом рынке стала востанавливаться, а случилось это очень быстро, торги возобновили. Так мы узнали, в какую сторону играло руководство обеих бирж через свои расчётные фирмы. При этом, в отличии от ситуации на американском фондовом рынке, нефть восстанавливаться не собиралась и продолжала снижение, правда, повторю, даже из трейдеров за ней тогда мало кто следил.

Далее до весны ситуация развивалась ни шатко ни валко. И только весной прозвенел второй звоночек. Нефть уже вплотную приблизилась к 10$, как тогда говорили, это была себестоимость добычи в России. Случилось очередное снижение российской фонды, после чего кто-то из руководителей РБ (бывшая РТСБ) выступил аж по одному из федеральных каналов с призывом приходить скупать подешевевшие акции. Недели через две РБ обанкротилась, когда эта участь постигла МЦФБ, точно не вспомню, но тоже где-то в первом полугодии. Так что с этого момента мне ничего не оставалось, кроме как бездельничать и бухать.

Забавнее всего выглядела ситуация с весны до самого «дефолта». О возможности такого развития событий даже слушать никто не хотел. Когда я говорил о 15-18р за доллар, все дико пучили глаза и утверждали, что такого просто не может быть. Когда дедушка Ельцин сказал своё знаменитое «девальвации не будет, твёрдо и чётко, всё тут панимаиш просчитано», я это даже не воспринял как какой-то обман (и до сих пор не воспринимаю), только опрокинул очередную рюмку с мыслью «ну нафига он так шутит?». Последняя неделя вообще была весёлой. К пятнице ЗВР в результате массированных интервенций были практически обнулены. Потом эти ребята рассказывали, что боролись за каждый день спокойствия дорогих россиян, хотя, моё оценочное мнение, тупо сливали последние халявные баксы своим ребятам (большой привет видному оппозиционеру Алексашенко). Самое забавное, что в уикенд перед дефолтом, я бухал с человеком, «вхожем куда надо», и жутко пытал его этими вопросами. Он, даже будучи в слюни, не кололся, то есть реально не знал.

Ну а дальше случилось хмурое утро понедельника 17 августа. Остановка операций с ГКО, отказ крупных олигархических банков выдавать вклады (сейчас названия типа СБС-Агро даже вряд ли кто вспомнит), попытки их «штурма» вкладчиками, временная заморозка валютных вкладов в Сбере и прочие прелести жизни. К слову, сама девальвация не была такой страшной и внезапной, как её малюют. По курсу между 7 и 8 (точно не помню) баксы ещё можно было купить, и не один день (вот это я хорошо помню). Хотя очереди в обменниках были приличные, кто не пожадничал и послушал умного человека, потеряли не особо много.

Больше всего меня тогда вгоняло в уныние другое. Я не представлял, чем заниматься дальше, поскольку фьючерсные биржи легли, а торговать без плеча с моими скромными деньгами большого смысла не имело. Но в феврале 1999-го зашевелился фондовый рынок, быстро появились конторы, дававшие играть на ММВБ с плечом (мы это тогда назвали «синтетический фьючерс»), и всё понеслось по новой.

Если сравнивать с сегодняшним днём, не похоже вообще ничем. Сейчас народ в основном на шухере, тогда — только успел поверить в стабилизацию рубля (а она случилась в мае 95-го, до этого он непрерывно падал), потому ни о каком девале слышать не хотел. Более того, тогда царил небывалый оптимизм, 1997 год был первым, когда уже многие более-менее почувствовали результаты реформ. Сейчас царит скорее уныние, ибо люди уже по-настоящему начали чувствовать результаты путинских реформ. Тогда были низы по нефти, сейчас — cложно сказать, теоретически в 2020 году можем обновить низы 2016г, а можем и нет. К началу августа 1998 года М2 составлял 365.6 млрд рублей, ЗВР — 18.4 млрд долларов. Соотношение — 19.86 (при курсе около 6), примерно туда доллар и вырос. К началу июля этого года М2 составлял 47 348.2 млрд рублей, ЗВР — 518.3 млрд долларов. Соотношение — 91.35 (при курсе около 66). Соотношение М2/ЗВР - важнейший факторкурсообразования рубля. Так что, скорее, с событиями 1998 года можно сравнить уже случившийся обвал 2014.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал