Избранное трейдера Дмитрий Вязов

🌴Летняя подборка доходных облигаций☀️

- 27 мая 2024, 07:56

- |

Интересные варианты облигаций с доходностью до 23% на 3-6 месяцев. Или лучше уж вклады?

Лето – период хорошей погоды, солнца, отпусков. Еще полгода назад все думали, что и ставки начнут снижаться и все заработают на долгосрочных облигациях, но сейчас есть версии, что ключевую даже поднимут. А от долгосрочных ОФЗ одни убытки

Многие наши коллеги и друзья ищут тихую гавань на 3-6 месяцев, чтобы период турбулентности и неопределенности пройти спокойно. Мы решили подготовить летний портфель. Хотя некоторые выпуски аккурат до нового года

Критерии отбора:

· срок 3-7 месяцев (с небольшим запасом)

· ликвидные

· доходность от 18,5% годовых

❗Мы призываем очень аккуратно относиться к низким рейтингам. Это высокий риск даже на короткий срок. Если вы в поиске высокой доходности и готовы рисковать – то максимально диверсифицируйтесь. Для себя мы ниже ВВВ- даже не рассматриваем

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 6 )

СЕГЕЖА отчёт. Маржинальность стагнирует, проценты по долгу растут

- 24 мая 2024, 15:16

- |

Вышел отчёт многострадальной Сегежи. Сегодня быстро пробежимся по показателям, потому что результаты продолжают стагнировать, а растёт пока только долг.

Операционные результаты

Цены на основные виды продукции продолжают оставаться ниже средних уровней за последнюю пятилетку. Но разрыв сокращается, ситуация уже лучше, чем год назад.

Объём производства мешочной бумаги остаётся на максимальных значениях, бумажных мешков в 2 раза ниже привычных значений. В целом выручка бумажного сегмента снизилась на 7% кв/кв на фоне снижения продаж бумаги.

( Читать дальше )

Тинькофф отчёт. В ожидании Росбанка..

- 22 мая 2024, 15:19

- |

Что касается оценки Росбанка, то совет директоров ТКС Холдинг предполагает диапазон мультипликатора по капиталу в диапазоне 0.9-1.1. (плюс минус в рамках ожидаемого мной диапазона 0.8-1.0). То есть балансовая стоимость на одну акцию вырастет минимум на 30%. Но это ещё не финальная оценка.

Что касается дополнительной эмиссии, то запланированный объем составляет 130 млн штук по цене 3423,62 рублей за акцию. Он включает резерв для осуществления преимущественного права выкупа, который оценивается примерно в 60 млн акций. Невостребованные в рамках преимущественного права акции будут погашены.

В целом нужно понять и принять, что многие моменты в этой сделке будут на совести участников и повлиять на них мы не можем. Оценка не вау, но в целом можно выразиться так:

Результаты за I квартал

В I квартале ТКС Холдинг продолжил наращивание лояльной базы клиентов. По прогнозам менеджмента к концу этого года число активных клиентов увеличится на 20%.

( Читать дальше )

Опубликованы шаблоны для самостоятельного обращения в OFAC

- 20 мая 2024, 09:43

- |

На портале разблокировкаактивов.рф стали доступны инструкции для самостоятельного обращения инвесторов в Управление по контролю за зарубежными активами Министерства финансов США (OFAC) с целью получения индивидуальной лицензии на перевод ценных бумаг в расчётные организации, не находящиеся под санкциями.

На портале доступны шаблоны обращений для собственников ценных бумаг (физических и юридических лиц), инструкции по заполнению шаблонов, а также список документов, которые рекомендуется приложить к заявлению.

Для обращения в OFAC за индивидуальной лицензией инвесторам необходимо самостоятельно подать заявление через лицензионный портал на сайте OFAC. Пошаговая инструкция по заполнению формы на сайте OFAC прилагается.

Процесс самостоятельного обращения инвесторов в OFAC является добровольным и может происходить параллельно с подачей коллективного заявления на получение генеральной лицензии, которое реализует СПБ Банк. Один и тот же инвестор имеет право участвовать сразу в двух обращениях — коллективном СПБ Банка и индивидуальном, выбирать один из вариантов не требуется.

( Читать дальше )

МАКРО взгляд. Чего ждать от инфляции?

- 15 мая 2024, 16:37

- |

Экономика в Iквартале выросла сильнее февральского прогноза Банка России. Основным драйвером роста по‑прежнему был высокий внутренний спрос. Потребление домохозяйств росло более высокими темпами, чем ожидали. Это подтверждает и индекс потребительской уверенности, отражающий совокупные потребительские ожидания населения, в первом квартале 2024 года он вырос на 6 процентных пунктов.

( Читать дальше )

МЕТАЛЛУРГИ разбор. Кто фаворит в 2024-м?

- 11 мая 2024, 13:58

- |

Сектор, который был самым хайповым в 2021 году, затем также быстро, на глазах инвесторов, превратился из кареты в тыкву в 2022 году. По итогам 2023 в целом по отрасли можно сделать вывод: переориентация на внутренний рынок завершена и практически без ущерба для маржинальности. А раз так, значит можно вернутся к выплатам дивидендов, за что собственно этот сектор и любят. Именно это и произошло в начале этого года. Так есть ли ещё «сок» в этом секторе? Каких дивидендов ожидать по итогам 2024? И кто из «большой тройки» металлургов вызывает наибольший интерес?

Конъюнктура рынка

Начну с того, что более 80% потребления стали в России, приходится на строительство и инфраструктуру. Поэтому логично взглянуть на количество вводимого в эксплуатацию жилья на территории РФ (данные пока без учёта ЛНР и ДНР). Те, кто читал отчёт Самолёта, уже смекнули, что тут рекорд. Но нас больше интересует будущее, прогнозы на ближайшие годы будут пересмотрены, после ужесточения льготной ипотеки. При этом положительное влияние должен оказать рост региональной застройки.

( Читать дальше )

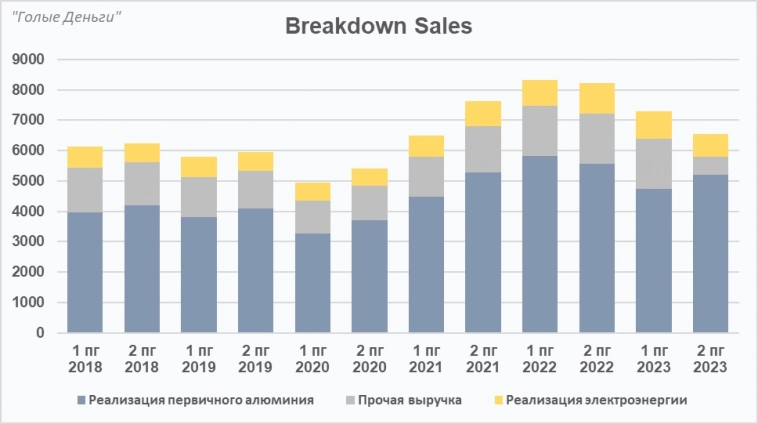

ЭН+ или пора менять на ЭН-? Перспективы, после недавних событий

- 04 мая 2024, 18:26

- |

Эн+ ведущий вертикально интегрированный производитель электроэнергии и алюминия (через контрольную долю в РУСАЛе). Стратегия Группы всё ещё заключается в становлении крупнейшим в мире вертикально интегрированным производителем продукции высоких переделов из низкоуглеродного алюминия с использованием собственной возобновляемой энергии и сырья. На сколько это реализуемо в нынешней ситуации и после санкций на наш алюминий на LME?

Алюминий

Лишь в конце февраля 2024 цены на алюминий подросли на 15%, весь прошлый год цены находились на низких значениях. В 2023 году средняя цена алюминия на Лондонской бирже металлов упала на 455 $ до 2 252 $. Это при том, что потребление алюминия увеличилось в 2023 году до 70,2 млн тонн, что на 1,7% больше, чем в предыдущем году. Но тут всё дело в Китае, в котором потребление увеличилось на 4,9%. Усилия Китая по декарбонизации привели к увеличению спроса на алюминий, который является ключевым элементом для производства, связанного с возобновляемыми источниками энергии.

( Читать дальше )

Мать и Дитя. Возобновление роста + новая дивидендная политика.

- 01 мая 2024, 19:17

- |

В первый день мая, разобрал годовой отчёт компании Мать и Дитя, выясним, когда компания переедет, сколько заплатит дивидендов и есть ли ещё потенциал от текущих цен. Также компания уже опубликовала сокращённые данные за I квартал этого года, на них тоже обратим внимания, но полноценно компания отчитывается по полугодиям.

Операционные результаты

Российский рынок медицинских услуг демонстрирует интенсивный рост: по итогам 2023 г. его объем оценивается в 4,1 трлн ₽ (+4,6% от уровня 2022 г.). Основной вклад в достижение высоких показателей внесла динамика, прежде всего, частного сегмента рынка.

Доля Мать и Дитя на российском рынке родовспоможения в 2023 г. составила 0,8%. Доля варьируется от 2,4% в Москве и Санкт-Петербурге и до 4,9% в Самарской области.

Количество принятых родов в 2023 выросло на 15,3% год к году. Основное влияние на такие результаты оказали московские госпитали, мощности которых были загружены более чем на 60%. Что интересно средний чек в Москве практически не изменился, а вот в регионах, где компания наращивает своё присутствие вырос на 11.5% год к году.

( Читать дальше )

POSITIVE отчёт. Прислушиваются к миноритариям

- 16 апреля 2024, 19:20

- |

Недавно отчиталась компания Positive Technologies — лидер в области противодействия киберугрозам в РФ. Удалось ли компании сохранить прежние темпы роста? Есть ли ещё потенциал? И что там с доп эмиссией? Сегодня попробуем ответить себе на эти вопросы.

Твёрдо и чётко про допэмиссию. Сразу скажу, 7,9% составит первый и единственный в 2024 году выпуск дополнительных акций, что рынок воспринял позитивно в сравнении с ранее озвученными 25%. В будущем максимальная величина допэмиссии будет составлять 15% на каждый двукратный рост капитализации. В случае более чем двукратного роста капитализации за один год допэмиссия будет ограничена 15% за год. При этом количество выпускаемых акций по итогам года может быть меньше расчетного, исходя из потребности компании.

Цифровизация набирает обороты, и потребность в кибербезопасности становится особенно актуальной. По прогнозам Центра стратегических разработок, в ближайшие пять лет рынок кибербезопасности в России вырастет в 2,8 раза. Общий рост российского рынка кибербезопасности в 2023 году составил 30–35%. Группа Позитив выросла в 2 раза лучше рынка.

( Читать дальше )

НИЖНЕКАМСКНЕФТЕХИМ отчёт. Купил "тёмную лошадку"

- 12 апреля 2024, 19:18

- |

Нижнекамскнефтехим один из крупнейших производителей синтетических каучуков в мире и пластиков в России. Он занимает первое место по производству изопренового каучука с долей почти 47,5%, является третьим в мире поставщиком бутиловых каучуков с долей 17,9%.

Главной историей роста для компании по-прежнему является гигантский этиленовый комплекс ЭП-600, который позволит увеличить объём производства почти в 2 раза. Сроки ввода в эксплуатацию, как часто у нас бывает переносились. В последние годы это новая реальность для наших компаний, перестраивать логистику, искать новых подрядчиков, искать аналоги западному оборудованию. Последняя озвученная дата: 2е полугодие этого года.

«Мы планируем вести запуск поустановочно. Сначала — установка этилена и пропилена: мы рассчитываем получить первые тонны в этом году. На 2025 год намечен пуск установок по производству бензола и бутадиена», —сообщил генеральный директор предприятия Марат Фаляхов. Глава компании добавил, что некоторые объекты ЭП-600 энергетического назначения уже введены в эксплуатацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал