Избранное трейдера Alex64

С чего начать инвестиции в акции и как анализировать компании (мини-лекция)

- 09 августа 2021, 18:56

- |

- комментировать

- ★22

- Комментарии ( 26 )

Методичка по фундаментальному анализу (4/5)

- 09 августа 2021, 14:55

- |

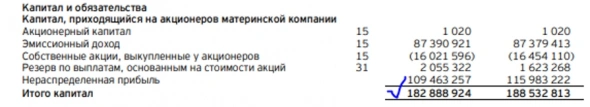

P/B

P/B =Капитализация/Капитал=550 015 583/182 888 924 = 3.

Данный показатель говорит инвестору сколько он платит за 1 рубль компании, так как инвестор инвестирует в капитал, в данном случае речь идет именно о капитале. Данный мультипликатор как правило применяется к банковскому сектору, так как специфика бизнеса банков заключается в том, что капитал крайне низкий, а активы большие. Это связано с тем, что бизнес закредитован, что вполне логично, капитал в банке составляет порядка 10-20 % от суммы всех его активов. Поэтому показатель P/B важен именно при анализе банков. Если абстрагироваться от направления бизнеса и обратиться к теории, то при ликвидации любого бизнеса инвестору остается капитал, и данный мультипликатор показывает на сколько капитал переоценен. Чем показатель ниже, тем лучше, если значение P/B < 1, это говорит о том, что инвестор платит менее 1 рубля за рубль капитала. В данном случае инвестор платит 3 рубля за 1 рубль капитала. Дорого это или дешево? Прежде чем ответить на этот вопрос, нужно Магнит сравнить с конкурентами. Исходить следует из того, что рентабельный и растущий бизнес по себестоимости вам скорее всего никто не продаст. С учетом того, что магнит из года в год генерирует хороший прирост выручки, а чистая прибыль пошла в рост с последних минимумов отдать 3 рубля за 1 рубль капитала такой компании можно. Опять же, необходимо помнить, что мы сравниваем показатель с конкурентами из той же отрасли + P/B лучше применять в банковском секторе.

( Читать дальше )

Возобновил покупки на плечо

- 05 августа 2021, 16:38

- |

Куда краткосрочно припарковать cash

- 20 июля 2021, 13:43

- |

Сейчас на рынках преобладает неопределенность и повышенная волатильность, которую создают разные факторы: замедление восстановления экономики США и Китая, ротация из акций стоимости в акции роста, укрепление доллара, слухи об обсуждении сокращения QE, штамм «дельта плюс», споры о «временном» характере инфляции и др.

По этим причинам, актуальный вопрос, который сегодня есть в голове у каждого инвестора:«Куда краткосрочно припарковать кэш, пока на рынках высокая волатильность?»

На этот вопрос мы ответим сегодня. В статье будут рассмотрены только рыночные варианты, информации о «копилках» в различных банках и ставках по депозитам тут не будет, хотя это тоже один из вариантов для консервативных инвесторов, про который не стоит забывать.

Summary

Инструменты для краткосрочной парковки денег на рынке:

- ОФЗ-ПК / короткие ОФЗ-ПД (дюрация до года)

- Короткие ликвидные корпоративные бонды (дюрация до 3-ех лет)

- Корпоративные бонды с погашением/офертой через 2-3 мес.

- Облигационные ETF от Finex

- Короткие евробонды пониженного номинала (для парковки $)

( Читать дальше )

Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1

- 02 июля 2021, 15:12

- |

Подписчики и друзья по смартлабу, всё чаще просят меня раскрыть свой ВДО портфель. Я не сторонник копирования инвестиционных портфелей хотя бы потому, что чужой портфель может иметь завышенные риски и заниженную доходность относительно ваших ожиданий. Кроме того, никто не хочет брать на себя чужие риски, в том числе и я. Но… начиная с этой статьи, я вам расскажу и покажу, как самостоятельно собрать надёжный ВДО портфель, который будет отвечать именно вашим требованиям, и за который вы будете спокойны.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. Хочу вам сразу сказать, что в моём портфеле есть высокодоходные облигации, которые мы будем рассматривать в этой и ближайших статьях. Если ваш уровень риска совпадёт с моим, то у нас будут одинаковые портфели.

( Читать дальше )

8 полезных формул для предсказания дефолта

- 18 июня 2021, 14:05

- |

Мы теряем деньги по своей глупости! Оценить собственную глупость просто. Посчитайте: Сколько облигаций у вас в портфеле куплено по совету друзей или под влиянием новостей? А сколько по холодному расчёту и собственному убеждению? Вам не страшно? Мне стало страшно, когда я научился просчитывать качество эмитента и посмотрел, что за мусор я купил по совету контор размещавших ВДО. Предлагаю и вам посмотреть насколько близки вы к дефолту, используя 8 простых формул.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. Я очень тронут вашим интересом к финансовому анализу.

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

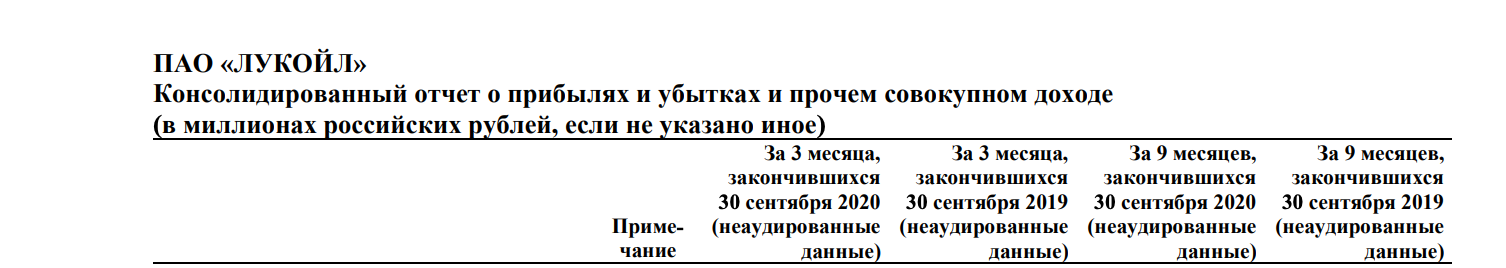

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Условия ликвидации компонентов портфеля.

- 31 мая 2021, 16:19

- |

Условия ликвидации компонентов портфеля.

Такой вопрос мне периодически задавали раньше, когда я касался темы управления активами портфеля.

Но я не давал чёткого ответа, ибо, выбирая компоненты портфеля, я планировал владеть ими максимально долго, и не задумывался о конкретных условиях их ликвидации.

Я отвечал, что ликвидация произойдёт при появлении признаков пузыря или перекредитованности.

Давайте обсудим эту тему, ибо я пока только приближаюсь к твёрдой формулировке ответа на этот вопрос.

Итак, условия попадания компонентов в мой портфель достаточно просты и понятны.

DY>5% AND NetDebt<3*EBITDA AND EV<7*EBITDA, простая формула.

( Читать дальше )

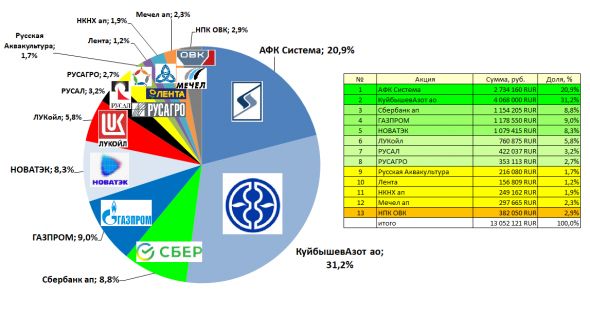

Краткое описание моего портфеля

- 12 мая 2021, 22:04

- |

Оптимальный портфель акций, драйверы Polymetal и разворот Пятерочки

- 09 мая 2021, 11:25

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал