Блог им. andreihohrin |Вероятные сценарии для основных торговых инструментов. На неделю

- 15 июля 2019, 10:47

- |

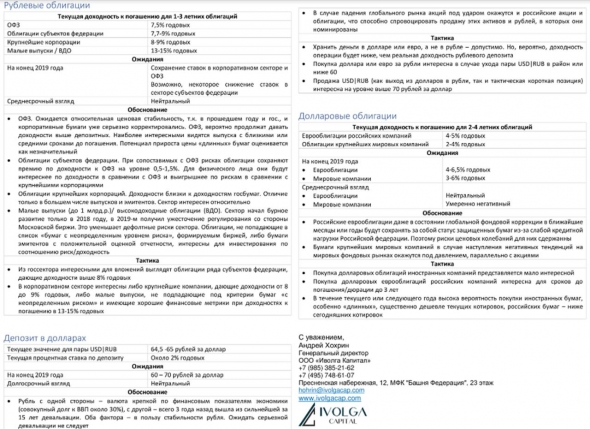

- S&P500 (американские акции). Отношение к американскому рынку как рынку растущему сохраняется. Равно как и отношение к происходящему росту как вынужденному и нездоровому. Причем ожидаемое 31 июля снижение ставки ФРС способно вытолкнуть рынок еще выше.

- Российский рынок акций. Предполагаем, что российские индексы на прошедшей неделе исчерпали потенциал своего роста. Тогда как, в частности, санкционные риски могут вернуться в повестку дня в ближайшее время. Российский рынок акций остается существенно дешевле западных. Но он слишком зависит от глобального притока денежных средств, который, предположительно, уже реализован.

- Нефть. Скорее всего, нефть достигла верхнего предела своих колебаний, который, как видится, находится в районе 67-68 долл./барр. Если предположение верно, нефть будет тяготеть к возврату в долгосрочный понижательный тренд.

- USD|RUB. Рубль продолжил на прошедшей неделе свое усиление. Скорее всего, оно не окончено. Потенциал укрепления, вероятно, ограничен. 62 рубля за доллар США – достаточная цель снижения пары. Ниже – вряд ли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |Вероятные сценарии для основных торговых инструментов: американские и российские акции, USD, EUR, рубль, нефть, золото, облигации

- 08 июля 2019, 07:35

- |

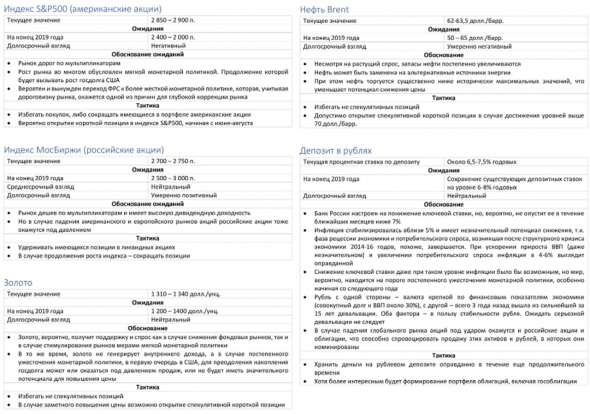

• S&P500 (американские акции). В сравнении с прошлой неделей мнение не изменилось. Рост рынка, вероятно, продолжится. И останется ростом фондового пузыря. Возможно, переходу к схлопыванию этого пузыря будет предшествовать ускорение подъема цен. Когда совершится перелом тренда, пока мнения нет.

• Российский рынок акций. Вслед за западными рынками выступает выгодоприобретателем общемировой тенденции на покупку рисковых активов. В отличие от западных рынков при этом остается относительно дешевым и обладающим хорошим дивидендным потоком. Ожидаем продолжения подъема котировок, возможно, через коррекции.

• Нефть. Предположительно, нефть сокращает волатильность ценовых колебаний, со стремлением цен к середине диапазона, сформированного в апреле – июне. Центр диапазона – район 67 долл./барр. для Brent.

• USD|RUB. Оцениваем локальное ослабление рубля как состоявшееся. Тогда как многие эксперты ожидают ослабления отечественной валюты уже в июле, предполагаем, напротив,

( Читать дальше )

Блог им. andreihohrin |Индексу Cbonds High Yield полтора года! Последний год +15%

- 02 июля 2019, 08:27

- |

Cbonds стал первой информационной площадкой, на которой рынок высокодоходных облигаций (ВДО) был систематизирован и отображен в динамике.

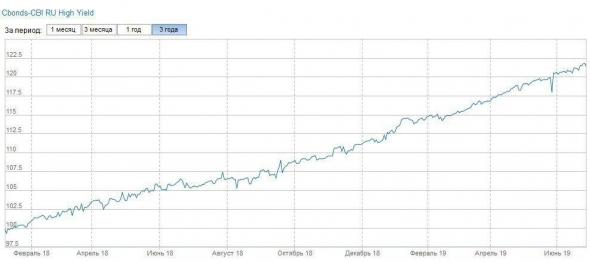

Индексу российского high yield – полтора года! (https://t.me/cbonds/1727) Судя по графику, за последний год индекс принес ровно 15%. Вычтите налоги и комиссии и получите около 13,5%. При нынешней диверсификации по 43 бумагам очень достойно. Причем вторая половина прошлого года была для российского облигационного рынка просто драматичной, с падением корпоративных бумаг на 5%, государственных – на 10-15%. ВДО устояли. Высокая ставка делает инструменты менее восприимчивыми даже к очень амплитудным колебаниям широкого рынка.

Можно ли такой индекс собрать физически? Кропотливым трудом – конечно. Но, по нашим наблюдениям, 20 бумаг в портфеле инвестор еще способен воспринять. Если больше, начинается беспорядок.

Есть и еще одна проблема: облигационный рынок подвержен просадкам и дефолтам в определенные кризисные периоды, по образцу 2008-09 годов. Можно ли покинуть столь диверсифицированный портфель в ожидании подобных кризисов? Посмотрим. Возможно, столь серьезная диверсификация станет плюсом.

( Читать дальше )

Блог им. andreihohrin |Наши сценарии по основным инструментам. На неделю и в принципе

- 01 июля 2019, 08:46

- |

- S&P500 (американские акции). Рост вряд ли остановлен. Растущий тренд продолжает формирование. Хотя его можно оценивать как формирование фондового пузыря. Поскольку участники рынка воспринимают этот рост скептически, можно предполагать наличие на рынке большого числа коротких позиций. Которые могут спровоцировать быстрый подъем рынка в случае своего закрытия. Пока этого не произошло, тогда как шансы на такое развитие событий значительны.

- Российский рынок акций, в первую очередь рублевый, может как продолжить повышение, так и испытать коррекцию. Коррекция – следствие значительного роста последних месяцев. Однако на прошедшей неделе рынок колебался на примерно одних и тех же отметках. Эти колебания могли заменить полноценную коррекцию. Если делать прогнозы на продолжение роста западных рынков акций, то рост российского рынка в эти прогнозы хорошо укладывается: отечественные акции остаются дешевыми в сравнении с европейскими и американскими, более доходными по дивидендам, а мировой спрос на рисковые активы способен поддерживать и наш рынок.

( Читать дальше )

Блог им. andreihohrin |Когда происходят дефолты российских облигаций?

- 25 июня 2019, 08:46

- |

Российский рынок облигаций (внутренний и рублевый) из года в год остается предельно безопасным с точки зрения вероятности дефолта отдельных облигаций. Несмотря на громкие падения «Домашних денег», «О1» и ряда банковских субордов, нашей стабильности впору позавидовать. Статистика дефолтов за последние годы – менее 1% из всех погашаемых выпусков.

Откуда же берутся усредненные 11% дефолтных выпусков (по нашему прошлогоднему исследованию, t.me/probonds/48, именно такой их процент, в среднем, не будет погашен)? Причина в цикличности облигационного рынка: облигации активно дефолтят и реструктурируются (что почти одно и то же) в кризисные и особенно – посткризисные годы.

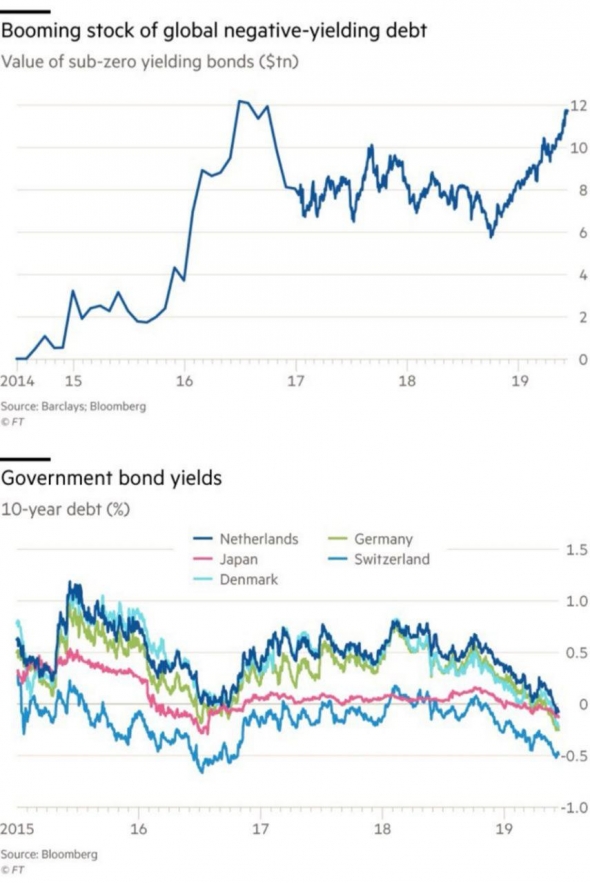

Далее вопрос: а кризис ждем? Если брать мировой рынок акций и долга – пожалуй. Можно по-разному оценивать происходящее, но 10-летние облигации под отрицательную ставку – очевидный пузырь. В России все иначе. Санкции отдалили нас от очередного фондового или кредитного кризиса на несколько лет, падение нефти вызвало структурный экономический кризис, который завершился только в 2016-17 годах.

( Читать дальше )

Блог им. andreihohrin |Монетарная политика не регулятор развития. Или не покупайте акций

- 18 июня 2019, 08:18

- |

Но долг, даже с отрицательной ставкой обслуживания, требует возвратности. Пока эффективны лишь механизмы его накопления. Каковы будут механизмы возврата – вопрос. Рефинансирование существующих займов за счет выпуска новых на перспективе лет возможно только с положительной и, возможно, существенно положительной процентной ставкой. Инвесторы дают деньги взаймы под отрицательные проценты только в надежде на еще большее удешевление денег в будущем и в надежде на соответствующий прирост тела самих облигаций. Поэтому, кстати, длинные бумаги с нулевыми/отрицательными ставками для покупателей часто предпочтительнее.

( Читать дальше )

Блог им. andreihohrin |Как я отношусь к тем или иным активам (стратегически). Здесь про золото, нефть, акции, облигации, депозиты

- 11 июня 2019, 07:48

- |

Я строю свое отношение к рынкам на основании общих суждений. Помогает быть более объективным или хотя бы более спокойным здесь и сейчас. Использую подобные стратегические замечания для оценки своих и чужих портфелей.

Возможно, интересно будет и Вам!

( Читать дальше )

Блог им. andreihohrin |Прогноз на неделю. Американские, российские акции, нефть, рубль, золото, облигации

- 27 мая 2019, 07:47

- |

• Американские акции. Наиболее вероятным видится сокращение волатильности, при этом вероятно и постепенное повышение индекса S&P500 к исторически максимальным значениям (+3-5% к нынешним котировкам). На рынке формируются условия для перелома долгосрочного растущего тренда. Но эти условия не сформированы.

• Российские акции. Повышение также более вероятно. Российские акции существенно дешевле европейских и американских и имеют дивидендную доходность примерно в 3 раза выше последних. Потенциальное повышение отечественного рынка представляется ограниченным, как и в случае с рынком акций США, и, по нашей оценке, в течение месяца сменится болезненной коррекцией, как следствием падения нефтяных цен и коррекции глобального рынка акций. И все же, на сегодня российские акции еще не отыграли всей инерции своего роста.

• Нефть. Глубокое падение последних дней, скорее всего, не будет иметь продолжения. Нефть поддерживается мировым спекулятивным спросом. Пока спекулятивные рынки будут находиться под его восходящим давлением, а сейчас это так, нефть тоже будет иметь опору и настрой на ростовой тренд.

( Читать дальше )

Блог им. andreihohrin |Русский инвестор спокоен, и это хорошо. Итоги опроса PRObonds

- 25 мая 2019, 09:01

- |

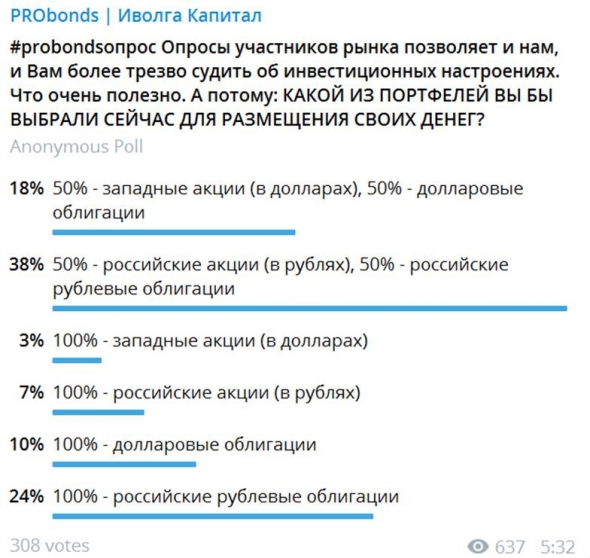

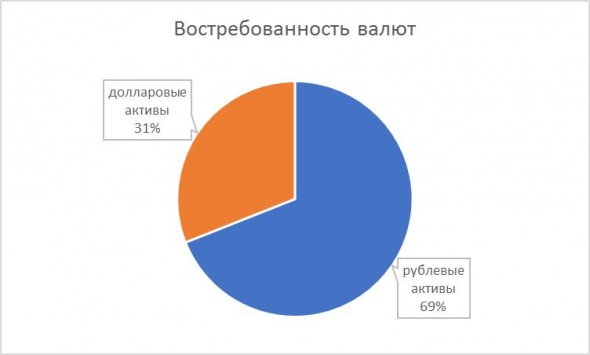

В телеграм-канале PRObonds я провел небольшой опрос, для оценки популярности основных классов инструментов и валют. Опрос очень упрощен, но позволяет сделать несколько выводов.

Во-первых, рубль и инвалюта (мы брали доллар) примерно одинаково предпочтительны для российских розничных инвесторов. То, что долларовые инструменты составляют чуть менее трети предпочтений – нормально. Живем-то в России. В общем, страстей по доллару не отмечено. Эйфории по рублю тоже.

( Читать дальше )

Блог им. andreihohrin |Интервью Вадима Асанбаева, финдиректора "ПР-Лизинг" (эмитент облигаций)

- 23 мая 2019, 07:27

- |

У меня в гостях побывал Вадим Асанбаев, финдиректор «ПР-Лизинг». Конечно, разговор консулся облигаций компании (на рынке обращается 2 выпуска суммой 250 млн.р.). Но больше поговорили о том, есть ли, вообще, будущее у сектора малых выпусков и когда на этот рынок придут серьезные институционалы?

Получилось компактно и о наболевшем. Спасибо Вадиму за интересную беседу!

www.youtube.com/watch?v=T6ZUS0ovt2I

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал