SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov |МТС. Отчет.

- 17 ноября 2023, 18:36

- |

🍎МТС и результаты за 3 квартал.

— Выручка: 159,7 млрд руб. (+16% год к году)

— OIBDA: 60,8 млрд руб. (+0,6% год к году)

— Чистая прибыль, относящаяся к акционерам: 9 млрд руб. (-27,1% год к году)

— Чистый долг/OIBDA: 1,8х (1,9х на конец III квартала 2022 г.)

Выручка растет, а чистая прибыль нет. 🤷♂️

Долг компании все еще остается высоким.

Чистый долг МТС на конец III квартала вырос на 5,3% к уровню на конец II квартала 2023 г. Отношение чистый долг/OIBDA выросло до 1,84х против 1,75х на конец II квартала.

А Долг/EBITDA примерно в районе 2,4, а по итогам года он может быть ниже 2, что в принципе не так уж и плохо.

Чистая прибыль за 9 мес – 38,5 млрд рублей, при этом на конец года запланированы большие траты.

Отсюда встает вопрос, а будут ли дивиденды такими же высокими?

Думаю что можно рассчитывать примерно на 48-50 млрд чистой прибыли по итогам года, тогда можно рассчитывать на дивиденды не более 9 процентов. И это еще при условии, что заплатят 100 процентов от чистой прибыли.

( Читать дальше )

— Выручка: 159,7 млрд руб. (+16% год к году)

— OIBDA: 60,8 млрд руб. (+0,6% год к году)

— Чистая прибыль, относящаяся к акционерам: 9 млрд руб. (-27,1% год к году)

— Чистый долг/OIBDA: 1,8х (1,9х на конец III квартала 2022 г.)

Выручка растет, а чистая прибыль нет. 🤷♂️

Долг компании все еще остается высоким.

Чистый долг МТС на конец III квартала вырос на 5,3% к уровню на конец II квартала 2023 г. Отношение чистый долг/OIBDA выросло до 1,84х против 1,75х на конец II квартала.

А Долг/EBITDA примерно в районе 2,4, а по итогам года он может быть ниже 2, что в принципе не так уж и плохо.

Чистая прибыль за 9 мес – 38,5 млрд рублей, при этом на конец года запланированы большие траты.

Отсюда встает вопрос, а будут ли дивиденды такими же высокими?

Думаю что можно рассчитывать примерно на 48-50 млрд чистой прибыли по итогам года, тогда можно рассчитывать на дивиденды не более 9 процентов. И это еще при условии, что заплатят 100 процентов от чистой прибыли.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. ValeriyVlasov |«20 облигаций с доходностью 20 процентов прямо сейчас или даже вчера.»

- 10 ноября 2023, 12:06

- |

Вас тоже забавляют такие заголовки?

Полезной информации обычно в таких статьях немного. Чаще всего это просто набор облигаций взятый из ближайшего ларька ( скринера).

Риски? Зачем о них писать.

Что за компания? Какие у нее есть слабые и сильные стороны? Лишняя информация.

Мнение автора? Зачем оно нужно.

Я даю вам информацию ( причем самую бесполезную), а вы уже пользуйтесь ей как вам вздумается...

Если что, то это шутка.

В чем слабость такого подхода?

Что обычно предлагают купить авторы данных подборок?

М.Видео, Сегежа – облигации компаний с высоким уровнем риска. Вот прям совсем с высоким.

Зато доходность около 20 процентов… Круто же)

Про них писал здесь и здесь:

t.me/pensioner30/5700

t.me/pensioner30/5709

Покупать длинные выпуски думаю что точно не стоит.

Почему?

Сегежа:

Долг растет, прибыли нет, есть возможность получить помощь от АФК или разместить новые облигации… Деньги на выплату купонов пока есть и в ближайший год будут. Но дальше все очень туманно.

( Читать дальше )

Полезной информации обычно в таких статьях немного. Чаще всего это просто набор облигаций взятый из ближайшего ларька ( скринера).

Риски? Зачем о них писать.

Что за компания? Какие у нее есть слабые и сильные стороны? Лишняя информация.

Мнение автора? Зачем оно нужно.

Я даю вам информацию ( причем самую бесполезную), а вы уже пользуйтесь ей как вам вздумается...

Если что, то это шутка.

В чем слабость такого подхода?

Что обычно предлагают купить авторы данных подборок?

М.Видео, Сегежа – облигации компаний с высоким уровнем риска. Вот прям совсем с высоким.

Зато доходность около 20 процентов… Круто же)

Про них писал здесь и здесь:

t.me/pensioner30/5700

t.me/pensioner30/5709

Покупать длинные выпуски думаю что точно не стоит.

Почему?

Сегежа:

Долг растет, прибыли нет, есть возможность получить помощь от АФК или разместить новые облигации… Деньги на выплату купонов пока есть и в ближайший год будут. Но дальше все очень туманно.

( Читать дальше )

Блог им. ValeriyVlasov |Облигации. Пора покупать?

- 09 ноября 2023, 18:12

- |

💡За последние несколько дней индекс гособлигаций RGBI оттолкнулся от дна и пошел вверх. А до этого было почти 3 месяца падения… Это показатель того что облигации стали активно выкупать и настрой на рынке поменялся.

В чем причины?

— Резкое повышение ставки. Многие участники рынка уже не закладывают шанс на повышение ставки в ближайшие месяцы, скорее ждут разворот… Хотя есть высокий шанс, что ставка будет еще не один месяц высокой.

— Замедление инфляции. По словам Набиуллиной все работает и инфляция побеждается.

— Снижение валютного курса. Тоже одна из частей плана по стабилизации рубля.

Но нет гарантий, что курс доллара продолжит падать, как и инфляция… Позитивные тенденции есть, но они в развитии.

Стоит еще добавить, что рост расходов по бюджету в следующем году будет выше на 20 процентов. А это еще один факт в пользу высокой инфляции.

Как мне кажется покупка облигаций сейчас – это неплохой вариант зафиксировать высокую доходность уже сейчас, но возможно стоит немного подождать развития.

( Читать дальше )

В чем причины?

— Резкое повышение ставки. Многие участники рынка уже не закладывают шанс на повышение ставки в ближайшие месяцы, скорее ждут разворот… Хотя есть высокий шанс, что ставка будет еще не один месяц высокой.

— Замедление инфляции. По словам Набиуллиной все работает и инфляция побеждается.

— Снижение валютного курса. Тоже одна из частей плана по стабилизации рубля.

Но нет гарантий, что курс доллара продолжит падать, как и инфляция… Позитивные тенденции есть, но они в развитии.

Стоит еще добавить, что рост расходов по бюджету в следующем году будет выше на 20 процентов. А это еще один факт в пользу высокой инфляции.

Как мне кажется покупка облигаций сейчас – это неплохой вариант зафиксировать высокую доходность уже сейчас, но возможно стоит немного подождать развития.

( Читать дальше )

Блог им. ValeriyVlasov |Сегежа. Облигации и не только.

- 27 октября 2023, 18:02

- |

🍏Есть выпуски облигаций Сегежи ( на 13 лет !) с доходностью к погашению 20-22 процента. Вроде все отлично, компания большая, в индексе Мосбиржи…

Но почему такая высокая доходность?

Смотрим отчет по РСБУ за 9 месяцев. Чистая прибыль «Сегежи» составила ₽0,547 млрд, что в 8,5 раза ниже по сравнению с ₽4,662 млрд в предыдущем году.

Выручка увеличилась на 55% до ₽3,1 млрд против ₽2 млрд годом ранее.

Расхождение между отчетами РСБУ и МСФО огромное ( может быть в десятки раз!), наверное лучше даже на РСБУ и не смотреть.

А по МСФО:

— Выручка Segezha по итогам 2 квартала 2023 года составила 21,1 млрд рублей – рост на 13% к 1 кварталу.

Но это на 24% меньше показателя прошлого года;- Чистый убыток компании достиг 3,9 млрд рублей против 19,8 млрд рублей прибыли в прошлом году;

— OIBDA Сегежи сократилась вдвое за год в рамках прогнозов рынка;- Компания заплатит налог на сверхприбыль в размере 465 млн рублей. Восстановления показателей пока что не наблюдается, ситуацию не спасает ни слабеющий рубль, ни стабильные цены на пиломатериалы.

( Читать дальше )

Но почему такая высокая доходность?

Смотрим отчет по РСБУ за 9 месяцев. Чистая прибыль «Сегежи» составила ₽0,547 млрд, что в 8,5 раза ниже по сравнению с ₽4,662 млрд в предыдущем году.

Выручка увеличилась на 55% до ₽3,1 млрд против ₽2 млрд годом ранее.

Расхождение между отчетами РСБУ и МСФО огромное ( может быть в десятки раз!), наверное лучше даже на РСБУ и не смотреть.

А по МСФО:

— Выручка Segezha по итогам 2 квартала 2023 года составила 21,1 млрд рублей – рост на 13% к 1 кварталу.

Но это на 24% меньше показателя прошлого года;- Чистый убыток компании достиг 3,9 млрд рублей против 19,8 млрд рублей прибыли в прошлом году;

— OIBDA Сегежи сократилась вдвое за год в рамках прогнозов рынка;- Компания заплатит налог на сверхприбыль в размере 465 млн рублей. Восстановления показателей пока что не наблюдается, ситуацию не спасает ни слабеющий рубль, ни стабильные цены на пиломатериалы.

( Читать дальше )

Блог им. ValeriyVlasov |Падшие ангелы.

- 07 октября 2023, 17:33

- |

«Падшие ангелы» — облигации или эмитенты, которым изначально был присвоен инвестиционный (высококачественный) кредитный рейтинг, затем пониженный до спекулятивного (мусорного).

Обычно понижение рейтинга связано с ухудшением финансового положения эмитента, трансформацией бизнеса, реализацией отдельных рисков либо в связи с крупными капиталовложениями.

💡Пример: Боржоми.

Проблемы: В апреле 22 года компания решила остановить работу заводов Боржоми, были проблемы с получением валютной выручки, санкции. Затем основной акционер передал часть акций правительству Грузии, снизив долю ниже 50 процентов. Счета разблокировали, деятельность возобновилась, ситуация стабилизировалась.

С ноября 2022 года я начал активно покупать эти бумаги. Про это писал здесь:

t.me/pensioner30/4186

Покупал начиная с 880 р, хотя в апреле-мае 2022 года можно было вообще купить по 590-600 р. 🤷♂️ Текущая цена — 966 р, + 2 раза получал купоны по 37,9 р.

Но вернёмся к нашим «падшим ангелам»…

💡В рейтинговой шкале инвестиционным считается рейтинг от ВВВ- и выше. Соответственно, его понижение до ВВ+ или ниже будет означать, что эмитент или облигация перешла в разряд «падших ангелов».

( Читать дальше )

Обычно понижение рейтинга связано с ухудшением финансового положения эмитента, трансформацией бизнеса, реализацией отдельных рисков либо в связи с крупными капиталовложениями.

💡Пример: Боржоми.

Проблемы: В апреле 22 года компания решила остановить работу заводов Боржоми, были проблемы с получением валютной выручки, санкции. Затем основной акционер передал часть акций правительству Грузии, снизив долю ниже 50 процентов. Счета разблокировали, деятельность возобновилась, ситуация стабилизировалась.

С ноября 2022 года я начал активно покупать эти бумаги. Про это писал здесь:

t.me/pensioner30/4186

Покупал начиная с 880 р, хотя в апреле-мае 2022 года можно было вообще купить по 590-600 р. 🤷♂️ Текущая цена — 966 р, + 2 раза получал купоны по 37,9 р.

Но вернёмся к нашим «падшим ангелам»…

💡В рейтинговой шкале инвестиционным считается рейтинг от ВВВ- и выше. Соответственно, его понижение до ВВ+ или ниже будет означать, что эмитент или облигация перешла в разряд «падших ангелов».

( Читать дальше )

Блог им. ValeriyVlasov |Сентябрьские торги на Мосбирже. Облигации, ВДО и Роснано.

- 04 октября 2023, 20:28

- |

💡

• Общий объем торгов вырос с сентября 2022 на 67% и составил 124,1 трлн рублей.

• На фондовом рынке объем сделок составил 3 978,5 млрд рублей (+58,7% год к году).

Из них 2 713,5 млрд рублей пришлось на торги акциями и фондами (+85% год к году), а 1 265 млрд рублей на покупки и продажи облигаций (+21,7% год к году).

Инвесторы продолжают активно покупать облигации. Если смотреть по обороту сделок физлиц, то с начала года инвесторы предпочитают в основном корпоративные облигации, а затем уже ОФЗ и замещающие облигации.

Про существование региональных облигаций вообще мало кто знает, хотя текущие выпуски могут дать доходность 12-13 процентов к погашению. Срок — 2-3 года. Например выпуск Московской области, Башкортостана, Санкт-петербург выпуск 2...

💡Но большую доходность могут дать ВДО. Например Роснано выпуск 4. Цена 796 р, при номинале в 1000 р. Плюс ещё 2 купона по 17 рублей. Доходность 30 процентов за полгода. Правда риск того не стоит, компания в открытую заявляет что денег на выплаты может не хватить… Очередная история успеха. Деньги взяли в долг, а отдавать будут за счёт государства или вообще не отдавать… Такие вот нанотехнологии.

( Читать дальше )

• Общий объем торгов вырос с сентября 2022 на 67% и составил 124,1 трлн рублей.

• На фондовом рынке объем сделок составил 3 978,5 млрд рублей (+58,7% год к году).

Из них 2 713,5 млрд рублей пришлось на торги акциями и фондами (+85% год к году), а 1 265 млрд рублей на покупки и продажи облигаций (+21,7% год к году).

Инвесторы продолжают активно покупать облигации. Если смотреть по обороту сделок физлиц, то с начала года инвесторы предпочитают в основном корпоративные облигации, а затем уже ОФЗ и замещающие облигации.

Про существование региональных облигаций вообще мало кто знает, хотя текущие выпуски могут дать доходность 12-13 процентов к погашению. Срок — 2-3 года. Например выпуск Московской области, Башкортостана, Санкт-петербург выпуск 2...

💡Но большую доходность могут дать ВДО. Например Роснано выпуск 4. Цена 796 р, при номинале в 1000 р. Плюс ещё 2 купона по 17 рублей. Доходность 30 процентов за полгода. Правда риск того не стоит, компания в открытую заявляет что денег на выплаты может не хватить… Очередная история успеха. Деньги взяли в долг, а отдавать будут за счёт государства или вообще не отдавать… Такие вот нанотехнологии.

( Читать дальше )

Блог им. ValeriyVlasov |Отчёт за сентябрь.

- 02 октября 2023, 16:17

- |

Добрый день, товарищи инвесторы.

Незаметно прошел первый месяц осени, пора делать отчет за сентябрь. Портфель ожидаемо просел, с 2018 года у меня в портфеле в сентябре обычно образуется минус( исключение только 2020 год, там был небольшой плюс + 0,38 процента).

Листья желтеют и падают… видимо это как то влияет и на рынок.

Сильно повлияли на портфель: открытие торгов заблокированными фондами Финекс, обесценивание рубля, снижение индекса Мосбиржи. $TMOS

1. Портфель..

Основной счет: 4810 тыс рублей ( в августе – 5183 )

ИИС: 2057 тыс рублей ( в августе — 2187 тыс ).

Пенсионный портфель #приветпенсия:119 тыс рублей ( август — 123 тыс ) и это все не смотря на пополнение портфеля

Счет #pocket_money: 47,5 тыс рублей ( август — 45,8 тыс )

Всего: 7123 тыс рублей. Август — 7637 тыс. Минус 514 тыс за месяц. 🤷♂️

Для сравнения: июль — 7480 тыс рублей, июнь — 7165 к. Весь рост за лето был потерян за 1 месяц. Отличный результат)

По одним только фондам Финекс минус почти 200 тыс рублей. Это естественно, когда активы начинают оценивать в 5 раз дешевле их реальной стоимости.

( Читать дальше )

Незаметно прошел первый месяц осени, пора делать отчет за сентябрь. Портфель ожидаемо просел, с 2018 года у меня в портфеле в сентябре обычно образуется минус( исключение только 2020 год, там был небольшой плюс + 0,38 процента).

Листья желтеют и падают… видимо это как то влияет и на рынок.

Сильно повлияли на портфель: открытие торгов заблокированными фондами Финекс, обесценивание рубля, снижение индекса Мосбиржи. $TMOS

1. Портфель..

Основной счет: 4810 тыс рублей ( в августе – 5183 )

ИИС: 2057 тыс рублей ( в августе — 2187 тыс ).

Пенсионный портфель #приветпенсия:119 тыс рублей ( август — 123 тыс ) и это все не смотря на пополнение портфеля

Счет #pocket_money: 47,5 тыс рублей ( август — 45,8 тыс )

Всего: 7123 тыс рублей. Август — 7637 тыс. Минус 514 тыс за месяц. 🤷♂️

Для сравнения: июль — 7480 тыс рублей, июнь — 7165 к. Весь рост за лето был потерян за 1 месяц. Отличный результат)

По одним только фондам Финекс минус почти 200 тыс рублей. Это естественно, когда активы начинают оценивать в 5 раз дешевле их реальной стоимости.

( Читать дальше )

Блог им. ValeriyVlasov |Про ОФЗ.

- 01 октября 2023, 13:30

- |

💡Стоит ли сейчас покупать ОФЗ?

Тема достаточно интересная как и спорная. Особенно на фоне того, что акции уже кажутся дорогими + ставка высокая, а доходность вкладов растёт...

Когда имеет смысл покупать ОФЗ?

Думаю что имеет смысл это делать, когда доходность к погашению будет более 12 процентов ( лучше больше), или когда появятся новые выпуски с ещё большей доходностью.

— можно купить «лесенкой» и продавать при снижении ставки. Ставка снизится, цена на облигации вырастет, можно продавать. 👍

— можно уменьшить рисковую часть портфеля за счёт добавления ОФЗ.

— да и в целом если вы не хотите активно управлять своим портфелем, а хотите купить и забыть про это про всё на несколько месяцев.

💡А какие есть альтернативы?

1. Депозиты. Некоторые банки предлагают вклады до 11-11,5 процентов. Такие проценты предлагает Тинькофф для премиум клиентов, но думаю что можно найти и более интересные варианты. Риск при этом минимален, так как вклады застрахованы.

Яндекс например может предложить до 13 процентов годовых. Правда не знаю для всех ли такие услуги, или только для избранных. Факт в том, что Яндекс сейчас активно развивает свои банковские услуги.

( Читать дальше )

Тема достаточно интересная как и спорная. Особенно на фоне того, что акции уже кажутся дорогими + ставка высокая, а доходность вкладов растёт...

Когда имеет смысл покупать ОФЗ?

Думаю что имеет смысл это делать, когда доходность к погашению будет более 12 процентов ( лучше больше), или когда появятся новые выпуски с ещё большей доходностью.

— можно купить «лесенкой» и продавать при снижении ставки. Ставка снизится, цена на облигации вырастет, можно продавать. 👍

— можно уменьшить рисковую часть портфеля за счёт добавления ОФЗ.

— да и в целом если вы не хотите активно управлять своим портфелем, а хотите купить и забыть про это про всё на несколько месяцев.

💡А какие есть альтернативы?

1. Депозиты. Некоторые банки предлагают вклады до 11-11,5 процентов. Такие проценты предлагает Тинькофф для премиум клиентов, но думаю что можно найти и более интересные варианты. Риск при этом минимален, так как вклады застрахованы.

Яндекс например может предложить до 13 процентов годовых. Правда не знаю для всех ли такие услуги, или только для избранных. Факт в том, что Яндекс сейчас активно развивает свои банковские услуги.

( Читать дальше )

Блог им. ValeriyVlasov |Рейтинг Облигаций. Надежные, доходные, купоны каждый квартал.

- 20 сентября 2023, 16:10

- |

🍏

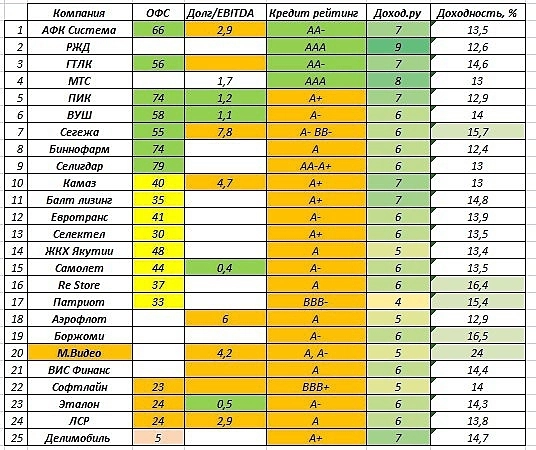

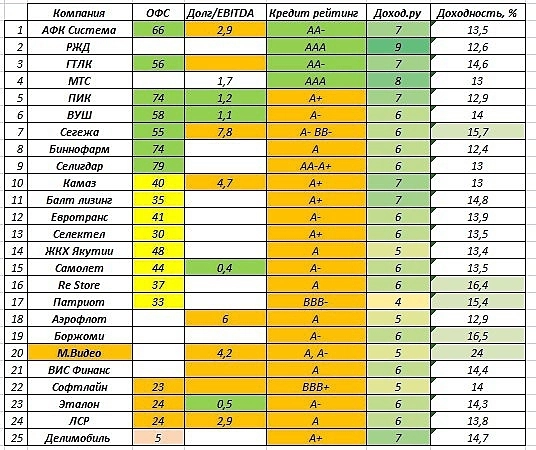

Недавно был вопрос: какие доходные облигации с хорошим рейтингом можно купить, чтобы получать купоны каждый квартал?

После роста ключевой ставки немного выросла доходность надежных корпоративных облигаций, правда не так сильно как хотелось бы…

АФК система например дает доходность к погашению в районе 13 -13,5 процентов. Правда при ставке в 7,5 процентов доходность была 10-11. Если раньше доходность которая плюсом шла к ключевой ставке была в районе 2,5-3,5 процентов, то теперь это 1-1,5 процента. Как то немного грустно… Бумаги надежные и есть выпуски с купоном, который платят 4 раза в год ( 14, 18, 19, 23, 24 выпуски…)

ГТЛК – много выпусков облигаций с выплатой купонов 4 раза в год (7, 15, 2 …), но при этом Тинькофф понизил рейтинг по данным бумагам до 1-2 звезд ( с 3х). Странно, с чего бы это? Доходность к погашению здесь более интересная, чем у АФК -14 – 14,8 процентов.

Неплохой кредитный рейтинг ( относительно высокая надежность) + выплаты 4 раза в год дают бумаги: МТС, Камаз, Балтийский лизинг и Евротранс ( выплаты каждый месяц), ЖКХ Якутии, Самолет… В общем выбор есть.

( Читать дальше )

Недавно был вопрос: какие доходные облигации с хорошим рейтингом можно купить, чтобы получать купоны каждый квартал?

После роста ключевой ставки немного выросла доходность надежных корпоративных облигаций, правда не так сильно как хотелось бы…

АФК система например дает доходность к погашению в районе 13 -13,5 процентов. Правда при ставке в 7,5 процентов доходность была 10-11. Если раньше доходность которая плюсом шла к ключевой ставке была в районе 2,5-3,5 процентов, то теперь это 1-1,5 процента. Как то немного грустно… Бумаги надежные и есть выпуски с купоном, который платят 4 раза в год ( 14, 18, 19, 23, 24 выпуски…)

ГТЛК – много выпусков облигаций с выплатой купонов 4 раза в год (7, 15, 2 …), но при этом Тинькофф понизил рейтинг по данным бумагам до 1-2 звезд ( с 3х). Странно, с чего бы это? Доходность к погашению здесь более интересная, чем у АФК -14 – 14,8 процентов.

Неплохой кредитный рейтинг ( относительно высокая надежность) + выплаты 4 раза в год дают бумаги: МТС, Камаз, Балтийский лизинг и Евротранс ( выплаты каждый месяц), ЖКХ Якутии, Самолет… В общем выбор есть.

( Читать дальше )

Блог им. ValeriyVlasov |💡Облигационный портфель. Часть 5.

- 05 сентября 2023, 14:39

- |

Данный портфель не нужно рассматривать как руководство к действию, это скорее просто пример, который не является ИИР.

🍏ОФЗ.

Многие ОФЗ стали значительно дешевле, доходность так же выросла. Например выпуск ОФЗ 26229 стал дешевле на 30 рублей, а доходность к погашению вырослас 8,9 до 11 процентов.

У большинства длинных и средних ОФЗ дохоность перевалила за 11 процентов.

Есть предположение, что ставку могут еще повысить, тогда можно ожидать дальнейшего снижения цен и роста доходностей. #офз

$SU26229RMFS3

🍏Корпоративные облигации («надежные»)

Среди так называемых «надежных» облигаций произошло значительное изменение.

Например облигации М.Видео попали под распродажу. Всему виной отчет компании и общая паника. Тинькофф понизил рейтинг по данным бумагам. Вместо 3х звезд теперь одна. $RU000A103HT3

Цена 2 выпуска упала с 948 до 890 рублей, а доходность выросла с 13,9 до 23,2 процентов. В моменте доходность по некоторым бумагам была выше 30-40 процентов. Теперь можно отнести эти бумаги к ВДО. #вдо

( Читать дальше )

🍏ОФЗ.

Многие ОФЗ стали значительно дешевле, доходность так же выросла. Например выпуск ОФЗ 26229 стал дешевле на 30 рублей, а доходность к погашению вырослас 8,9 до 11 процентов.

У большинства длинных и средних ОФЗ дохоность перевалила за 11 процентов.

Есть предположение, что ставку могут еще повысить, тогда можно ожидать дальнейшего снижения цен и роста доходностей. #офз

$SU26229RMFS3

🍏Корпоративные облигации («надежные»)

Среди так называемых «надежных» облигаций произошло значительное изменение.

Например облигации М.Видео попали под распродажу. Всему виной отчет компании и общая паника. Тинькофф понизил рейтинг по данным бумагам. Вместо 3х звезд теперь одна. $RU000A103HT3

Цена 2 выпуска упала с 948 до 890 рублей, а доходность выросла с 13,9 до 23,2 процентов. В моменте доходность по некоторым бумагам была выше 30-40 процентов. Теперь можно отнести эти бумаги к ВДО. #вдо

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс