Блог им. Munhgauzen |Вопрос к сообществу Смартлаба. Продолжение.

- 03 января 2018, 22:57

- |

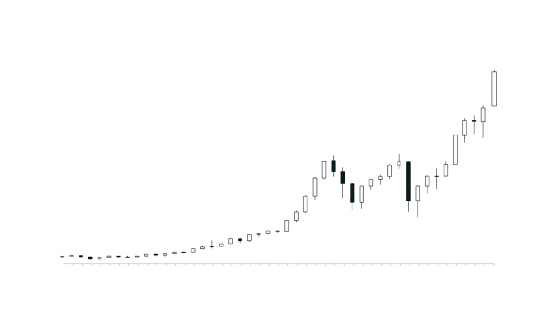

Вчера я предложил уважаемому сообществу Смартлаба рассмотреть реальный график одного реального финансового инструмента с целью определить какую рыночную позицию (лонг или шорт) в текущий момент исходя из этого графика, будет наиболее безопасным и правильным открыть в этом финансовом инструменте.

Вот предложенный вчера к обсуждению график:

Благодарю всех, кто принял активное участие в обсуждении поставленного вопроса.

Пора подвести краткие итоги:

За открытие позиции «шорт» высказались 7 участников обсуждения (14%):

Святослав Нефтянщиков

Владимир Спицын

Андрей Андреичъ

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

Блог им. Munhgauzen |2018 год Америка встретила новым максимумом S&P500

- 03 января 2018, 01:24

- |

Блог им. Munhgauzen |Баллада о трех солдатах

- 14 декабря 2017, 00:46

- |

По итогам этой пресс-конференции мы имеем два очень важных результата:

1) процентная ставка ФРС повышена 0,25% (как и ожидалось большинством экспертов)

2) американский фондовый индекс сегодня в очередной раз обновил свой исторический максимум. И это случилось не смотря на повышение ставки.

Второе событие было несколько неожиданно для многих трейдеров, рассчитывавших увидеть завал американского рынка после повышения ставки ФРС.

Но этого опять не случилось.

Так стоит ли на что-то надеяться шортистам, снова и снова ждущим глубокого падения фондового рынка США, и в связи с этим постоянно усреднеяющим и усредняющим свои шорты?

Думаю, что ничего хорошего им ждать пока не приходится. Разве что чуда.

( Читать дальше )

Блог им. Munhgauzen |"Веселая картинка". Продолжение.

- 28 октября 2017, 00:55

- |

В начале октября мне довелось разместить на Смартлабе заметку:

«Веселая картинка» для любителей шортить S&P

smart-lab.ru/blog/424938.php

Пройдя по вышеприведенной ссылке, можно подробнее ознакомиться с ее содержанием.

Для тех же, кто не любит перелистывать старые заметки, вкратце напомню, что тогда, в начале октября, мной было сделано осторожное предположение и одновременно предостережение всем любителям шортить американский рынок.

Это предположение сводилось к тому, что недельный график S&P500 вышел из сформированного восходящего клина вверх и, следовательно, движение графика продолжится в направлении случившегося пробоя.

Вот так в начале октября выглядел график американского индекса (та самая «Веселая картинка» с пробитым восходящим клином):

Правда, как и следовало ожидать, в комментариях к своей заметке трехнедельной давности после ее публикации я получил несколько критических отзывов.

( Читать дальше )

Блог им. Munhgauzen |"Веселая картинка" для любителей шортить S&P

- 08 октября 2017, 03:24

- |

Просто для общей информации размещу график американского индекса (таймфрейм неделя).

Согласитесь, картинка очень интересная и многообещающая.

А если еще добавить к этой картинке пару-тройку каких-нибудь индикаторов, то вообще получится шедевр.)))

Из этой картинки следует, что индекс S&P с самого начала 2017 года потихонечку формирует восходящий клин (белыми полосочками обозначены границы этого клина).

Все американские шортисты, по идее, после словосочетания «восходящий клин» должны радостно выдохнуть и начать ждать выхода из этого клина вниз.

Да, так пишут в книжках по трейдингу, и так очень часто бывает в реальности, что восходящий клин заканчивается падением.

Но стоит ли ожидать падение S&P500 сейчас?

( Читать дальше )

Блог им. Munhgauzen |Ночное - 3... или полуночный анализ рынка. (Сиквел)

- 05 августа 2017, 05:28

- |

«Ночное — 2… или полуночный анализ рынка.»

smart-lab.ru/blog/400742.php

И снова на завершившейся неделе на нашем рынке сложилась очень интересная картинка внешнего фона:

- Трамп подписал закон о новых антироссийских санкциях

www.interfax.ru/world/573260

- Евросоюз расширил санкции в отношении РФ из-за Siemens

rg.ru/2017/08/04/evrosoiuz-rasshiril-sankcii-v-otnoshenii-rf-iz-za-siemens.html

Опять, на первый взгляд, всё очень плохо.

Опять впору кричать «Всё пропало!» )))

Но прежде чем начинать «бояться», предлагаю снова взглянуть на графики брента, китайского индекса Шанхай композит, S&P500 и ММВБ.

И тогда, быть может, причины для паники исчезнут сами собой.

1) Брент.

( Читать дальше )

Блог им. Munhgauzen |Обо всем понемножку.

- 26 июня 2017, 03:47

- |

Позволю себе поделиться своими сиюминутными мыслями про брент, про рубль, про американский S&P500 и про китайский Шанхай композит.

По бренту сейчас наблюдается очень интересная картинка.

Многие начали паниковать после ухода брента ниже 50 долларов.

Да, это неприятно для нашей экономики.

Да, может сложиться ощущение, что брент снова внезапно может уйти ниже 30 долларов за баррель, как это уже однажды случилось в январе 2016 года.

Но если внимательно взглянуть на месячный график брента, то картина вовсе не выглядит такой уж панически-катастрофическо-удручающей.

На месячном графике брента сейчас рисуется формация, очень сильно напоминающая перевернутую голову и плечи.

И в настоящее время как раз дорисовывается правое плечо этой «перевернутой головы с плечами».

После завершения рисования этой формации затем может последовать выход вверх с целями выше 100 долларов за баррель (но не стоит забывать, что это все касается месячного графика, а значит 100 долларов будет не завтра и даже не послезавтра).

( Читать дальше )

Блог им. Munhgauzen |Ночное - 2... или полуночный анализ рынка.

- 28 мая 2017, 05:49

- |

- Нефтяные цены упали почти на 5%, после того как решение ОПЕК продлить сокращение добычи разочаровало инвесторов.

1prime.ru/energy/20170526/827495551.html

- В Белом доме допустили ужесточение санкций против России

ria.ru/world/20170526/1495200574.html

— Страны G7 готовы усилить санкции против России

ria.ru/world/20170527/1495229782.html

— Макрон пообещал вести «требовательный диалог» на переговорах с Путиным

ria.ru/world/20170527/1495237210.html

В общем, читая все эти новости, думаю, у многих трейдеров складывается ощущение, что пора начинать кричать: «Всё пропало!» )))

Но давайте попробуем взглянуть на текущую ситуацию немного с иной точки зрения. Без нервов и эмоций.

( Читать дальше )

Блог им. Munhgauzen |Последнее "китайское" предупреждение от "трех индейцев".

- 29 декабря 2016, 04:27

- |

smart-lab.ru/blog/369749.php

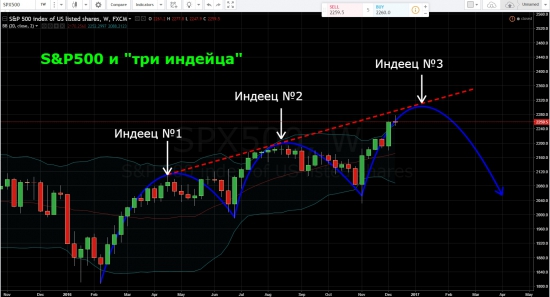

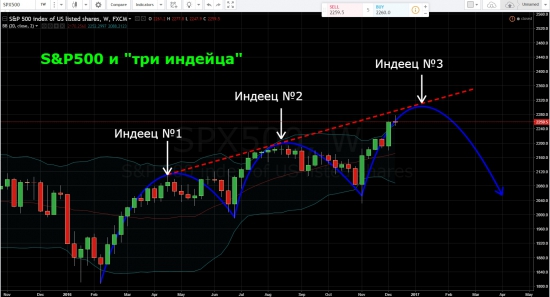

… в этой заметке кроме всего прочего был также размещен и вот этот этюд на тему недельного графика S&P500:

Сейчас недельный график S&P500 выглядит вот так:

( Читать дальше )

Блог им. Munhgauzen |"Три индейца" или почему скорректируется S&P500

- 17 декабря 2016, 05:02

- |

Вниз они пойдут или вверх. И вообще, куда они пойдут.

Никто не может понять.

Я тоже не могу этого понять.

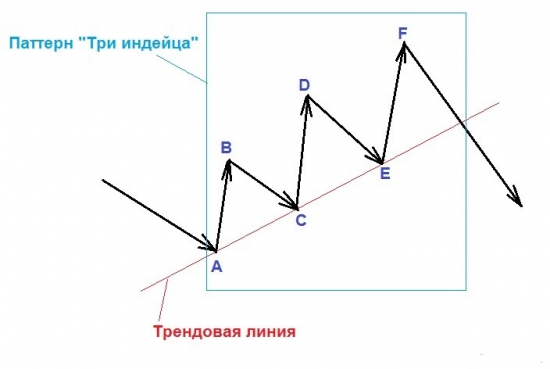

Но в последнее время у меня складывается ощущение, что на недельном графике S&P500 постепенно прорисовывается всем известный паттерн «три индейца».

Думаю, не стоит вдаваться в подробности, что означает этот паттерн и к чему он может привести, поскольку все смартлабовцы и без моих комментариев это знают.

Но, на всякий случай, напомню, что по классике этот паттерн выглядит обычно вот так:

Так вот, быть может, я и не прав, но уж очень похож текущий недельный график S&P500 на «трех индейцев».

Судите сами:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс