SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrWhite |Русгидро разместила очередную допэмиссию. Мысли постфактум

- 06 марта 2013, 20:55

- |

Русгидро сегодня опубликовала итоги размещения своей допэмиссии. Всего было выпущено 110 000 000 000 акций номинальной стоимостью 1 руб. По ходу размещения допэмиссии преимущественным правом воспользовались более 60 акционеров. К государству присоединились акционеры юрлица и физлица. Хочу привести вот такую таблицу:

Рисунок Доля «Русгидро» с учётом принадлежащих дочерним компаниям акций в компаниях, акции, которых вносились в качестве реализации преимущественного права акционеров

А теперь приведу вот этот рисунок:

Рисунок Фрагмент Бизнес-схемы ОАО «Русгидро»

( Читать дальше )

Рисунок Доля «Русгидро» с учётом принадлежащих дочерним компаниям акций в компаниях, акции, которых вносились в качестве реализации преимущественного права акционеров

А теперь приведу вот этот рисунок:

Рисунок Фрагмент Бизнес-схемы ОАО «Русгидро»

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

Блог им. MrWhite |Удмуртнефть. Отчётность за 2012 год. РСБУ.

- 14 февраля 2013, 11:37

- |

Компания добыла в 2012 году 6,472 млн тн, больше 2011 года на 1,1% из них 2,876 млн тн отправила на экспорт. Заработала 18,8 млрд рублей – это на 4% больше прошлого года. Выручка выросла на 11,7% до 105,783 млрд рублей. Удмуртнефть демонстрирует бОльшую эффективность по такому показателю как прибыль на баррель добычи углеводородов по сравнению со своей материнской компанией

Рисунок1. Диаграмма Прибыль на баррель добычи

ОАО Удмуртнефть это чистый UPSTREAM проект, т.е. только добыча – никакой вертикальной интеграции. Я полагаю, что добываемая нефть, распределяется между акционерами проекта, по своим, каким-то договорённостям, и по фиксированной цене (с определённой периодичность эта цена пересматривается). Следовательно, можно предположить, что рост цены на нефть слабо влияет на финансовые результаты. Задача компании эксплуатировать участки недр с минимальными издержками.

( Читать дальше )

Рисунок1. Диаграмма Прибыль на баррель добычи

ОАО Удмуртнефть это чистый UPSTREAM проект, т.е. только добыча – никакой вертикальной интеграции. Я полагаю, что добываемая нефть, распределяется между акционерами проекта, по своим, каким-то договорённостям, и по фиксированной цене (с определённой периодичность эта цена пересматривается). Следовательно, можно предположить, что рост цены на нефть слабо влияет на финансовые результаты. Задача компании эксплуатировать участки недр с минимальными издержками.

( Читать дальше )

Блог им. MrWhite |НМТП - мои мысли по этой теме

- 08 февраля 2013, 12:07

- |

Больше всего всегда рефлексирую из-за упущенных возможностей. Меня не страшат ошибки, т.к. совершив ошибку человек, думающий, обязан провести работу над собой, а вот упущенная возможность… Недавно собирая пул инвесторов по теме «НМТП» подготовил для них презентацию, к сожалению, опоздали в силу ряда обстоятельств отработать эту идею. За прошедшие дни акции подорожали на 9%. С объёмом уже не пролезешь. Поэтому, раскрою эту тему в своём блоге для истории. Ниже основные моменты этой идеи:

Покупая, акции Группы НМТП на открытом рынке, мы делаем ставку на переоценку стоимости бизнеса группы по результатам приватизации государственного пакета 20% УК.

Какие у нас есть аргументы, что бы сделать такое предположение?

Во-первых, первоначально государственный пакет (см. структуру акционеров) предполагалось разместить на открытых рынках путём SPO в ноябре 2012 года. Это российская площадка — ММВБ и в Лондоне на LSE. Был определён организатор размещения –

( Читать дальше )

Покупая, акции Группы НМТП на открытом рынке, мы делаем ставку на переоценку стоимости бизнеса группы по результатам приватизации государственного пакета 20% УК.

Какие у нас есть аргументы, что бы сделать такое предположение?

Во-первых, первоначально государственный пакет (см. структуру акционеров) предполагалось разместить на открытых рынках путём SPO в ноябре 2012 года. Это российская площадка — ММВБ и в Лондоне на LSE. Был определён организатор размещения –

( Читать дальше )

Блог им. MrWhite |Приватизировать нельзя национализировать - Холдинг МРСК скоро решит, где поставить запятую

- 06 февраля 2013, 16:13

- |

Сегодня эту тему уже раскрывали, но правило ведения собственного блога мне не позволяет не вставить свои «пять копеек». Итак, вчера журналистам глава Совета директоров Холдинга МРСК Георгий Боос заявил, что «холдинг намерен до конца текущего года подготовить к приватизации ряд своих дочерних структур. В частности, это будут „Ленэнерго“, „Янтарьэнерго“, МРСК Центра и Приволжья и „Тюменьэнерго“. Г-н Боос считает, что этими компаниями могут заинтересоваться российские и иностранные инвесторы, ряд инвестиционных фондов. «Однако на сегодняшний день задача приватизации является не приоритетной, поскольку холдинг занят своей реорганизацией в „Российские сети“.

Я считаю, что действительно на этой теме можно и даже нужно будет заработать. И шанс представиться заработать не плохо! Отчасти эта ситуация напоминает мне ситуацию с объединением МРК в Ростелеком, как и тогда перед инвестором стоит задача выбрать ту компанию, которую смогут максимально подороже (конечно в относительном измерении), т.е. с премией к рынку продать. Холдингу МРСК сейчас нужен успешный кейс- взять и продать стратегу или пулу инвесторов или фондам одну из своих дочек и тем самым простимулировать спрос к остальным МРСК, да и к своим акциям тоже. Итак, какая же компания пойдёт первой с молотка?

( Читать дальше )

Я считаю, что действительно на этой теме можно и даже нужно будет заработать. И шанс представиться заработать не плохо! Отчасти эта ситуация напоминает мне ситуацию с объединением МРК в Ростелеком, как и тогда перед инвестором стоит задача выбрать ту компанию, которую смогут максимально подороже (конечно в относительном измерении), т.е. с премией к рынку продать. Холдингу МРСК сейчас нужен успешный кейс- взять и продать стратегу или пулу инвесторов или фондам одну из своих дочек и тем самым простимулировать спрос к остальным МРСК, да и к своим акциям тоже. Итак, какая же компания пойдёт первой с молотка?

( Читать дальше )

Блог им. MrWhite |Блок пакет ТГК-5 выставлен на тендер, будет ли интерес к этому активу?

- 05 февраля 2013, 11:37

- |

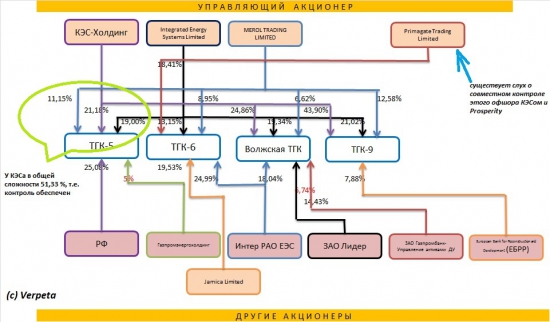

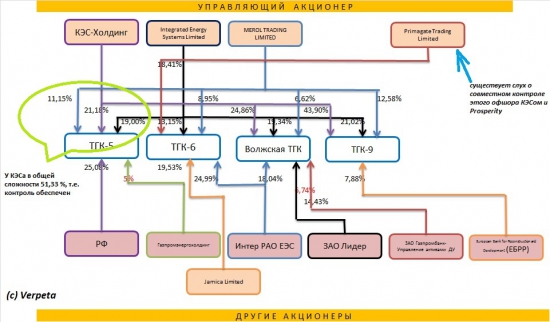

Сегодня «Ведомости» написали о том, что ВТБ-Капитал определил дату 13 марта 2013 проведения тендера по приватизации государственного пакета 25,1% в ТГК-5. Минимальная цена (стартовая) определена в 0,0035 рублей за акцию, стоимость блокирующего пакета 1,08 млрд рублей. Акция ТГК-5 сейчас торгуется по 0,00381, т.е. на 8,8% выше заявленной стартовой цены. Компания рапортовала об убытке в 393,34 млн рублей по итогам 9 мес. 2012 по сравнению с прибылью за этот же период в 2011 году в размере 3825,03 млн рублей. Кому может быть выгодно приобрести блок-пакет?

Схема владения

Если обратиться к схеме, то не вижу причин для ажиотажа на аукционе: либо кто-то по едва отличной от стартовой цены заберёт, либо признают не состоявшимся.

Заявки принимаются до 11 марта 2013, будут проявляться желающие, откорректирую свою позицию по этому вопросу. Более интересна, по-моему, ТГК-6, т.к. там нет контроля у КЭС-холдинга

Схема владения

Если обратиться к схеме, то не вижу причин для ажиотажа на аукционе: либо кто-то по едва отличной от стартовой цены заберёт, либо признают не состоявшимся.

Заявки принимаются до 11 марта 2013, будут проявляться желающие, откорректирую свою позицию по этому вопросу. Более интересна, по-моему, ТГК-6, т.к. там нет контроля у КЭС-холдинга

Блог им. MrWhite |Так кому же всё таки достанутся 40% Иркутскэнерго?

- 30 января 2013, 10:52

- |

Чехарда разных вариантов оценки 40% Иркутскэнерго (мой ресёч по этой компании здесь: smart-lab.ru/blog/79700.php) началась, по-моему, с середины 2010 года. Скорее всего всё должно разрешиться в ближайшее время. Я с середины лета держу о.а. Иркутскэнерго под продажу этого пакета. Вчера Совет Директоров Русгидро утвердил оценку имущества, которое вносится в оплату допэмиссии. В перечне имущества были и акции «Иркутскэнерго». Акции иркутских энергетиков оценены в 19,5 руб. за акцию, это «апсайд» 16-18%, стоимость всего пакета, находящегося на балансе «Интер РАО» 37,2 млрд руб. Т.к Интер Рао владеет 1,85% о.а. Русгидро, то она имеет преимущественное право в доп эмиссии выкупить 1,85% от размещаемого количества акций – это 1,85%*110 000 000 000

равно 2 035 000 000 о.а. (я применяю допущение, что акции Русгидро для целей допэмиссии оценены в 1 рубль) или 2 035 000 000 рублей остальные 35 млрд акций Интер Рао сможет получить в случае отказа других акционеров от реализации своих преимущественных прав на допэмиссию (

( Читать дальше )

равно 2 035 000 000 о.а. (я применяю допущение, что акции Русгидро для целей допэмиссии оценены в 1 рубль) или 2 035 000 000 рублей остальные 35 млрд акций Интер Рао сможет получить в случае отказа других акционеров от реализации своих преимущественных прав на допэмиссию (

( Читать дальше )

Блог им. MrWhite |Тема дня: "ГМК Ноникель". Рыцарь в белых доспехах и другие

- 05 декабря 2012, 00:16

- |

Сегодня тема дня это, безусловно, новое акционерное соглашение между Интерросом и Русалом по ГМК Норильский Никель. Основные моменты этого акционерного соглашения:

( Читать дальше )

- приход Владимира Потанина на пост гендиректора «Норникеля»

- покупка Millhouse 7,3% квазиказначейских акций ГМК

- урегулирование всех споров «Интерроса» и «РусАла»

- паритет мажоритариев в совете директоров «Норникеля»

- lock-up на продажу бумаг ГМК участниками соглашения (Интеррос 5 лет, Millhouse Capital 3 года, РусАл 5 лет) «Металлоинвест» не участвует в соглашении

- заключение соглашения между Русал и Интеррос, касающегося улучшения корпоративного управления в ГМК «Норильский никель» и повышения прозрачности компании, максимизации стоимости для акционеров и урегулирования разногласий

- гашение квазиказначейских акций ГМК (~10%)

- соглашение предусматривает меры по обеспечению стабильных дивидендов «Норникеля» за 2012, 2013, 2014 годы

- каждая из трех сторон имеет право наложить запрет на продажу акций «Норникеля» другим участником соглашения

( Читать дальше )

Блог им. MrWhite |Новая энергетическая фишка-ОАО "Российские сети"

- 22 ноября 2012, 23:53

- |

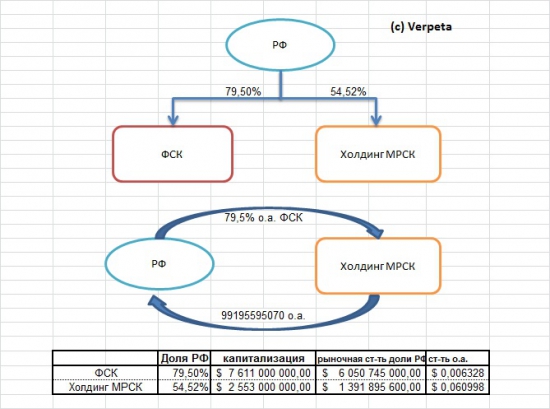

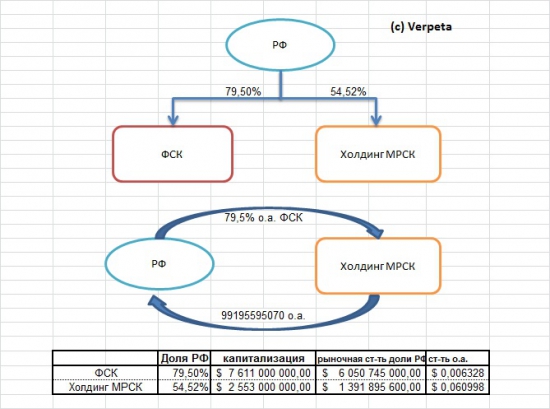

Сегодня «Ведомости» написали о том, что Путин подписал указ об объединении «Холдинга МРСК» и «ФСК» путём внесения в капитал Холдинга 79,55% акций ФСК. Объединённая компания получит название ОАО «Российские сети». Возглавит новую компанию, скорее всего нынешний ген директор «ФСК» Олег Бударгин. На сегодняшнее закрытие капитализация ФСК на ММВБ $7,611 млрд, в то время как капитализация Холдинга МРСК $2,553 млрд. Если сделать допущение о том, что валюта сделки акции Холдинга (а именно это и следует из указа), то имеем ситуацию при которой Холдингу необходимо увеличить в 2,37 раза существующее количество обыкновенных акций, чтобы оплатить эти 79,55% (с учётом одинаковых премий для обоих компаний, перевес по премиям в пользу одной или другой стоимости компаний принципиально не изменяет моей аргументации). С учётом последней утверждённой допэмиссии текущее количество обыкновенных акций Холдинга МРСК (читай «Российские сети») составляет: 59 854 067 081 и это количество должно превратиться как минимум в 141 946 522 433! Что происходит с акциями компаний российской энергетики, которые балуются допэмиссиями? …правильно теряют в стоимости. Пример Русгидро!.. а вот с «префами» ситуация другая: на то количество «префов», которое останется в структуре капитала объединённой компании дивидендная база увеличивается в разы, если только при объединении не конвертируют «префы» в «обычку».

«зашортил» «обычку» Холдинга МРСК

«зашортил» «обычку» Холдинга МРСК

Блог им. MrWhite |Арбитраж по Татнефти.

- 08 августа 2012, 11:50

- |

Последнее полугодие обыкновенные акции Татнефти меня удивляют своей динамикой. Несмотря на все известные проблемы акции сегодня, торгуются на исторических максимумах! Это вам не газпром и не Роснефть. В этой статье я не буду анализировать компанию, и искать причину, почему «обычка» показывает такую динамику. На мой взгляд сейчас есть интересная арбитражная возможность в акциях Татнефти. Смысл идеи заключается в том, что «привилегированные» акции отстали от «обыкновенных» и эта ситуация сформировала максимальный спред между двумя этими инструментами. Так на момент написания этого поста спред между «префкой» и «обычкой» составил: 97,82/204,3-1=-52,1%! Если обратиться к графику похожая ситуация была в мае 2010 года. Тогда «обычка» достигнув локального максимума в 152 рубля в течение следующего месяца скорректировалась на 37%! …а «префы» отстаивались практически без коррекции.

Последнее полугодие обыкновенные акции Татнефти меня удивляют своей динамикой. Несмотря на все известные проблемы акции сегодня, торгуются на исторических максимумах! Это вам не газпром и не Роснефть. В этой статье я не буду анализировать компанию, и искать причину, почему «обычка» показывает такую динамику. На мой взгляд сейчас есть интересная арбитражная возможность в акциях Татнефти. Смысл идеи заключается в том, что «привилегированные» акции отстали от «обыкновенных» и эта ситуация сформировала максимальный спред между двумя этими инструментами. Так на момент написания этого поста спред между «префкой» и «обычкой» составил: 97,82/204,3-1=-52,1%! Если обратиться к графику похожая ситуация была в мае 2010 года. Тогда «обычка» достигнув локального максимума в 152 рубля в течение следующего месяца скорректировалась на 37%! …а «префы» отстаивались практически без коррекции.( Читать дальше )

Блог им. MrWhite |Роснефть vs ТНК-ВР. Идея в нефтегазовом секторе

- 27 июля 2012, 15:31

- |

24 июля 2012 года мы узнали о том, что BP подтвердила начало переговоров с ОАО «Роснефть» о возможной покупке последней акционерной доли британской компании в ОАО «ТНК-BP» и уже даже компании подписали соглашение о конфиденциальности между собой. Также из пресс-релиза ВР стало известно, что «BP 19 июля в соответствии с акционерным соглашением начала 90-дневные добросовестные переговоры с AAR о продаже консорциуму доли в ТНК-BP, после чего AAR уведомил партнера о намерении осуществить свое акционерное право и обсудить возможность покупки у BP 50% ТНК-BP. Британская компания отмечает, что все эти заявления не гарантируют совершения каких-либо сделок. Последующие объявления будут сделаны по мере необходимости». Т.е. исходя из этой скудной информации, о готовящейся сделке можно сделать вывод, что начался «великий торг». «Великий» потому, что для всех трёх вершин этого треугольника сама сделка и параметры сделки будут иметь судьбоносное значение.

Задача ВР получить максимальную цену за свою долю в ТНК-ВР, а если ещё в периметр сделки попадут новые совместные проекты с Роснефтью, то ВР очень красиво выйдет из этих инвестиций. Кроме этого выход из ТНК-ВР развязывает руки самой ВР для работы в РФ, т.к. теперь не будет обязывающего акционерного соглашения (помните несостоявшуюся сделку ВР с Роснефтью по шельфовому проекту)!

( Читать дальше )

Задача ВР получить максимальную цену за свою долю в ТНК-ВР, а если ещё в периметр сделки попадут новые совместные проекты с Роснефтью, то ВР очень красиво выйдет из этих инвестиций. Кроме этого выход из ТНК-ВР развязывает руки самой ВР для работы в РФ, т.к. теперь не будет обязывающего акционерного соглашения (помните несостоявшуюся сделку ВР с Роснефтью по шельфовому проекту)!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс