SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrWhite |Тема дня # 31. Навес в электроэнергетике

- 07 сентября 2015, 12:46

- |

В январе 2014 писал про историю фонда Rusenergo. Дальше история получила развитие:

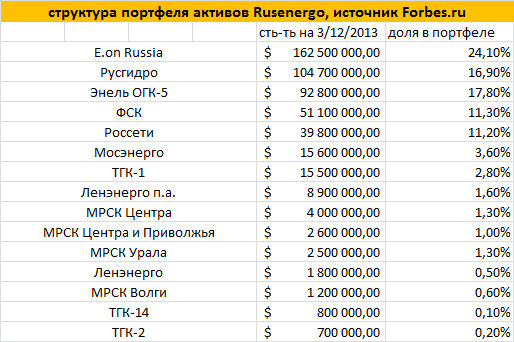

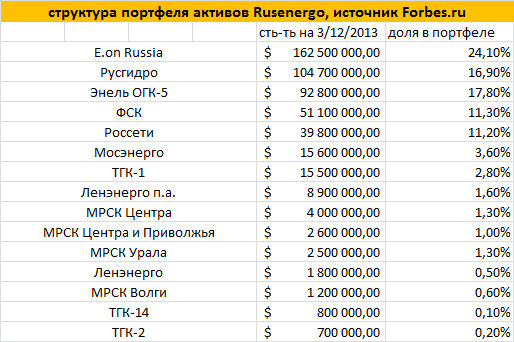

в октябре 2014 года ВТБ подаёт иск к Rusenergo Fund Ltd. Исковые требования составили 64,3 млрд рублей. Это уже часть от общей задолженности фонда перед ВТБ. На конец 2013 года сумма долга составляла 70,4 млрд (часть было списано). ВТБ в апреле 2015 года суд выигрывает и судом принимается решение о взыскании с Rusenergo Fund Limited 60 млрд руб. и об изъятии акций фонда в пользу ВТБ с целтью погашения кредита. Вот только стоимость акций уже не $502 млн как было на конец 2013 года, а всего лишь 15 млрд рублей

Рисунок активы фонда Rusenergo

( Читать дальше )

в октябре 2014 года ВТБ подаёт иск к Rusenergo Fund Ltd. Исковые требования составили 64,3 млрд рублей. Это уже часть от общей задолженности фонда перед ВТБ. На конец 2013 года сумма долга составляла 70,4 млрд (часть было списано). ВТБ в апреле 2015 года суд выигрывает и судом принимается решение о взыскании с Rusenergo Fund Limited 60 млрд руб. и об изъятии акций фонда в пользу ВТБ с целтью погашения кредита. Вот только стоимость акций уже не $502 млн как было на конец 2013 года, а всего лишь 15 млрд рублей

Рисунок активы фонда Rusenergo

ВТБ пытается продать акции энергокомпаний, полученные в счет невозвращенных кредитов от Rusenergo Fund. Продать активы будет сложно: банк по решению суда выставил их на аукцион на Московской бирже единым лотом, а цена установлена 15 млрд руб.— столько стоили эти доли в сентябре 2014 года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Блог им. MrWhite |Денис Фёдоров, глава ГЭХа, дарит нам инвест идею)

- 13 мая 2015, 14:03

- |

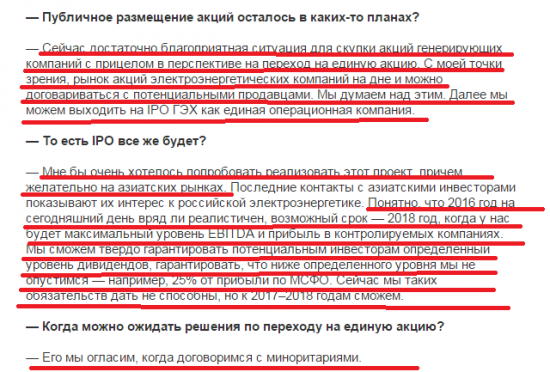

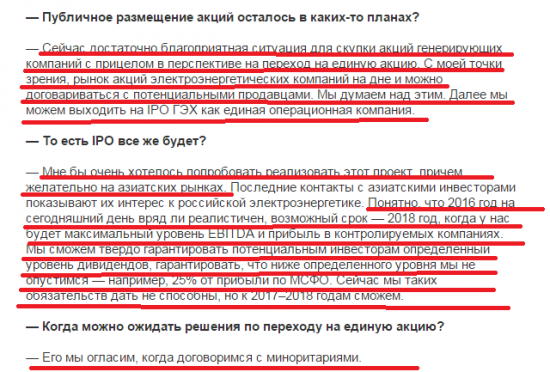

Не особо верю в электроэнергетику, как отрасль для долгосрочного инвестирования. Но, начинают появляться идеи в этом секторе фондового рынка. Сегодня вышло большое, развёрнутое интервью с Денисом Фёдоровым, главой Газпромэнергохолдинга. Всё интервью можно почитать здесь.

Сам Фёдров подсказывает идею инвесторам в своём интервью:

допустим, мы принимаем эту часть интервью как руководство к действию. Тогда появляется гипотеза:

( Читать дальше )

Сам Фёдров подсказывает идею инвесторам в своём интервью:

допустим, мы принимаем эту часть интервью как руководство к действию. Тогда появляется гипотеза:

( Читать дальше )

Блог им. MrWhite |Будущая голубая фишка ТГК-1 отчиталась по МСФО за 2012 год

- 18 марта 2013, 20:17

- |

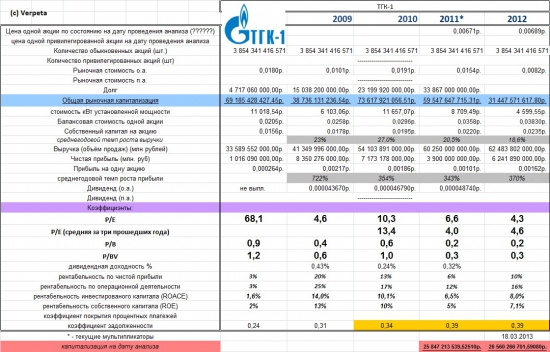

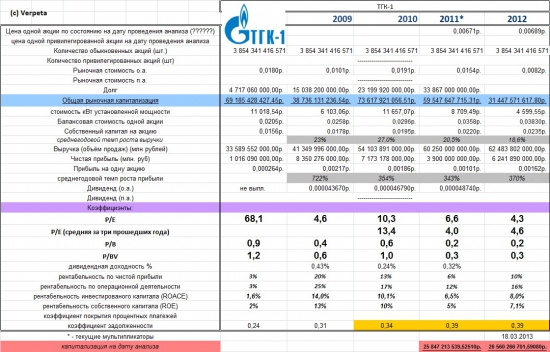

Сегодня ТГК-1 отчиталась по МСФО за 2012 год. На закрытии сегодня компания на ММВБ стоит 26 560 226 701 рублей, о.а. 0,00689 рублей.

Финансовые результаты по МСФО оказались лучше, чем по РСБУ из-за консолидации результатов дочерних компаний. Так выручка выросла на 4% и составила 62,483 млрд рублей, чистая прибыль выросла на 60% до 6,241 млрд рублей. Однозначно позитивные результаты! Я рассчитываю по чистой прибыли такой показатель как CAGR – так вот среднегодовой темп роста выручки за период 2008-2012 составил 18,6%, а среднегодовой темп роста чистой прибыли за этот период 370%. (см табл ТГК-1 основные финансовые показатели). Долг вырос на 7%, но значение коэффициента задолженности осталось прежним 0,39. Мой расчётный показатель «прибыль собственника» составил 12,074 млрд рублей.

Рисунок Основные финансовые показатели ТГК-1

В следующем году по самым пессимистичным расчётам ожидаю темп роста выручки в 7,6% (темп роста энергопотребления 1,6%, темп роста тарифов 6%. Так как в составе мощностей есть гидроэнергетика (приблизительно 41.5% от установленной мощности), то рост цен на энергоносители (природный газ, уголь)не должен сильно ударить по маржинальности бизнеса.

( Читать дальше )

Финансовые результаты по МСФО оказались лучше, чем по РСБУ из-за консолидации результатов дочерних компаний. Так выручка выросла на 4% и составила 62,483 млрд рублей, чистая прибыль выросла на 60% до 6,241 млрд рублей. Однозначно позитивные результаты! Я рассчитываю по чистой прибыли такой показатель как CAGR – так вот среднегодовой темп роста выручки за период 2008-2012 составил 18,6%, а среднегодовой темп роста чистой прибыли за этот период 370%. (см табл ТГК-1 основные финансовые показатели). Долг вырос на 7%, но значение коэффициента задолженности осталось прежним 0,39. Мой расчётный показатель «прибыль собственника» составил 12,074 млрд рублей.

Рисунок Основные финансовые показатели ТГК-1

В следующем году по самым пессимистичным расчётам ожидаю темп роста выручки в 7,6% (темп роста энергопотребления 1,6%, темп роста тарифов 6%. Так как в составе мощностей есть гидроэнергетика (приблизительно 41.5% от установленной мощности), то рост цен на энергоносители (природный газ, уголь)не должен сильно ударить по маржинальности бизнеса.

( Читать дальше )

Блог им. MrWhite |Энергетика РФ. Выбираем объекты для инвестирования Часть 3. ТГК. UPDATED

- 20 августа 2012, 14:24

- |

Продолжаю анализ публичных компаний Электроэнергетики. В предыдущих частях я рассказывал:

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

Дальше на повестке дня стоят также генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку. (см Часть1). Так как таких компаний гораздо больше, чем ОГК, то мне представляется правильным анализировать не больше 4 компаний в одной статье. Конечно, это растягивает процесс раскрытия темы «Энергетика РФ», но зато позволяет делать более качественный анализ.

( Читать дальше )

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

Дальше на повестке дня стоят также генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку. (см Часть1). Так как таких компаний гораздо больше, чем ОГК, то мне представляется правильным анализировать не больше 4 компаний в одной статье. Конечно, это растягивает процесс раскрытия темы «Энергетика РФ», но зато позволяет делать более качественный анализ.

( Читать дальше )

Блог им. MrWhite |Энергетика РФ. Выбираем объекты для инвестирования Часть 3. ТГК

- 17 августа 2012, 10:17

- |

Продолжаю анализ публичных компаний Электроэнергетики. В предыдущих частях я рассказывал:

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

Дальше на повестке дня стоят также генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку. (см Часть1). Так как таких компаний гораздо больше, чем ОГК, то мне представляется правильным анализировать не больше 4 компаний в одной статье. Конечно, это растягивает процесс раскрытия темы «Энергетика РФ», но зато позволяет делать более качественный анализ.

Итак, первые три компании это: ТГК-1, ТГК-2 и Мосэнерго (ТГК-3). На представленном ниже графике котировок акций можно наблюдать, что все три компании не порадовали инвесторов на 4 летнем цикле. Аутсайдер ТГК-2.

( Читать дальше )

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

Дальше на повестке дня стоят также генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку. (см Часть1). Так как таких компаний гораздо больше, чем ОГК, то мне представляется правильным анализировать не больше 4 компаний в одной статье. Конечно, это растягивает процесс раскрытия темы «Энергетика РФ», но зато позволяет делать более качественный анализ.

Итак, первые три компании это: ТГК-1, ТГК-2 и Мосэнерго (ТГК-3). На представленном ниже графике котировок акций можно наблюдать, что все три компании не порадовали инвесторов на 4 летнем цикле. Аутсайдер ТГК-2.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс