Блог им. Kitten |Крестовый поход Трампа против ЕС. Обзор на предстоящую неделю от 14.04.2019

- 14 апреля 2019, 21:54

- |

По ФА…

— Заседание ЕЦБ

ЕЦБ не внес новых изменений в «руководство вперед».

Драги сообщил, что апрельское заседание ЕЦБ было посвящено оценке экономической ситуации и готовности ЕЦБ принять меры при необходимости.

Марио заявил, что члены ЕЦБ единогласно готовы использовать все инструменты в случае ухудшения ситуации, но конкретные инструменты на данном этапе не обсуждались, т.к. на текущий момент информации недостаточно, ситуация станет более ясной после получения новых экономических прогнозов на июньском заседании.

Ключевые моменты пресс-конференции Драги:

— Оценка экономической ситуации.

Экономика стран Еврозоны замедлилась ещё больше с мартовского заседания ЕЦБ, период замедления роста экономики продолжится дольше, чем ожидалось ранее.

Главные риски: геополитика, торговый протекционизм и уязвимости развивающихся рынков.

Баланс рисков для перспектив нисходящий.

Ухудшение экономических перспектив приводит к снижению инфляционных ожиданий, инфляция продолжит падать в ближайшие месяцы и, вероятно, достигнет дна в сентябре.

Риски наступления рецессии оцениваются как небольшие, т.к. рынок труда продолжает рост, а некоторых из специфических/одноразовых факторов, которые ранее способствовали замедлению экономики, начинают терять силу.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 20 )

Блог им. Kitten |Brexit. Патроны на исходе, везде враги. Обзор на предстоящую неделю от 07.04.2019

- 07 апреля 2019, 22:19

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда США за март вышел скучным, однонаправленным на рост аппетита к риску и падение доллара.

Но доллар не сумел развить нисходящее движение, т.к. неопределенность по Брексит привела к фиксированию прибыли на закрытии недели с уходом в доллар.

Основные компоненты мартовского отчета по рынку труда США:

— Количество новых рабочих мест 196K против 175К прогноза, ревизия за два предыдущих месяца +14К: январь пересмотрен до 312К против 311К ранее, февраль до 33К против 20К ранее;

— Уровень безработицы U3 3,8% против 3,8% ранее;

— Уровень безработицы U6 7,3% против 7,3% ранее;

— Участие в рабочей силе 63,0% против 63,2% ранее;

— Рост зарплат 0,1%мм 3,2%гг против 0,4%мм 3,4%гг ранее;

— Средняя продолжительность рабочей недели 34,5 против 34,4 ранее.

Главный плюс нонфармов — рост количества новых рабочих мест, что нивелировало опасения участников рынка по приближению экономики США к рецессии.

Отсутствие роста зарплат на фоне неизменных уровней безработицы не дает оснований для пересмотра политики ФРС, члены ФРС продолжат чувствовать себя комфортно в режиме паузы.

Главным минусом отчета стало падение участие в рабочей силе:

( Читать дальше )

Блог им. Kitten |Brexit. Финал первого сезона. Обзор на предстоящую неделю от 31.03.2019

- 31 марта 2019, 21:47

- |

По ФА…

1. Nonfarm Payrolls

Отчет по рынку труда остается самым важным экономическим релизом, перед публикацией которого сердца чиновников Белого дома и членов ФРС замирают.

Мартовский отчет привлечет более пристальное внимание инвесторов после провального февральского отчета с количеством новых рабочих мест на уровне 20К.

Замедление рынка труда является запаздывающим подтверждением приближения или фактического наступления рецессии, резкое падение количества новых рабочих мест не является признаком рецессии в случае, если такое ежемесячное падение одноразовое и имеет специфические причины в виде шатдауна или плохой погоды, но повторение февральской ситуации станет набатом для экономики США.

Как правило, реакция на нонфармы проходит в два этапа, первый шип на количество новых рабочих мест, второй шип на рост зарплат и уровень безработицы.

В зависимости от акцента участников рынка и перспектив политики ФРС истинная реакция может быть либо на количество новых рабочих мест, либо на сопровождающие данные.

Мировая экономика замедляется, ЦБ стран мира меняют риторику на голубиную, риски рецессии и нового кризиса являются ключевыми для инвесторов, поэтому главная реакция будет на количество новых рабочих мест.

При выходе новых рабочих мест выше прогноза следуют ожидать рост аппетита к риску, беспокойство инвесторов в отношении перспектив самой большой экономики мира снизится, доллар вырастет в первой реакции, но потом следует ждать разворот на падение доллара, т.к. рост экономики США будет способствовать росту экономик стран торговых партнеров за счет сохранения спроса.

ФРС не изменит текущую политику при любом позитивном сюрпризе в отношении количества новых рабочих мест, поэтому от позитивных нонфармов в конечном итоге выиграют валюты стран, являющиеся торговыми партнерами США.

( Читать дальше )

Блог им. Kitten |Трамп на ужине у Мюллера. Обзор на предстоящую неделю от 24.03.2019

- 24 марта 2019, 22:17

- |

По ФА…

Заседание ФРС

Заседание ФРС было голубиным, решения ФРС как в отношении перспектив повышения ставок, так и в отношении политики сокращения баланса оказались ниже рыночных ожиданий.

Доллар упал камнем на оглашении решения ФРС, но неопределенность по Брексит и провальные экономические данные стран, являющихся торговыми партнерами США, не позволили развить нисходящий тренд по индексу доллара.

Ключевые аспекты мартовского заседания ФРС:

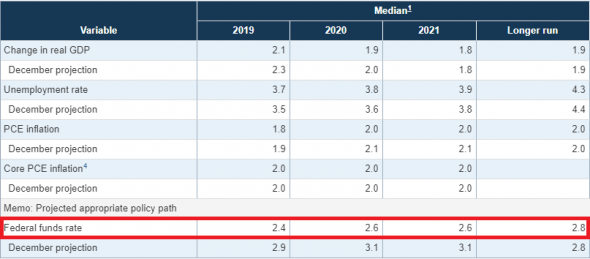

— Прогнозы.

Экономические прогнозы пересмотрены на понижение незначительно, что подчеркивает контраст с кардинальным пересмотром прогнозов по повышению ставок:

( Читать дальше )

Блог им. Kitten |Дождливый гиперреализм ФРС. Обзор на предстоящую неделю от 17.03.2019

- 17 марта 2019, 22:23

- |

По ФА…

1. Заседание ФРС, 20 марта

Логично ожидать, что ФРС останется в режиме паузы в отношении ставок, подтвердив политику «терпения» в «руководстве вперед».

Экономические данные США выходят смешанными, инфляция снизилась, а февральский отчет по рынку труда США должен вызывать тревогу у членов ФРС, хотя, на текущем этапе, ФРС будет надеяться на то, что падение количества новых рабочих мест было вызвано плохими погодными условиями и на нормализацию ситуации в марте.

Рынки ожидают сохранение голубиной риторики ФРС, ожидания на повышение ставки равны нулю, основное внимание будет обращено на экономические прогнозы членов ФРС и на политику нормализации баланса.

Оглашение решения ФРС традиционно проходит в двух актах, в 21.00мск будут опубликованы сопроводительное заявление и новые экономические прогнозы, пресс-конференция Пауэлла начнется в 21.30мск.

Более важны прогнозы и риторика сопроводительного заявления, т.к. решения в ФРС принимаются коллегиально и, если большинство членов ФРС продолжают прогнозировать дальнейшие повышения ставок, то реакция рынков может быть в моменте значительной.

Нет сомнений в том, что Пауэлл будет голубить, поэтому второй акт ожидается негативным для доллара, но глава ФРС не всегда делает правильный выбор между скоростью ответа на вопрос и его правильностью, поэтому иногда рынки замирают в ужасе от некоторых мыслей Пауэлла, но сейчас Джей делает основной упор в голубиную сторону, поэтому в результате умственных перегибов доллар будет склонен к падению.

( Читать дальше )

Блог им. Kitten |Осторожно, токсично! Brexit. Обзор на предстоящую неделю от 10.03.2019

- 10 марта 2019, 22:31

- |

По ФА…

— Заседание ЕЦБ

По итогам заседания ЕЦБ принял два решения:

— О запуске двухлетних TLTROs на ежеквартальной основе, начиная с сентября 2019 года и заканчивая в марте 2021 года, по ставке рефинансирования.

— Указания «руководства вперед» по ставкам были изменены, теперь ЕЦБ гарантирует сохранение ставок на текущих уровнях до конца 2019 года против конца августа ранее.

Оба решения оказались ниже ожиданий рынка.

Запуск TLTROs-3 стартует в сентябре, но возврат средств от LTROs-1 уменьшит ликвидность с июня, а привязка к ставке рефинансирования сделает займы дороже.

Многие банки ожидали запуск 4-летних TLTROs-3, но ЕЦБ принял решение о 2-летних, что, вероятно, привязывается к гипотетическому предстоящему сокращению баланса ЕЦБ.

Детали TLTROs-3 будут объявлены до июньского заседания включительно, но уже известные детали говорят о том, что TLTROs-3, более вероятно, будут в первую очередь направлены на Германию и Францию.

Из контекста нескольких крайних заседаний ЕЦБ очевидно, что политика Драги подвергалась критике из-за чрезмерной сфокусированности на проблемных странах Еврозоны, Италии в частности.

В январе Драги заявлял, что запуск новых TLTROs должен быть выгоден всем странам, а не только Италии и, похоже, TLTROs-3 будет ограничен по потолку займов для Италии и Испании 60 млрд. евро в случае, если потолок заимствования для TLTROs-3 будет считаться совместно с TLTROs-2.

Не исключено, что окончательное решение по потолку заимствования будет принято после диалога правительства Италии с Еврокомиссией по корректировке бюджета и выборов в парламент Испании 28 апреля, данное предположение логично исходя из зависимости банков этих стран, Италии в частности, от кредитов ЕЦБ, что определяет готовность к компромиссу.

Странный выбор времени начала TLTROs-3 также, видимо, связан с более жестким подходом к вечным должникам Еврозоны, Италии и Испании, ибо сначала банки будут вынуждены погасить старые кредиты перед взятием новых, а те, кто нарушил правила целевого кредитования, будут вынуждены заплатить штрафы.

( Читать дальше )

Блог им. Kitten |Вайдман наступает на пятки Драги. Обзор на предстоящую неделю от 03.03.2019

- 03 марта 2019, 22:42

- |

По ФА…

1. Заседание ЕЦБ

Многочисленные инсайды свидетельствует о готовности ЕЦБ объявить о запуске стимулов в виде новых раундов LTROs, а также через изменение указаний по ставкам в «руководстве вперед» с формулировки «ставки будут на текущих уровнях до конца лета 2019 года» на гарантию сохранения ставок неизменными до конца 2019 года или до 2 квартала 2020 года.

Но члены ЕЦБ сначала хотят дождаться результата выборов в Европарламент в конце мая для понимания личности главы нового ЕЦБ, т.к. не решаются на дальнейшие шаги по смягчению политики за пределами полномочий Марио Драги.

Такой подход позволит сохранить преемственность политики после ухода Драги с поста главы ЕЦБ в октябре текущего года, т.к. новые стимулы будут приняты с учетом мнения нового главы ЕЦБ, в противном случае ЕЦБ может потерять доверие рынков, если позиция нового главы ЕЦБ будет противоречить решениям, принятым ранее.

Особенно сие актуально в случае, если Драги сменит глава Бундесбанка Вайдман, который имеет ярко ястребиный взгляд на политику ЕЦБ.

( Читать дальше )

Блог им. Kitten |Окончание эры животворящего Трампа. Обзор на предстоящую неделю от 17.02.2019

- 17 февраля 2019, 22:24

- |

По ФА…

1. Протокол ФРС, 20 февраля

Протокол ФРС, несомненно, вызовет сильный интерес инвесторов, т.к. на заседании 30 января ФРС совершила разворот на 180 градусов в отношении перспектив своей политики.

ФРС на январском заседании изменила «руководство вперед» по ставкам, отказавшись от указаний по дальнейшему повышению ставок, новое указание может трактоваться как возможность изменения ставки в любую сторону в зависимости от развития ситуации.

Кроме этого, ФРС выпустила отдельный документ, указывающий на возможность пересмотра политики по сокращению баланса, а Пауэлл заявил, что решение о балансе ФРС будет принято на ближайших заседаниях.

Инвесторы будут искать различия в риторике Пауэлла в ходе январской пресс-конференции и официальным протоколом ФРС, т.к. с осени 2018 года расхождение мнений главы ФРС и его членов не было редкостью.

( Читать дальше )

Блог им. Kitten |Когда танцуешь с дьяволом, надо слушать музыку. Обзор на предстоящую неделю от 10.02.2019

- 10 февраля 2019, 22:13

- |

По ФА…

1. Brexit

ЕС отказал премьеру Британии Мэй в пересмотре соглашения Брексит по разводу, оставив возможность усиления риторики в политической декларации о временном характере гарантий Британии по границе с Ирландией до заключения нового торгового соглашения, что не устраивает евроскептиков партии тори и младшего партнера по правящей коалиции партию DUP.

ЕС подчеркнул возможность уступок в случае достижения договоренности Мэй с главой лейбористов Корбиным, план которого предусматривает сохранение Британии на едином рынке и в Таможенном союзе с ЕС, но членство в Таможенном союзе является «красной линией» Мэй.

Премьер Мэй ранее обещала парламенту провести голосование по альтернативному варианту Брексит 13 февраля, а в случае провального голосования проведение дебатов и голосования по поправкам 14 февраля, теперь очевидно, что голосование по соглашению Брексит будет отложено, ожидается, что голосование будет проведено на неделе с 25 февраля.

Остается под вопросом голосование по поправкам 14 февраля, состоится оно или нет будет ясно после планируемого заявления Мэй в парламенте Британии 13 февраля.

Расписание парламента Британии всё ещё предполагает голосование по поправкам 14 февраля, парламент может не дать Мэй время, ибо с каждым днем шансы выхода Британии из ЕС без нового соглашения растут, а большинство в парламенте выступает против варианта жесткого Брексит.

Но Мэй убеждает членов своей партии в том, что ей нужно время для шантажа ЕС, ибо в конечном итоге ЕС уступит.

При этом ЕС уверен, что Мэй пытается взять парламент Британии измором, дабы он проголосовал по достигнутому соглашению с небольшими поправками, т.к. ни на что другое не останется времени накануне выхода Британии из ЕС 29 марта.

( Читать дальше )

Блог им. Kitten |Вовремя предать это не предать - это предвидеть! Обзор на предстоящую неделю от 03.02.2019

- 03 февраля 2019, 22:30

- |

По ФА…

— Заседание ФРС

Заседание ФРС прошло в стиле «голубее не бывает», ФРС с лихвой воплотил все мечты рынков.

На моей памяти не было ситуации, чтобы ФРС так кардинально менял свою риторику при отсутствии фактических признаков приближения рецессии в США.

Дары ФРС были настолько щедры, что нефть снизилась по факту заседания, подозревая, что ситуация в США хуже, чем показывают фактические данные.

Решение об изменении политики ФРС будет иметь последствия от негативных до очень негативных в среднесрочной и долгосрочной перспективах, но в ближайший месяц новая позиция ФРС станет подарком для инвесторов.

Ключевые моменты сопроводительного заявления ФРС:

— Исчезла формулировка «ФРС считает, что некоторое дальнейшее постепенное увеличение диапазона ставок будет уместным».

Теперь указание по ставкам звучит так:

«ФРС будет терпеливым, определяя, какие будущие корректировки целевого диапазона ставок будут целесообразными для поддержания целей по двойному мандату».

Это очень голубиная формулировка, поскольку она не содержит указание на направление будущих действий по ставкам, предполагая, что они могут быть как повышены, так и понижены.

— Была удалена оценка баланса рисков для перспектив экономики.

— Оценка роста экономики и рынка труда высокая, но рост инвестиций замедлился.

— Оценка инфляции осталась неизменной, но было отмечено, что показатели рыночной компенсации снизились.

ФРС таким образом отметила рост доллара и падение цен на нефть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс