Блог им. Kitten |Школа кризиса . Обзор на предстоящую неделю от 12.07.2020

- 12 июля 2020, 22:40

- |

По ФА…

1. Заседание ЕЦБ, 16 июля

Заседание ЕЦБ будет проходным.

Предыдущее решение ЕЦБ об увеличении размера программы PEPP на 600 млрд евро даже в стрессовой ситуации на долговых рынках обеспечит необходимый объем покупок ГКО стран Еврозоны до весны, а курс евро недостаточно вырос для того, чтобы члены ЕЦБ задумались о дальнейшем снижении ставок, не говоря о том, что северные страны выступают против дальнейшего снижения ставок в отрицательную область и при первых признаках возвращения экономики к росту мечтают повысить депозитную ставку до нуля.

Глава ЕЦБ Лагард в интервью на уходящей неделе любезно предупредила участников рынка о том, что новых стимулов на предстоящем заседании объявлено не будет, т.к. ЕЦБ ранее предпринял достаточные действия.

В целом, предстоящее заседание ЕЦБ не вызывает интереса, особенно с учетом новой традиции Лагард, при которой она пытается оставить как можно меньше времени для вопросов, зачитывая пространное вступительное заявление на протяжении получаса.

Баланс ЕЦБ растет и увеличится как минимум ещё на триллион евро перед возможным изменением политики:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Блог им. Kitten |Германия приняла корону ЕС. Обзор на предстоящую неделю от 05.07.2020

- 05 июля 2020, 21:45

- |

По ФА…

На уходящей неделе:

— Протокол ФРС

Вывод протокола ФРС был нейтрален по сравнению с ожиданиями участников рынка.

Члены ФРС подтвердили, что намерены использовать весь свой набор инструментов для поддержки экономики США и готовы дать указания по длительности сохранения ставок на текущих уровнях, а также предоставить ясность в отношении программы QE, на ближайших заседаниях после обретения понимания по перспективам роста экономики США.

Подробности обсуждения указывают на то, что большинство членов ФРС склоняются к гарантиям по сохранению ставок на текущих уровнях до достижения пороговых значений инфляции/безработицы, причем многие члены ФРС выступают за сохранения ставок неизменными до достижения уровня инфляции в 2,0%гг и закрепления выше него.

Протокол ФРС предоставил детальные обсуждения в отношении таргетирования кривой доходности ГКО США.

В целом, члены ФРС признали опыт ЦБ Австралии в отношении контроля доходности ГКО наиболее приемлемым для реализации в США.

Тем не менее, члены ФРС выразили ряд сомнений в отношении данного инструмента, ибо ФРС при взятии обязательств по таргетированию доходности ГКО США может потерять контроль над ростом баланса, особенно при приближении момента выхода из данной политики.

Также члены ФРС признают трудность по привязке контроля доходности ГКО США к пороговым уровням инфляции/доходности, ибо при таргетировании доходности ГКО США логична привязка к календарным срокам.

Члены ФРС согласились с тем, что необходимо провести дополнительный анализ данного инструмента и экономических последствий его введения.

( Читать дальше )

Блог им. Kitten |Конференция на Nonfarm Payrolls.

- 02 июля 2020, 12:50

- |

Протокол ФРС не дал новой информации, члены ФРС большинством согласились в необходимости гарантий по длительности сохранения ставок на текущих уровнях и запуске «традиционной» программы QE, но новые стимулы будут оглашены после того, как ФРС поймет перспективы по темпам восстановления экономики.

Риторика в отношении таргетирования кривой доходности ГКО США отражала нежелание членов ФРС запускать данный инструмент без крайней необходимости, более вероятно, что запуск данного инструмента станет компромиссом между главой ФРС и новым президентом США.

Сегодня в центре внимания участников рынка будет отчет по рынку труда США с публикацией в 15.30мск.

Июньские нонфармы будут достаточно трудными для прочтения и правильной реакции рынков, т.к. бюро занятости США намерено ликвидировать разночтение в отношении уровня безработицы, в апрельском и майском отчетах уровень безработицы был достаточно низким, но при этом занятыми учитывалось большое количество безработных, получавших помощь.

При пересчете даже большой рост новый рабочих мест приведет лишь к незначительному снижению уровня безработицы, тогда как при слабом роста рабочих мест уровень безработицы может вырасти.

Но даже уровень безработицы 13,0%+- будет позитивом при ликвидировании разночтений, хотя рынки могут осознать сие не сразу.

Первая реакция на отчет по рынку труда США ожидается классической, т.е. рост доллара при сильном отчете и падение доллара на слабом отчете, вторая реакция будет на аппетит к риску с падением доллара на росте фондовых рынков и ростом доллара на бегстве от риска, но в любом случае на росте доллара следует присматриваться к его продажам.

( Читать дальше )

Блог им. Kitten |Мы за ценой не постоим. Обзор на предстоящую неделю от 28.06.2020

- 28 июня 2020, 22:42

- |

По ФА…

1. Протокол ФРС, 1 июля

Протокол ФРС хоть и является частично устаревшим, ибо после июньского заседания ФРС ряд экономических отчетов США подтвердил более сильное восстановление экономики США, но он важен и может оказать сильное влияние на динамику рынков.

Главный акцент в протоколе – рассуждения членов ФРС о необходимости новых стимулов и указания на возможное время принятия решения.

Июньское решение ФРС не принесло ясности в отношении новых стимулов, хотя протокол от мартовского заседания ФРС прямо указывал на принятие решения в отношении гарантий по длительности сохранения ставок на текущих уровнях и будущего программы QE на ближайших заседаниях.

Единственным успокоением для рынков стали «точечные» прогнозы ФРС, предполагающие сохранение ставок на текущих уровнях как минимум до конца 2022 года:

( Читать дальше )

Блог им. Kitten |Рейтинг Трампа падает. Обзор на предстоящую неделю от 21.06.2020

- 21 июня 2020, 22:25

- |

По ФА…

Выступления главы ФРБ Пауэлла

Риторика Пауэлла на уходящей неделе ничем не отличалась от риторики на пресс-конференции после июньского заседания ФРС.

Пауэлл решительно отверг возможность снижения ставок до отрицательных уровней, повторив, что опыт ЕЦБ и ВоЯ не применим на территории США.

Пауэлл высказался с сомнением в отношении введения контроля кривой доходности ГКО США, но заявил, что члены ФРС ещё не отказались от использования данного инструмента и если доходности ГКО США резко вырастут и ФРС решит, что рост чрезмерен, то введение таргета по доходностям ГКО США возможно.

Джей заявил, что ФРС не думает о повышении ставок, т.к. экономика США будет нуждаться в мягкой политике ФРС в течение длительного времени.

Пауэлл обратил внимание на сильный рост розничных продаж в США в мае, это стало вторым позитивным сюрпризом для ФРС после отчета по рынку труда, и не исключил, что рецессия в США может быть глубокой, но непродолжительной.

( Читать дальше )

Блог им. Kitten |Джонсон возвращается на путь Мэй. Обзор на предстоящую неделю от 14.06.2020

- 14 июня 2020, 23:08

- |

По ФА…

Заседание ФРС

Решение ФРС оказалось более ястребиным, нежели ожидали участники рынка, и привело к уходу от риска на фоне роста доллара.

ФРС не стала включать в «руководство вперед» гарантии по длительности сохранения ставок на текущих уровнях ни посредством календарного времени, ни посредством указаний пороговых уровней безработицы/инфляции.

ФРС также не огласила о запуске «традиционной» программы QE для снижения ставок, «руководство вперед» указывает на то, что ФРС продолжит покупки ГКО США и ипотечных облигаций в течение ближайших месяцев в текущем объеме с целью поддержания нормального функционирования рынков.

Единственным голубиным сигналом стали «точечные» прогнозы членов ФРС, которые указали на сохранение ставок неизменными в текущем диапазоне на всем прогнозируемом горизонте до конца 2022 года:

( Читать дальше )

Блог им. Kitten |Конференция на заседании ФРС.

- 10 июня 2020, 14:11

- |

Сегодня всё внимание инвесторов будет на оглашении решения ФРС в 21.00мск и пресс-конференции Пауэлла с 21.30мск.

Трейдеры ожидают, что ставки ФРС останутся на текущих уровнях как минимум до конца 2021 года с продолжением программы QE и введением контроля доходности ГКО США осенью.

Ожидания трейдеров основываются как на прямых заявлениях членов ФРС, так и на инсайдах.

Что ожидать от ФРС?

Самое главное — «точечные» прогнозы членов ФРС, указания «руководства вперед» по ставкам и покупкам активов в программе QE, возможные намеки о введении контроля над кривой доходности ГКО США.

Если прогнозы членов ФРС и указания по ставкам подтвердят отсутствие намерений членов ФРС по повышению ставок до конца 2021 года как минимум, будет анонсирован запуск «традиционной» программы QE для снижения ставок и таргетирование кривой доходности ГКО США — доллар упадет.

Тем не менее, следует учитывать, что рост фондового рынка США чрезмерен и представляет собой пузырь, в связи с чем крупный капитал может зафиксировать прибыль по акциям при ожидаемом решении ФРС, разворот может быть не сразу, а в течении одного-двух дней, но если ФРС ничем не удивит (а удивить будет сложно, ибо ожидания чрезмерны), то как минимум нисходящая коррекция на фондовом рынке логична, что приведет и к росту доллара.

Если же фактическое решение ФРС будет меньше ожиданий рынка, гарантия сохранения ставок на текущих уровнях будет лишь до конца 2020 года, а размер программы QE будет менее 80 млрд. долларов в месяц или же ФРС отложит решение о гарантиях и стимулах до осени: фондовый рынок рухнет сразу на фоне роста доллара.

Особое внимание на пресс-конференции Пауэлла следует обратить на намерения в отношении таргетировния кривой доходности ГКО США, ибо текущие ожидания рынков в этом вопросе могут быть чрезмерными, некоторые банки ожидают введение таргета по 5-10 летним ГКО США, но ФРС вряд ли пойдет на такой шаг, до сих пор в выступлениях члены ФРС не видели возможность таргетирования доходности выше 2-летних ГКО США.

( Читать дальше )

Блог им. Kitten |ФРС. Раунд второй. Обзор на предстоящую неделю от 07.06.2020

- 07 июня 2020, 23:05

- |

По ФА…

— Заседание ЕЦБ

ЕЦБ принял решение о расширении программы PEPP на 600 млрд. евро с продлением её действия минимум до конца июня 2021 года с реинвестициями минимум до конца 2022 года.

Решение ЕЦБ превысило средние ожидания рынка по увеличению размера программы PEPP, что привело к росту евро на фоне сужения спрэда доходностей проблемных стран Еврозоны с доходностями ГКО Германии.

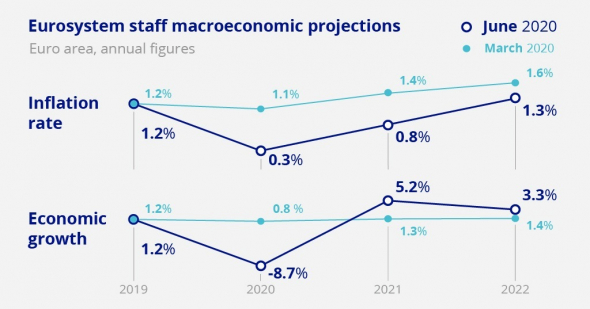

ЕЦБ представил прогнозы на 2020-2022 года, в которых рост ВВП Еврозоны был пересмотрен на понижение в 2020 году, но на повышение в последующих годах:

( Читать дальше )

Блог им. Kitten |Конференция на Nonfarm Payrolls.

- 05 июня 2020, 12:16

- |

ЕЦБ принял решение по увеличению размера программы PEPP на 600 млрд. евро и продлил её действие минимум до июня 2021 года.

Решение оказалось выше ожиданий рынка и привело к росту евро на фоне снижения спрэдов доходностей проблемных стран Еврозоны и Германии.

Интервенции ЕЦБ на долговом рынке стран Еврозоны снижают политические риски для евро, но очевидно, что поддержка ЕЦБ может быть только временной, для решения проблем Еврозоны нужен фонд восстановления ЕС, переговоры по которому будет трудными.

Финляндия вчера заявила, что не примет план по фонду восстановления Еврокомиссии без внесения изменений, т.е. 5 стран ЕС как минимум выступают против увеличения бюджета ЕС и грантов.

Пока евро не отреагировал на данную информацию, ибо аппетит к риску продолжает господствовать на рынках, но расплата близка, большинство финансовых инструментов завершают ростовые конструкции.

ОПЕК проведет заседание министров 6 июня, более вероятно принятие решения о продлении соглашения о сокращении добычи нефти в текущем объеме 9,7 млн. баррелей до конца июля с особым акцентом на соблюдении квот другими странами и обязательствами тех стран, которые ранее превысили свои квоты, компенсировать сие снижением добычи нефти в ближайшие месяцы.

Единственным сюрпризом может стать продление дополнительных обязательств по сокращению добычи нефти Саудовской Аравией, ОАЭ и Кувейтом на 1,1180 млн. баррелей, хотя делегаты ОПЕК утверждают, что сие исключено.

( Читать дальше )

Блог им. Kitten |Конференция на заседании ЕЦБ

- 04 июня 2020, 12:22

- |

Сюрпризом стало снижение НДС для повышение спроса, но оно будет временным с 1 июля до конца текущего года.

ОПЕК+вне ОПЕК не смогли договорится о переносе заседания на 4 июня, Саудовская Аравия предложила перенести заседание на середину июня с целью получения всех отчетов за май.

Согласно инсайду, РФ и Саудовская Аравия достигли согласия о продлении существующих квот на 1 месяц, при этом дополнительные сокращения добычи нефти Саудовской Аравии, ОАЭ и Кувейтом на 1,1180 млн. баррелей продлены не будут и сие не подлежит обсуждению.

Делегаты ОПЕК сообщают, что основной упор на заседании ОПЕК будет сделан на соблюдении квот и те страны, которые не выполнили соглашение о сокращении добычи ранее, должны будут компенсировать отставание сокращением добычи в ближайшие месяцы.

Сегодня всё внимание участников рынка будет направлено на заседание ЕЦБ.

Все эксперты и банки ожидают расширение программы PEPP ЕЦБ в размере от 400 млрд. евро до 750 млрд. евро, консенсус на 500 млрд. евро, а минимальный порог в 250 млрд. евро.

ЕЦБ огласит решение в 14.45мск и если расширения программы PEPP не будет или размер будет на нижней границе ожиданий рынка, то евро уйдет вниз после шипа вверх или при его отсутствии на расширении спрэдов доходностей ГКО проблемных стран Еврозоны.

В любом случае, пресс-конференция Лагард с 15.30мск будет с медвежьим уклоном, новые экономические прогнозы должны быть мрачными.

Экономические данные США сегодня:

— 15.30мск недельные заявки по безработице.

Инвесторы пристально следят за этими данными, снижение заявок подтвердит формирование дна по рынку труда.

— 15.30мск торговый баланс США.

Ходят слухи, что увеличение торгового дефицита с Китаем может побудить Трампа ввести санкции против Китая.

— 15.30мск производительность и себестоимость труда.

Важный релиз, но он может остаться незамеченным в текущей ситуации.

Член ВоС Гравель выступит в 21.00мск, но изменения политики ВоС не ожидается, реакция крайне маловероятна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс