Блог им. Kitten |Пятничный поцелуй

- 29 сентября 2023, 23:52

- |

Уходящая неделя не была отягощена важными ФА-событиями, она была предбанником к важной неделе с массой экономических отчетов со 2 октября, однако шатдаун неизбежен, а значит данные могут отсутствовать вплоть до открытия правительства.

Самое интересное, что практически все ключевые экономические отчеты США выходят с ревизией на понижение прошлых периодов, в экономике США дела гораздо хуже, чем пытаются представить, а значит шатдаун и забастовки на руку Байдену и ФРС, которые разведут руками и сообщат, что они не виноваты в рецессии.

Самым большим сюрпризом недели стала финальная ревизия ВВП США за 2 квартал, при прогнозном заголовке внутренности вывернули, дефлятор резко снизился, как и потребление.

Ревизия ВВП США за 2 квартал привела к аппетиту к риску на фоне роста уверенности в отсутствии дальнейшего повышения ставок ФРС, но эта радость горькая, ибо экономика США после истощения избыточных резервов бедных и среднего класса спикирует с обрыва так быстро, что ФРС не успеет помочь, а пока ФРС и не подает признаков готовности протянуть руку помощи экономике.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Kitten |Вводная на открытие недели

- 24 сентября 2023, 21:38

- |

Предстоящая неделя, в отличие от недели с 2 октября, не будет изобиловать важными отчетами, хотя рынки, находясь в стадии ухода от риска, могут быть чувствительны к любому отчету США со значительным отклонением от ожиданий.

Самым насыщенным днем станет пятница с инфляцией CPI Еврозоны за сентябрь в первом чтении и инфляцией РСЕ США за август, также в этот день привлекут внимание PMI Чикаго и инфляционные ожидания в отчете Мичигана.

Следует учитывать, что эта на этой неделе будет фиксирование прибыли в конце месяца, квартала на фоне окончания фингода в США, что может привести к значительному росту волатильности на рынках, при этом направление фиксирования прибыли может игнорировать локальное ФА и ТА на мелких ТФ.

По шатдауну прогресса нет, Конгресс США погряз в спорах и лучшее, к чему могут прийти конгрессмены – договориться о временном продлении финансирования работы правительства до января 2024 года.

Забастовка UAW превращается в политический фарс после того, как Байден пообещал выйти на митинг в поддержку рабочих во вторник с целью повышения своего рейтинга, который находится чуть выше плинтуса, очевидно, что эта история закончится повышением зарплат, то окажет дополнительное давление на ФРС.

( Читать дальше )

Блог им. Kitten |Пятничный поцелуй

- 23 сентября 2023, 01:57

- |

Неделя была волатильная, четкая по корреляции с хорошей отработкой ФА, как и положено в сентябре.

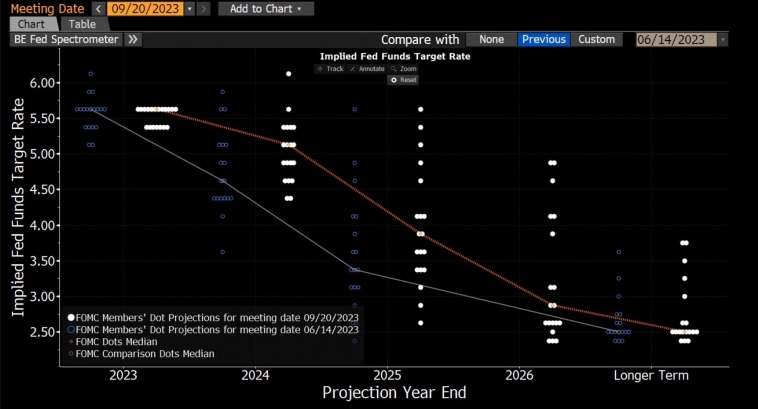

Главным событием уходящей недели было заседание ФРС, ставка ожидаемо осталась неизменной, указания по траектории ставок остались неизменными, одно повышение ставки по-прежнему ожидается в этом году раскладом голосов 12-7, но прогнозы по темпам снижения ставок были пересмотрены в меньшую сторону – теперь снижение ставок ожидается на 0,50% в 2024-2025 годах меньше, нежели планировалось в июне.

Решение ФРС было ястребиным, пресс-конференция Пауэлла в большей степени голубиной, кроме рисков по росту цен на нефть Джей указывал на осторожность, беспокоился о нанесении вреда экономике и рынку труда, всячески показывая нежелание нанести вред экономике больше, нежели необходимо для возврата инфляции к цели.

Исключая тот факт, что для возвращения инфляции к цели после роста почти до двузначных чисел нужно полностью убить экономику, Пауэлл был больше на стороне голубей, он даже согласился с отсутствием необходимости финального повышения ставки в случае падения инфляции быстрее ожиданий.

( Читать дальше )

Блог им. Kitten |Вывод по заседанию ФРС

- 21 сентября 2023, 01:44

- |

ФРС ожидаемо оставила ставку неизменной, но пауза была ястребиной.

Указания по ставкам в сопроводительном заявлении не изменились, 12 членов ФРС из 19 по-прежнему ожидают ещё одного повышения ставки в этом году, но самые значительные перемены были в прогнозах по уровням ставок на 2024-2025 года.

Члены ФРС теперь ожидает, что на конец 2024 года ставка будет на уровне 5,0%-5,25% против 4,5%-4,75% прогноза ранее, а в 2025 году на уровне 3,75%-4,0% против 3,25%-3,5% прогноза ранее.

Члены ФРС пересмотрели на повышение прогнозы по росту ВВП США, на понижение прогнозы по уровню безработицы (при этом они считают, что безработица больше не вырастет до конца года), что достаточно странно с учетом планируемого уровня ставок.

( Читать дальше )

Блог им. Kitten |Вводная к открытию недели

- 17 сентября 2023, 23:08

- |

На предстоящей неделе будет парад заседаний ЦБ, самым ожидаемым из которых станет заседание ФРС в среду.

ФРС оставит ставку неизменной, ибо не было экономических отчетов, требующих немедленного вмешательства, однако ФРС вряд ли изменит сопроводительное заявление по примеру ЕЦБ с указанием о завершении цикла повышения ставок, ибо замедления экономики пока недостаточное для такого шага.

Реакция рынков будет на новые прогнозы ФРС, в частности на точечные прогнозы по траектории ставок.

Участники рынка не ожидают повышения ставки ФРС в сентябре, ожидания повышения ставки в ноябре чуть выше 30%, а в декабре чуть выше 40%, при этом инвесторы ожидает снижения ставок в 2024 году 4 раза суммарно на 1,0%.

Ястребиным сценарием можно считать сохранение прогнозов ФРС по ещё одному повышению ставки в этом году и/или при меньшем количестве снижений ставки в 2024 году, нежели на 1,0%.

Пресс-конференция Пауэлла будет рассматриваться также через призму траектории ставок: если Джей скажет, что инфляция снижае

( Читать дальше )

Блог им. Kitten |Пятничный поцелуй

- 16 сентября 2023, 01:00

- |

Неделя была насыщенной, но прорыва диапазона не произошло.

Экономические отчеты США превысили ожидания, однако, как и во всех последних отчетах, в основном рост происходил за счет ревизии на понижение предыдущих месяцев.

По инфляции отчеты были смешанными, инфляция цен потребителей вышла немного выше ожиданий, но рост цен во многом был обусловлен повышением цен на энергоносители.

Инфляционные ожидания в отчете Мичигана рухнули, но на фоне падения настроений потребителей это можно трактовать как последующее стремление отложить покупки, ибо уменьшение сбережений с ожиданием снижения инфляции приводят к отложенному спросу, что негативно для роста экономики.

ЕЦБ повысил ставку и поставил точку в цикле повышения ставок, хотя оставил себе черный ход с мантрой зависимости от данных.

Вопреки традициям, после заседания рынки услышали не только хор выступлений членов ЕЦБ, на этот раз словесная дуэль происходила на фоне правительств стран Еврозоны.

Министры Франции и Италии заявили, что ЕЦБ должен завершить цикл ужесточения политики, а минфин Германии заявил, что не нужно мешать ЕЦБ делать свою работу по снижению инфляции согласно мандату.

( Читать дальше )

Блог им. Kitten |Вводная к открытию недели

- 03 сентября 2023, 22:32

- |

Неделя откроется с выходного в США, что означает низкую ликвидность в понедельник, валютный рынок с шансом 95% будет в узком диапазоне на сессии США, если только не произойдет внеплановое важное событие, которое заставит инвесторов хеджироваться через валюту, ибо остальные рынки будут закрыты.

Приток ликвидности на рынки после лета обычно происходит во вторник после Дня Труда США и этот день обычно показателен для сентябрьского тренда, но в этот вторник нет важных данных США.

Ключевым отчетом недели станет ISM услуг США в среду, именно после этого отчета можно будет сделать вывод о направлении традиционного сентябрьского тренда, важен как заголовок, так и компоненты, особое внимание следует уделить ценам и занятости.

РБА и ВоС огласят решение по ставке по вторник и среду соответственно, рынки ожидают сохранения ставок неизменными, но, если ставка будет повышена, особенно ВоС, рынки экстраполируют это решение на ФРС, что приведет к уходу от риска.

Если РБА и ВоС оставят ставки неизменными, что наиболее вероятно, следует обратить внимание на риторику о вероятности повышения ставки в будущем и на аргументы по сохранению ставки неизменной, повествование о рисках рецессии может стать неприятным для ушей участников рынка, рассчитывающих на вечнозеленую экономику.

( Читать дальше )

Блог им. Kitten |Пятничный поцелуй

- 02 сентября 2023, 01:20

- |

На уходящей неделе в центре внимания были экономические отчеты США.

Инвесторы ждали данных со звоном в ушах от слов Пауэлла: «рост экономики выше тренда – повод для повышения ставки, устойчивый рост рынка труда — повод для повышения ставки».

Уходящая неделя изобиловала отчетами по рынку труда, аппетит к риску вспыхнул после отчета JOLTs с падением вакансий сильнее ожиданий, продолжился на выходе хуже ожиданий отчета ADP на фоне низких прогнозов банков по нонфарму.

В результате ожидания на нонфарм были настолько занижены, что сегодняшние цифры привели к уходу от риска.

Трудно сказать на каких именно выводах упал рынок, ибо корреляция с падением долгового рынка, роста доллара и падением фондового рынка – это корреляция опасений либо повышения ставки ФРС либо длительного сохранения ставок ФРС на хаях, но при этом оценка участниками рынка вероятности повышения ставок ФРС упала после публикации нонфарма как в отношении сентябрьского заседания, так и ноябрьского.

Безусловно, нонфарм может запутать, ревизии за прошлые периоды могут приводить к опасениям чрезмерного замедления экономики США.

( Читать дальше )

Блог им. Kitten |Вводная в сентябрь

- 01 сентября 2023, 04:45

- |

Сентябрь – это месяц тренда, который, как правило, начинается после Дня Труда США, т.е. 5 сентября в этом году.

Возвращение крупного капитала в сентябре приводит к переоценке ситуации по ФА за лето и к достаточно сильному движению, которое длиться как минимум до сентябрьского заседания ФРС, но в базовом варианте – с перерывами на значимые ФА-события затягивается на пару месяцев.

Высокая ликвидность с сентября дает более четкую и правильную отработку ФА-событий и снижает вероятность нарушений ТА/ВА.

На текущий момент участники рынка учли весь возможный позитив: отсутствие рецессии в США, технологическую революцию (которая и позволит избежать даже мягкой посадки экономики США, текущая мантра на рынке – отсутствие посадки), завершение цикла повышение ставок ФРС и улучшение отношений США и Китая (по крайней мере отсутствие эскалации торговой войны до выборов в США в ноябре 2024 года).

Реальность предстает более суровой: резкое замедление экономики Китая, Еврозоны и Британии, PMI за август также нарисовали мрачную картину экономической ситуации в США, но по США инвесторы ждут ISM, а поскольку ISM часто отстает по тенденции от PMI, то некоторый временной лаг приближения обрыва в экономике не исключен, особенно с учетом роста ВПК.

( Читать дальше )

Блог им. Kitten |Вводная в июнь

- 02 июня 2023, 03:01

- |

Летом рынки, как правило, находятся в рамках широкого флэта, ибо крупные инвесторы отправляются на отдых, оставляя за себя замов, которые опасаются рисковать и работают в диапазоне.

Иногда летом, особенно в августе, происходят стрессовые события в банковском секторе, ибо август – месяц отдыха членов правительств, парламентов, ЦБ и регулирующих органов, в связи с чем банкротства, как Леман Бразерс, происходят из-за недостаточно быстрого реагирования.

Но именно июнь, в частности июньское заседание ФРС, во многом определяет характер и диапазон предстоящего летнего флэта.

Со вчерашнего дня ряд членов ФРС, включая вице-президента Джефферсона (назначенного Байденом накануне), настраивают рынки на отсутствие повышения ставки в ходе заседания 14 июня, хотя и подчеркивают, что предстоящие отчеты США могут изменить это решение.

При этом члены ФРС отмечают, что минимальный уровень ставок уже достигнут, но при необходимости члены ФРС могут переоценивать необходимость повышения ставок на каждом втором заседании или, как сказал Пауэлл в ходе майской пресс-конференции, раз в квартал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс