SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Antishort |Нормализованная дневная волатильность S&P500 (SPY) 1996-2021

- 18 января 2021, 16:07

- |

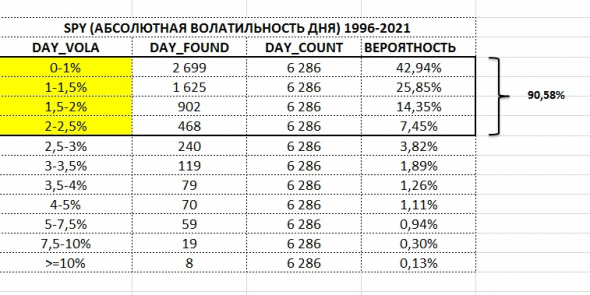

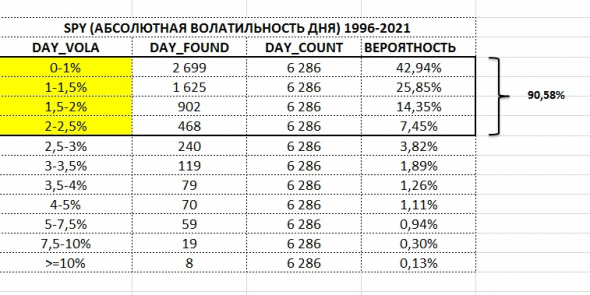

Сначала посчитаем вероятность абсолютной волатильности SPY по модулю (от high до low):

Вероятность того, что дневной диапазон (HIGH-LOW) по SPY не выйдет за рамки 2,5% составляет 90,58%.

А вот кривая этого распределения:

( Читать дальше )

Вероятность того, что дневной диапазон (HIGH-LOW) по SPY не выйдет за рамки 2,5% составляет 90,58%.

А вот кривая этого распределения:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 5 )

Блог им. Antishort |Историческая вероятность падения S&P500 и MOEX (от 5 до 75%)

- 17 января 2021, 15:42

- |

Привет, рОбята! Меня тут, оказывается, на какое-то время банили (а я и не заметил почти)). Даже не знаю за что: то ли модератор-либераст обиделся, что я Тихановскую дурой назвал, то ли модератор-ватник обиделся, что я депутатов госдумы к парнокопытным приобщил. В принципе мне всё равно. По большому счету на смарте особо время проводить незачем. 90% постов не имеют отношения к трейдингу: то сочинский фотошопщик очередной х… лиард на левой части графика заработал, то очередная ситуация на текущий момент (считай опять левая часть графика), то кингшуль пропагод… нством занимается, то наоборот «патриоты» за Путина топят. То за Овального, вышедшего из немецкой наркологички наконец, топят, то какахами его закидывают. То очередной сбрендивший математик тупиковые поиски Грааля выкладывает. И лишь редкие проблески в виде полезных статей А.Г. и еще пары человека заставляют заходить на смарт. Собственно решил тоже заходить и писать пореже, но по существу.

В этом коротком топике вы увидите подсчитанные вероятности нахождения американского и российского индекса от ATH (all-time high) в днях. Рассчитано очень просто, если low ниже отклонения, то день плюсуется к вероятности такого отклонения.

( Читать дальше )

В этом коротком топике вы увидите подсчитанные вероятности нахождения американского и российского индекса от ATH (all-time high) в днях. Рассчитано очень просто, если low ниже отклонения, то день плюсуется к вероятности такого отклонения.

( Читать дальше )

Блог им. Antishort |ШОК!!! Рынок без гэпов растёт только отрицательно

- 28 сентября 2020, 14:13

- |

Хе-хе. Ну, во-первых для пытливого исследователя это давно не шок, а вот новичкам этот секрет может показаться странным, но тем не менее это так. Итак, опытный алгоритмист может проходить мимо, а для новичков настало время срыва покровов с тайны рынка секрета Полишинеля.

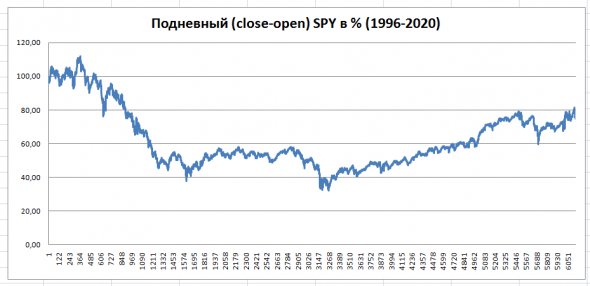

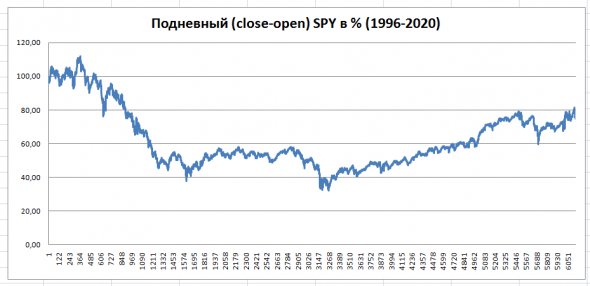

А секрет такой: рынок без гэпов не растёт. А если ещё проще, то средний рост от open до close в SPY равен почти нулю.

Картинка в помощь. Таким был бы американский рынок (в данном случае SPY его эквивалент), не будь ночных гэпов:

В среднем в один день рынок прирастает на 0,001%. За двадцать четыре года прирост SPY от внутридневных движений составил всего 3,216%. Однако, с учётом эффекта обратного рычага (100% + 10% -10%) = 99; равно как и (100% — 10% +10%) = 99%; SPY бы в данный момент стоил на 20% дешевле, чем 24 года назад. 99,5% процентов роста рынка обеспечено ГЭПами. Т.е. на рынке гораздо важнее, что происходит в моменты когда «выключен» свет, чем во время активных торгов.

( Читать дальше )

А секрет такой: рынок без гэпов не растёт. А если ещё проще, то средний рост от open до close в SPY равен почти нулю.

Картинка в помощь. Таким был бы американский рынок (в данном случае SPY его эквивалент), не будь ночных гэпов:

В среднем в один день рынок прирастает на 0,001%. За двадцать четыре года прирост SPY от внутридневных движений составил всего 3,216%. Однако, с учётом эффекта обратного рычага (100% + 10% -10%) = 99; равно как и (100% — 10% +10%) = 99%; SPY бы в данный момент стоил на 20% дешевле, чем 24 года назад. 99,5% процентов роста рынка обеспечено ГЭПами. Т.е. на рынке гораздо важнее, что происходит в моменты когда «выключен» свет, чем во время активных торгов.

( Читать дальше )

Блог им. Antishort |Вероятность гэпа на американском рынке

- 06 апреля 2020, 13:48

- |

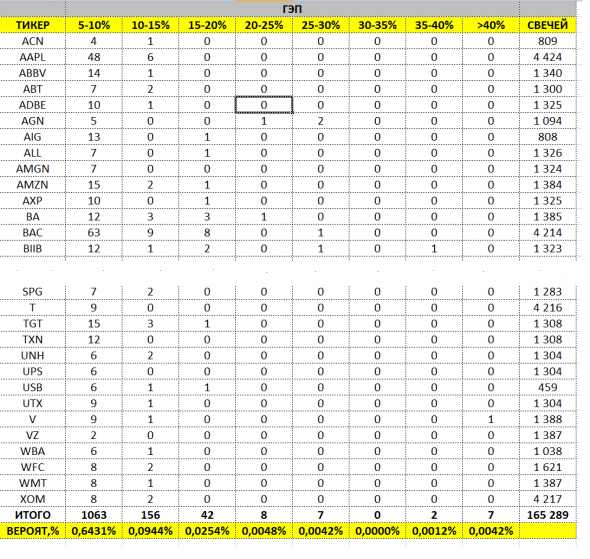

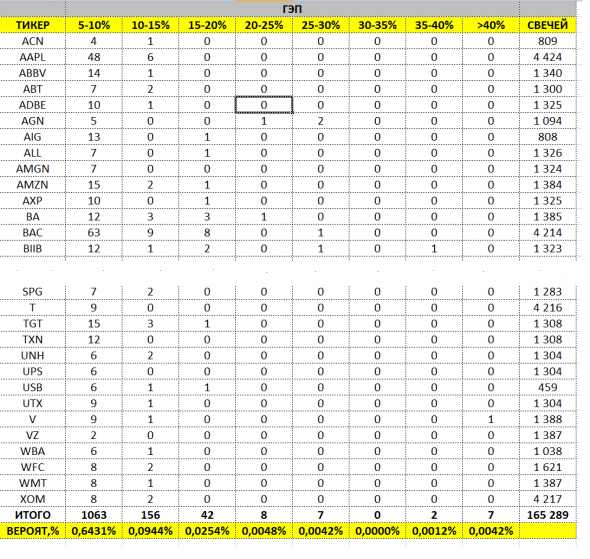

Посчитал скриптом вероятность гэпа на биржах NYSE и NASDAQ в совокупности торгуемых акций (SP100). Качать историю не стал, как загружались в терминал тикеры, так и считалось. Учитывая, что протестированы 100 акций на 165 289 свечах, результаты можно считать достоверными. Направление гэпа значения не имеет, учитывалась разница по модулю между вчерашним закрытием и сегодняшним открытием. Возможно, будет польза плечевикам, переносящим позиции через ночь. (Таблица в середине обрезана для удобства просмотра).

Блог им. Antishort |Конец коррекции S&P500?

- 13 марта 2020, 09:51

- |

Года два назад одному знакомому, очень (ОЧЕНЬ) крупному клиенту предлагали купить опционы PUT от HSBC на падение американского рынка ниже 2400 пунктов. Поскольку УК-шки никогда не предложат клиенту структурный продукт, на котором клиент может заработать, а HSBC как крупный системообразующий банк вряд ли будет впаривать опционы без инсайда, возможно ФРС не пустит S&P ниже 2400.

Как видим, цель выполнена ):

К.м.к., отскочистам можно попробовать осторожные бесплечевые покупки ам.фонды и ETF.

PS: Но это не точно )

Как видим, цель выполнена ):

К.м.к., отскочистам можно попробовать осторожные бесплечевые покупки ам.фонды и ETF.

PS: Но это не точно )

Блог им. Antishort |SPY сыграл в ящик.

- 04 сентября 2019, 17:22

- |

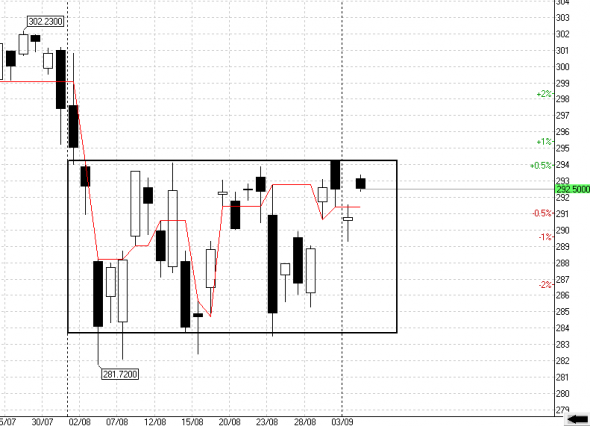

Кого-то в опционах ждёт кара (и не Делевинь)) Слабо, интересно, продержать ещё месяц в этом шкафу на 10 пунктов? Может хоть в предновогодний квартал вылезем из этого болота.

Блог им. Antishort |А где собственно, Василий?

- 29 октября 2018, 22:48

- |

Там фонду на вечОрке американскую льют. AMZN укатали нах. А Вася не армагеддонит, не говорит «я же говорил».

А! Так он же портфель акций амерских недавно лонганул. Вот кто рынок триггернул.

А! Так он же портфель акций амерских недавно лонганул. Вот кто рынок триггернул.

Блог им. Antishort |SP500, возможны кратковременные осадки в виде шорта

- 02 августа 2018, 15:08

- |

Следующая неделя может быть шортовой. SPY-ю пора на 275-274.

Сопротивление волатильности державшейся c начала июля тоже пробили.

( Читать дальше )

Сопротивление волатильности державшейся c начала июля тоже пробили.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс