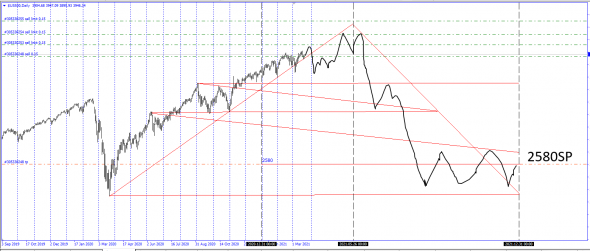

S&P500 фьючерс | SPX

-

Фондовые рынки США восстанавливаются после длительной коррекции

Фондовые рынки США восстанавливаются после длительной коррекции

Понедельник для фондовых индексов США (S&P500, NASDAQ100, DJ, Russel) закрылся в зелёной зоне. Рост составил от одного до трёх процентов по разным индексам.

Быстрее всего восстанавливались акции технологического сектора. Причина: новые локдауны в Европе и риск третьей волны коронакризиса.

В то же время, инвесторы готовятся к новому сезону IPO компаний. Только за эти две недели ожидается дольше десяти размещений. Среди них облачный сервис DigitalOcean, платформа онлайн-образования Coursera, SaaS платформа для управления цифровым маркетингом SEMRush.

С начала года, путём IPO компаниями было привлечено свыше 32,4 миллиардов долларов, что составляет почти половину от денег, которые были привлечены путём IPO в рекордном 2020 году, а прошло всего три месяца.

Спрос растёт, все больше возможностей есть для участия в IPO и, обязательно, свой инвестиционный портфель нужно диверсифицировать компаниями с перспективных быстрорастущих рынков.

Авто-репост. Читать в блоге >>>

Главная угроза для мировых фондовых рынков на текущий момент

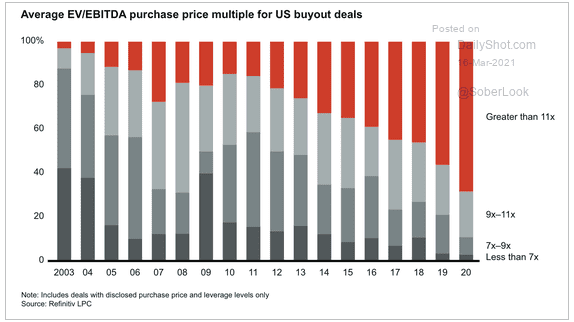

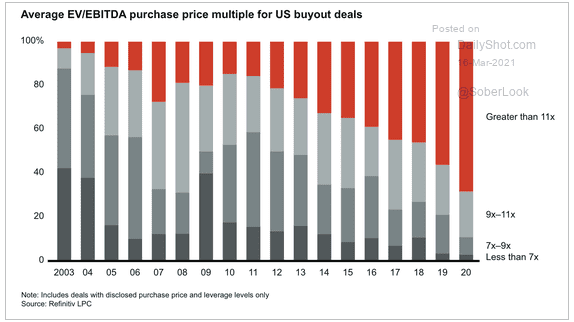

Недавно попалась мне на глаза интересная диаграмма.

Как известно, на фондовом рынке время от времени происходят самовыкупы компаниями собственных акций. Особенно их было много после победы Д.Трампа, когда он провозгласил лозунг сделаем Америку снова великой и резко улучшил налоговые условия для ведения бизнеса в Америке. Хотя в сухом остатке результаты программы MAGA дискуссионны, но тогда много денег вернулось в Америку, что спровоцировало пышный рост американского фондового рынка.

Но нам в данном случае более интерес тот факт, почему деньги предпочитали возвращаться в виде покупки собственных акций. Ведь согласно аксиомам экономики, надо вкладываться в те активы, которые дают наибольший доход. Маловероятно, что собственные акции всегда самые прибыльные на рынки. Откуда следует вывод, что просто так купить активы (а речь идет о реальных активах, приносящих прибыль), на рынке становится все труднее. Деньги не решают все. И даже верен более сильный вывод, — деньги решают все меньше в современном мире. А на первый план выходят какие-то другие факторы. Главное, взять денежный поток под контроль. Люди в теме меня поймут. Ну действительно. Откуда взяться прибыли на подводной лодке?

Авто-репост. Читать в блоге >>>

uroboros, Так p/e и должен расти у компаний, потому что стоимость привлечения капитала снижается из-за падения ключевой ставки.(при прочих равных) Главная угроза для мировых фондовых рынков на текущий момент

Главная угроза для мировых фондовых рынков на текущий моментНедавно попалась мне на глаза интересная диаграмма.

Как известно, на фондовом рынке время от времени происходят самовыкупы компаниями собственных акций. Особенно их было много после победы Д.Трампа, когда он провозгласил лозунг сделаем Америку снова великой и резко улучшил налоговые условия для ведения бизнеса в Америке. Хотя в сухом остатке результаты программы MAGA дискуссионны, но тогда много денег вернулось в Америку, что спровоцировало пышный рост американского фондового рынка.

Но нам в данном случае более интерес тот факт, почему деньги предпочитали возвращаться в виде покупки собственных акций. Ведь согласно аксиомам экономики, надо вкладываться в те активы, которые дают наибольший доход. Маловероятно, что собственные акции всегда самые прибыльные на рынки. Откуда следует вывод, что просто так купить активы (а речь идет о реальных активах, приносящих прибыль), на рынке становится все труднее. Деньги не решают все. И даже верен более сильный вывод, — деньги решают все меньше в современном мире. А на первый план выходят какие-то другие факторы. Главное, взять денежный поток под контроль. Люди в теме меня поймут. Ну действительно. Откуда взяться прибыли на подводной лодке?

Авто-репост. Читать в блоге >>>

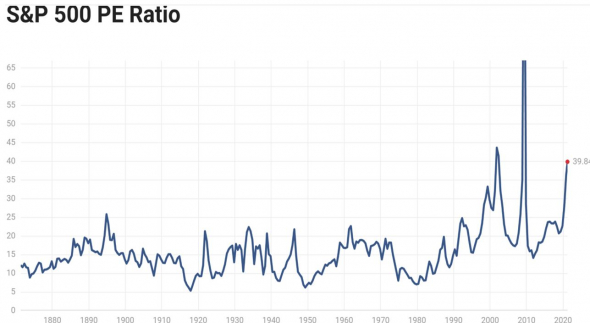

Обманчивый SP500 P/E ratio

Обманчивый SP500 P/E ratio

На хаях перед последними двумя медвежьими рынками 2001 и 2008 годов индикатор SP500 P/E ratio болтался в районе 25-30 пунктов.

Его пиковые значения были достигнуты после основных снижений, ближе к дну рынка (дек 2001, май 2009).

С одной стороны текущее значение индикатора около 40 пунктов вполне подходит для рынка при нулевых ставках, с другой — оно же подходит и для базы перед ростом индикатора на новые максимумы в ожидаемом медвежьем рынке.

В любом случае, индикатор никак не указывает на хаи рынка…

Авто-репост. Читать в блоге >>> Нестандартный подход к определению бума (пика рынков).

Нестандартный подход к определению бума (пика рынков).

Нестандартный подход к определению бума (пика рынков).

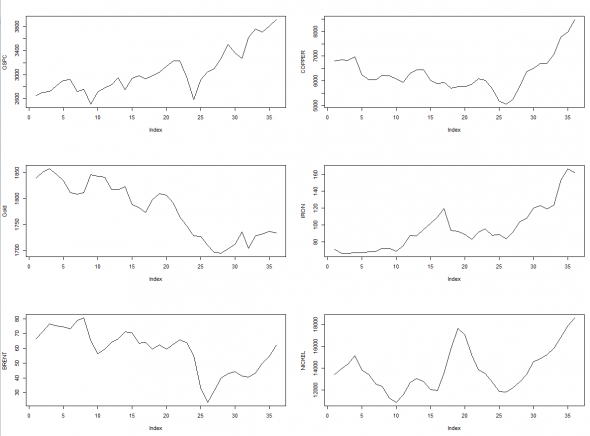

Если мы возьмем скорость денежной массы США и его основного торгового партнёра Евро, то мы увидим истинные тепы роста денежной массы.

Все внимание на график: Когда скорость падает ниже 6% (отмечено горизонтальной красной линией) наблюдается снижение инфляции, а значит и замедление экономической активности. После в течение 12-24 месяцев, начинался экономический спад (отмечено красными зонами)поскольку фондовый рынок начинал испытывать трудности, из-за нехватки денежных средств.

Вероятно, что будущий пик рынка после программы QE в объеме 1.9 триллиона начнется с того, что уровень инфляции окажется на более высоком уровне чем в прошлом.

Теория: быстрое раздутие денежной массы приводит к периоду неустойчивой экономической активности, называемому бумом, и этот бум начинает ослабевать после того, как темпы денежной инфляции начнут замедляться.

Авто-репост. Читать в блоге >>>

SPYDELL: Боль только начинается

SPYDELL: Боль только начинаетсяБоль только начинается. Никто еще не осознает к какой тотальной катастрофе приближается мир, спровоцированной целиком и полностью инфантилизмом, популизмом политиков и монетарных, фискальных дегенератов. Безответственная и лицемерная политика, нацеленная на агрессивную монетарную экспансию и поддержание устойчивости пузырей, имеет фатальные и необратимые долгосрочные последствия. В условиях крайне высокой уязвимости долговой конструкции и чувствительности к процентным ставкам, любое отклонение системы из равновесия моментально уничтожают саму эту систему.

Центр равновесия/устойчивости балансируется на простейшем принципе – способности монетизировать долг в неограниченных объемах, стерилизуя избыточную ликвидность через пузыри на рынке активов. Иными словами, пузырь отныне стали де-факто официальным целевым ориентиром и таргетом монетарных дегенератов. Под последними подразумевается в первую очередь: ФРС, ЕЦБ, ЦБ Японии, Банк Англии, ЦБ Канады, ЦБ Австралии. Не инфляция и занятость, как принято считать ориентиром денежно-кредитной политики, а инфляция и пузыри на рынке активов, потому что одно без другого сейчас не существует, и чтобы стравливать инфляцию у них, по сути, два инструмента. Провоцирование искусственных кризисов через covid-lockdown, принудительно ограничивая потребительский спрос, и стерилизация избыточной денежной массы в финансовых пузырях. Именно поэтому они так чувствительны к малейшему отклонению пузырей от траектории еще более агрессивного пузырения. Два тика отката от All time High (ATH) и тонны соплей монетарных дегенератов в официальных коммюнике с попытками успокоить рынки.

Авто-репост. Читать в блоге >>> Коррекция закончилась. Фондовые рынки вверх

Коррекция закончилась. Фондовые рынки вверх

Несмотря на положительные новости и от правительства США в виде принятия пакета стимулов размером 1,9 триллиона долларов и от ФРС о том, что стимулирующая политика будет продолжаться сколько нужно, — фондовые рынки находились в боковом диапазоне.

Причина — экспирация квартальных фьючерсов. Инвесторы, которые максимально склонны к риску, покупали фьючерсные контракты на фондовые индексы, тем самым увеличивали свою позицию. Дополнительно использовались опционный контракты. В итоге, за неделю до экспирация инвесторы фиксируют свои позиции по истекающему контракту и покупают следующий по времени (июньский) фьючерсный контракт.

Поэтому, на неделе — начало реализации предыдущих положительных новостей и набор новых позиций по фьючерсам. Фондовые рынки вверх, длинные облигации во флэте, золото — вверх.

Авто-репост. Читать в блоге >>> Постепенная смена риторики мировых ЦБ, динамика P/E S&P500

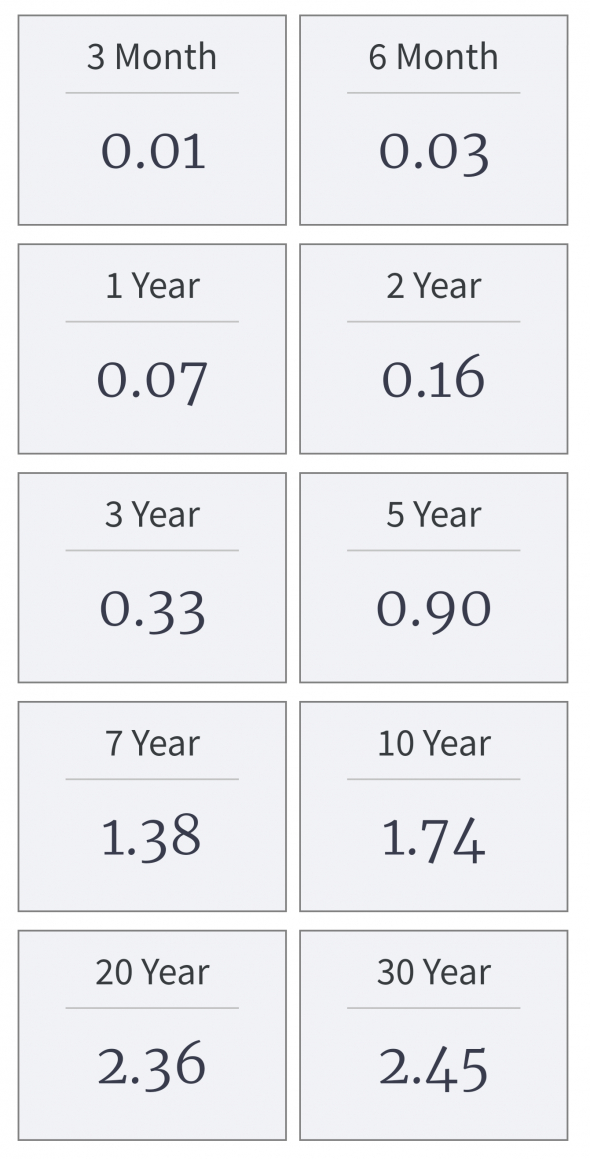

Постепенная смена риторики мировых ЦБ, динамика P/E S&P500В этом посте — 2 слайда.

- Ставки US Treasures

- P/E S&P500 (средняя 15, максимум 123, сейчас около 40).

Постепенно настроение мировых ЦБ перестает быть «голубиным»:

ФРС ужесточает нормы резервирования

(SLR до 31 03 2021 и не продлили, это вызвало падение US Treasures),

доходность 30-летних US Treasures в 245 раз выше доходности 3-мес.

US Treasures: эта пропорция не нормальна и наводит на ястребиные мысли.Ставки

Турция (ставка уже 17%),

Бразилия подняла ставку до 2,75%,

Украина подняла в марте ставку до 6,5%.

Эльвира Сахипзадовна на пресс конференцию

после поднятия ставки ЦБ РФ

одела брошь -ястреб.Да, в марте -апреле высокая вероятность роста.

Но будьте бдительны.

Вспомнил поговорку

«Sell in May and go away».

Конечно, не факт, что такая логика будет в 2021г.

Но важна бдительность !

Конечно

Авто-репост. Читать в блоге >>>

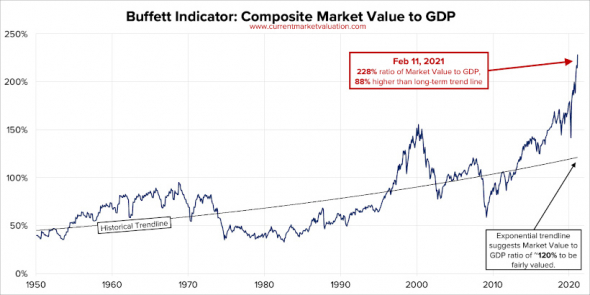

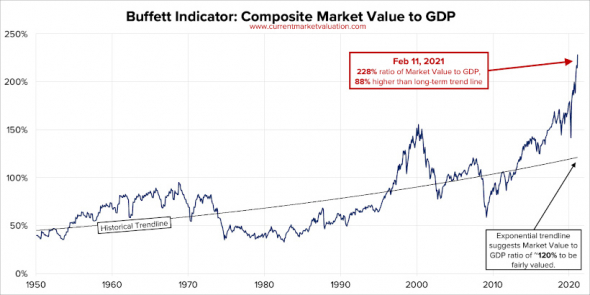

Индикатор Баффета указывает на пузырь.

Индикатор Баффета на максимальном уровне за всю историю — 228%! Ждем взрыва пузыря?

Авто-репост. Читать в блоге >>>

Александр Здрогов, Ускорился рост индикатора после кризиса ковида. Рост круче, чем даже на пузыре 2000 года.

Индикатор Баффета указывает на пузырь.

Индикатор Баффета на максимальном уровне за всю историю — 228%! Ждем взрыва пузыря?

Авто-репост. Читать в блоге >>>

Александр Здрогов, Баффет, когда придумывал свой индикатор, в страшном сне не мог представить то количество бабла, в смысле QE, которое вдули за год в рынок.И продолжают вдувать. Индикатор Баффета указывает на пузырь.

Индикатор Баффета указывает на пузырь.

Индикатор Баффета на максимальном уровне за всю историю — 228%! Ждем взрыва пузыря?

Авто-репост. Читать в блоге >>> Плохо закрываемся, позитива не жди

Плохо закрываемся, позитива не ждиРынок закрылся, обратить ваше внимание хочется на последние минуты торгов в США, был пусть и небольшой, но импульс вниз. О чем это говорит? В первую очередь о том, что количество желающих закрыться перед выходными достаточно велико, ведь если есть уверенность что всё хорошо, зачем делать это! Наш рынок закрылся нейтрально, но учитывая падения прошлых дней это слабость. Ничего хорошего в понедельник думаю ждать не придется, даже если не будет снова никаких санкций.

Всем спокойной ночи и хороших выходных.

Авто-репост. Читать в блоге >>> В понедельник 22 марта US markets уходят в отрыв (РОСТ!)

В понедельник 22 марта US markets уходят в отрыв (РОСТ!)

Я втарил и буду сдавать ВЫШЕ!!!

Авто-репост. Читать в блоге >>> Объявление ФРС

Объявление ФРС

Наконец таки Джероми Пауэлл частично разродился.

Совет Федеральной резервной системы объявляет, что временное изменение коэффициента дополнительного кредитного плеча (SLR) для банковских холдинговых компаний истекает, как и было запланировано, 31 марта

Правление Федеральной резервной системы в пятницу объявило, что временное изменение коэффициента дополнительного кредитного плеча (SLR) для банковских холдинговых компаний истекает, как и было запланировано, 31 марта. Кроме того, Правление в ближайшее время запросит комментарии относительно мер по корректировке SLR. Правление примет соответствующие меры для обеспечения того, чтобы любые изменения в SLR не подрывали общую силу требований к банковскому капиталу.

Чтобы ослабить напряженность на казначейском рынке в результате пандемии COVID-19 и стимулировать кредитование домашних хозяйств и предприятий, Совет директоров в прошлом году временно изменил SLR, исключив из него казначейские ценные бумаги США и резервы центрального банка. С тех пор казначейский рынок стабилизировался. Однако из-за недавнего роста предложения резервов центрального банка и выпуска казначейских ценных бумаг Правлению, возможно, потребуется рассмотреть текущую конструкцию и калибровку SLR с течением времени, чтобы предотвратить развитие напряжений, которые могут как сдерживать экономический рост, так и подрывать финансовую стабильность.

Авто-репост. Читать в блоге >>> По рынку все стоят с максимальным плечом за историю.

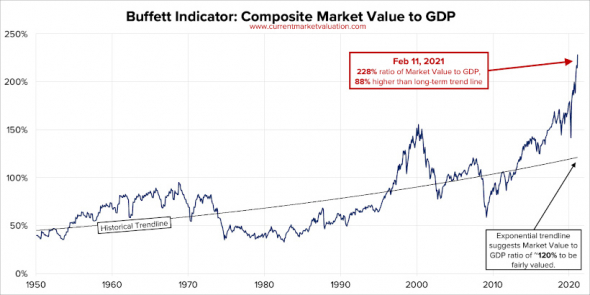

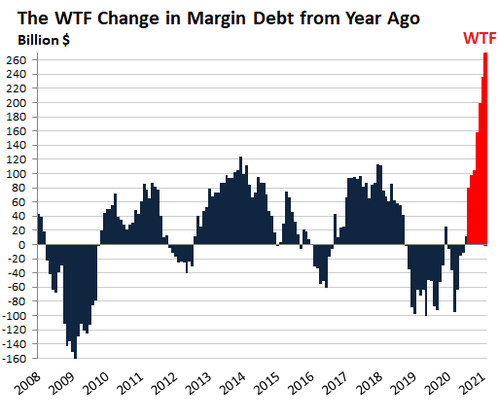

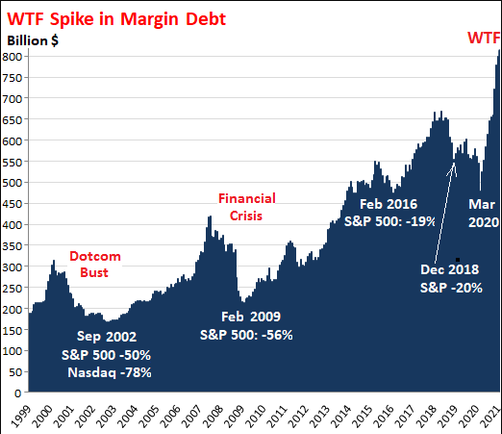

По рынку все стоят с максимальным плечом за историю.

По данным FINRA, в феврале маржинальный долг подскочил еще на 15 миллиардов долларов до 813 миллиардов. За последние четыре месяца маржинальный долг вырос на 154 миллиарда долларов, достигнув исторического максимума. По сравнению с февралем прошлого года маржинальный долг взлетел до небес на 269 миллиардов долларов, или почти на 50%.

Но плечо стоит недешево, особенно небольшие суммы. Например, Fidelity взимает 8,325% с маржинальных остатков менее 25 000 долларов – в условиях, когда банки, счета денежного рынка и казначейские векселя платят около 0%. Плечо становится дешевле при больших остатках, что стимулирует брать больше. Для 1 миллиона долларов и более процентная ставка в Fidelity падает до 4,0%.

Каждый брокер имеет свой собственный график маржинальных процентных ставок. Morgan Stanley взимает 7,75% за маржинальные остатки ниже 100 000 долларов по сравнению с 6,875% Fidelity за остатки от 50 000 до 99 999 долларов. За маржинальные остатки свыше 50 миллионов долларов Morgan Stanley взимает 3,375%.

Авто-репост. Читать в блоге >>> «Основная причина падения — это подписаний в воздухе вопрос о продлении нулевого норматива пол активные операции банков. Суть в том, что банки могут активно торговать на рынке капитала (покупая/продавая акции, облигации) и под данные операции им не надо резервировать дополнительный капитал. 31 марта 2021 года истекает срок действия льгот и пока неизвестно продлит ли их ФРС. На предыдущем заседании Дж.Пауэлл отказался комментировать данный вопрос, поэтому ждём решения в течении недели.»

«Основная причина падения — это подписаний в воздухе вопрос о продлении нулевого норматива пол активные операции банков. Суть в том, что банки могут активно торговать на рынке капитала (покупая/продавая акции, облигации) и под данные операции им не надо резервировать дополнительный капитал. 31 марта 2021 года истекает срок действия льгот и пока неизвестно продлит ли их ФРС. На предыдущем заседании Дж.Пауэлл отказался комментировать данный вопрос, поэтому ждём решения в течении недели.»

Михаил Ритчер

Вот сейчас пришло по телеграм каналу:

«Федеральная Резервная Система США заявляет, что освобождение от правила кредитного плеча (SLR) истечёт как и планировалось 31 марта» Решение важное, кто то может подтвердить или опровергнуть сообщение? Fitch узнало сроки остановки печатного станка в США. Когда обвал рынков?

Fitch узнало сроки остановки печатного станка в США. Когда обвал рынков?Федеральная резервная система, приступит к сокращению мер поддержки экономики в начале следующего года, прогнозирует рейтинговое агентство Fitch.

По данным Fitch, центральный банк США объявит о планах сокращения программы покупки активов во второй половине этого года и начнет этот процесс в начале 2022 года.Это приведет к сокращению программы эмиссии долларов для покупки облигаций казначейства и ипотечных компаний США. Гособлигации США подорожают, а процентные ставки – вырастут. Подорожают и кредиты, брать взаймы для инвестиций станет невыгодно, и инвесторы быстро начнут выводить деньги из развивающихся рынков, что ослабит местные валюты и финансовые системы, прогнозирует Fitch. Снизятся и фондовые индексы, поскольку исчезнут «дешевые» доллары, которые перетекали из США в другие активы.

В первую очередь пострадают самые бедные страны мира – на финансовых рынках воцарится паника, как в 2013 году, когда ФРС впервые заявила о планах свернуть программу количественного смягчения – выкуп активов на рынках. «Избыточная роль доллара в кредитах развивающихся рынков и на глобальных кредитных рынках приведет к тому, что выросшая доходность гособлигаций США повысит и стоимость заимствований на развивающихся рынках в иностранной и местной валюте», – утверждается в сообщении Fitch, которое цитирует Reuters. В этом случае доллар подорожает.

Авто-репост. Читать в блоге >>>

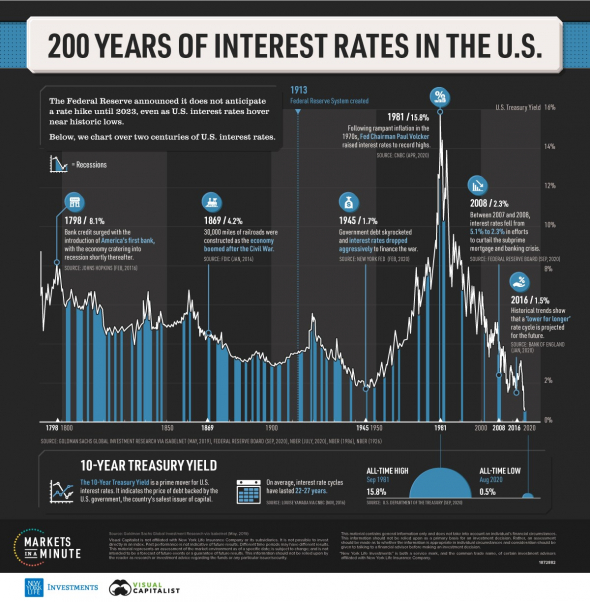

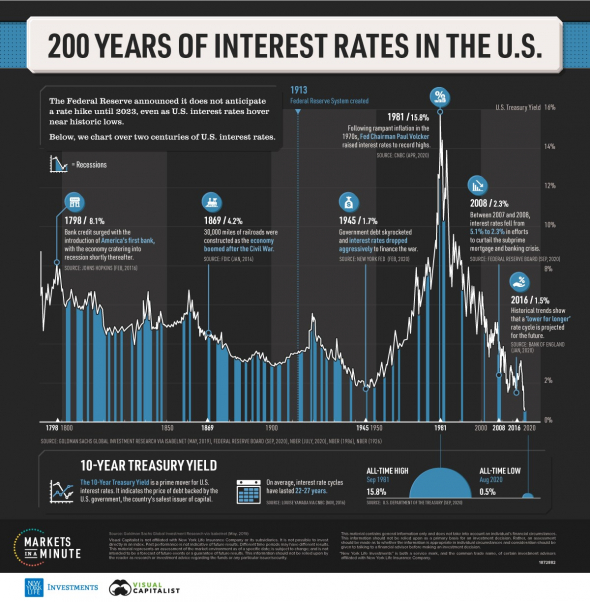

Какая процентная ставка вызовет следующий кризис?

Доходность 10-летних казначейских облигаций США составляет 1,61%.

Доходность 10-летних корпоративных облигаций 2,09%.

Ставка по 30-летней ипотеке — 3,05%.Несмотря на недавнее повышение, процентные ставки колеблются около исторических минимумов. Давайте не будем относится к слову «исторический» легкомысленно. Под «историческим» подразумевается самый низкий уровень с 1776 года.

Любезно предоставленный график Visual Capitalist подчёркивает эту точку зрения.

Несмотря на 300-летние минимумы процентных ставок, инвесторы начинают беспокоиться, потому что ставки растут. Как показывает история, волноваться действительно есть о чём. Данные за последние 40 лет показывает, что внезапные всплески процентных ставок и финансовые проблемы идут рука об руку.

Вопрос для всех инвесторов: насколько большим должен быть скачок, чтобы история снова повторилась?

Авто-репост. Читать в блоге >>>

Кристина Самойлова, Так ставку же не повышают, откуда кризис. Байден собрался налоги повышать — будут деньги на выплату процентов по долгам. Банки под ударом. Фондовые рынки падают

Банки под ударом. Фондовые рынки падают

Вчера на фондовых рынках США произошло падение сразу по всем классам активов. Фондовый индекс S&P500 и NASDAQ100 падают повти на три процента, что является самым сильным однодневным падением.

Основная причина падения — это подписаний в воздухе вопрос о продлении нулевого норматива пол активные операции банков. Суть в том, что банки могут активно торговать на рынке капитала (покупая/продавая акции, облигации) и под данные операции им не надо резервировать дополнительный капитал. 31 марта 2021 года истекает срок действия льгот и пока неизвестно продлит ли их ФРС. На предыдущем заседании Дж.Пауэлл отказался комментировать данный вопрос, поэтому ждём решения в течении недели.

Если льготы будут продлены, то банки направят зарезервированный капитал на рынок, что поспособствует росту цен на облигации.

Сейчас же банки, наоборот, продажи облигации и освобождают деньги под резервы. Из-за этого доходность 10-лётных гособлигаций США достигла отметки 1,75%, а 20-летних превысила 2,6%. Такие доходности привлекательны для консервативных инвесторов и деньги с рынка акций тоже направляются сейчас на рынок облигаций.

В итоге, аллокация в облигации части капитала становиться как никогда кстати, в то же время, подешевевшие акции тоже интересны для инвестирования. Поэтому уже сейчас можно распределять свой портфель пополам в эти два классы активов.

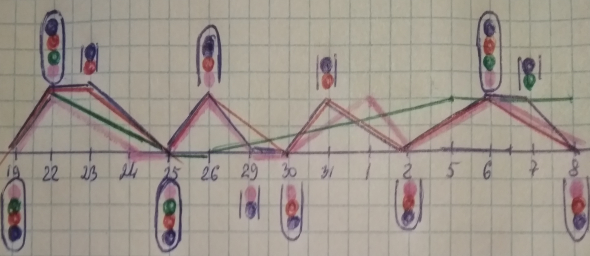

Авто-репост. Читать в блоге >>> План на пятницу . OPEX. S&P500

План на пятницу . OPEX. S&P500

4000 S&P к 21-22 Марта к Равноденствию мы вряд ли увидим.

План Б.

Это был более скромный вариант.

Это не 4000 и даже не 3-9-6 которые у меня были основной ставкой к пятнице.

В результате КУКЛ всех обманул - SPY 391 pinned for OPEX.

391 — 90* от Равноденствия.

и от SPY 218. (Covid Low, 23 Mарта 2020 ) ---UP 180* + 360* + 360* = 900* ---> 391 .

В пятницу утром КУКЛ будет держать под давлением рынок. может свозить и к 390-389.

После того как все позиции будут закрыты на экспирацию по 391. начнется ралли интрадей.

ES low вероятно 3883.

Иван-Чай. БГ. (альбом. Равноденствие)

Авто-репост. Читать в блоге >>> Какая процентная ставка вызовет следующий кризис?

Какая процентная ставка вызовет следующий кризис?Доходность 10-летних казначейских облигаций США составляет 1,61%.

Доходность 10-летних корпоративных облигаций 2,09%.

Ставка по 30-летней ипотеке — 3,05%.Несмотря на недавнее повышение, процентные ставки колеблются около исторических минимумов. Давайте не будем относится к слову «исторический» легкомысленно. Под «историческим» подразумевается самый низкий уровень с 1776 года.

Любезно предоставленный график Visual Capitalist подчёркивает эту точку зрения.

Несмотря на 300-летние минимумы процентных ставок, инвесторы начинают беспокоиться, потому что ставки растут. Как показывает история, волноваться действительно есть о чём. Данные за последние 40 лет показывает, что внезапные всплески процентных ставок и финансовые проблемы идут рука об руку.

Вопрос для всех инвесторов: насколько большим должен быть скачок, чтобы история снова повторилась?

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)