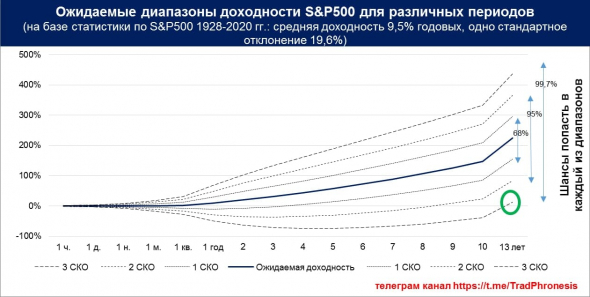

Три года из четырех рынок акций растет. Шансы роста рынка акций в перспективе 10 лет почти 95%. Что стоит за постоянным ростом рынка акций?

Все слышали об экономическом показателе — внутренний валовый продукт (ВВП). Он равен стоимости всех конечных товаров и услуг, произведённых за год на территории определенной страны и предназначенных для непосредственного потребления внутри страны, экспорта или накопления.

Впервые понятие ВВП было предложено в 1930-е выходцем из России Саймоном Кузнецом, работавшим в Департаменте коммерции США. Однако статистику о ВВП стали собирать только после Второй мировой войны. Причем, благодаря историкам, удалось восстановить данные об ориентировочном уровне ВВП за всю новейшую историю.

Оказалось, «экономический рост» сравнительно новое понятие. До 18-го века темпы роста экономики в Западной Европе были равны темпам прироста численности населения и составляли в среднем не более 0,2% в год. Другими словами, стандарты жизни практически не менялись. В современном измерении ВВП на 1 человека был равен примерно 500 долл. США на протяжении многих столетий.

Авто-репост. Читать в блоге >>>