Налогообложение на рынке ценных бумаг

-

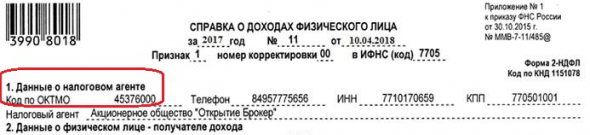

Вопрос к тем, кто самостоятельно уплачивал недоудержанный брокером НДФЛ - посмотрите плз какая ИФНС администрировала его (выставляла требования) и с каким ОКТМО (брокера или Вашим локальным) ???

Вопрос к тем, кто самостоятельно уплачивал недоудержанный брокером НДФЛ - посмотрите плз какая ИФНС администрировала его (выставляла требования) и с каким ОКТМО (брокера или Вашим локальным) ???

Авто-репост. Читать в блоге >>> НДФЛ удержанный брокером - кому он достается ???

НДФЛ удержанный брокером - кому он достается ???Много лет действует «НДФЛная несправедливость» — удерживаемый брокером налог направляется в региональный бюджет по территориальности самого брокера..

Минфин России в письме от 15.06.2018 № 03-04-05/41134 разъяснил порядок нормативных отчислений НДФЛ и налога на прибыль в бюджеты субъектов.

Нормы отчислений НДФЛ

Рассмотрим порядок распределения налога на доходы физических лиц между бюджетами различного уровня.

Об этом указано в статьях 56 и 61 Бюджетного кодекса Российской Федерации.

Так, врегиональный бюджет поступают отчисления в размере 85% от суммы подлежащего уплате налога.

Оставшиеся 15% региональные власти могут направить: в местный бюджет или бюджет муниципального района – в размере 5%. в бюджет поселения – в размере 10%.

Этот норматив может быть увеличен по закону субъекта РФ или снижен по нормативному акту муниципального района или в бюджет городского округа – в размере 15%.

Авто-репост. Читать в блоге >>> Налоги!!! Акции куплены 3 года назад. Вопрос

Налоги!!! Акции куплены 3 года назад. Вопрос

Акции РФ куплены более 3 лет назад. Решил продать.

Соответсвенно я освобожден от налога с дохода ФЛ.

Вопрос: брокер удерживает налог 13 процентов и мне потом надо обращаться в налоговую за возвратом?

Либо брокер НЕ удерживает налог?

Авто-репост. Читать в блоге >>>

Субсидия и доход.

Люди, Помогите разобраться.

В справке 2НДФЛ указан доход и вычет.А по данным брокера расход превышает доход. Права ли соц.защита в том что доход есть и субсидия не положена. С моей точки зрения я ведь не повысил свое материальное положение, а только уменьшил. Помогите разобраться, только без подколок пожалуйста, жена шипит что передать не могу.

Авто-репост. Читать в блоге >>>

Сергей Емельянов,

доход есть — субсидия не положена.! Субсидия и доход.

Субсидия и доход.

Люди, Помогите разобраться.

В справке 2НДФЛ указан доход и вычет.А по данным брокера расход превышает доход. Права ли соц.защита в том что доход есть и субсидия не положена. С моей точки зрения я ведь не повысил свое материальное положение, а только уменьшил. Помогите разобраться, только без подколок пожалуйста, жена шипит что передать не могу.

Авто-репост. Читать в блоге >>>

Заинтересовала покупка иностранных акций в рублях через мосбиржу.

С сайта Сбера:

Налоги

Доход от инвестиций в иностранные акции облагается двумя видами налогов:

1. Налог на доход от роста стоимости (НДФЛ)

13% — так же как и по российским ценным бумагам

Налоговым агентом в этом случае является Сбербанк, заполнять декларацию не нужно

2. Налог на доход от дивидендов

1 вариант

30% — без подписания специальной формы W-8BEN (или W-8). Это форма подтвердит, что вы не являетесь налоговым резидентом в США. Инвестор должен самостоятельно подтвердить уплату 30% в США, путем заполнения налоговой декларации и предоставления формы 1042-S.

2 вариант

10% — при подписании формы W-8BEN (или W-8)

+ 3% — инвестор должен оплатить сам в России, заполнив декларацию (указывается курс ЦБ РФ на дату получения инвестором дивидендов)

Так и не понято до конца, нужно ли делать какие то телодвижения на налог с дивидендов иностранных акций не оформляя каких либо форм? Действительно если не хочется оформлять и готов пожертвовать доходность. Брокер сам все удержит? Смущает фраза: "… Инвестор должен самостоятельно подтвердить уплату 30% в США, путем заполнения налоговой декларации и предоставления формы 1042-S."

Может кто то сталкивался?

Кирилл, как бы все равно подавать декларацию гадо и там указывать, что снято 30 Заинтересовала покупка иностранных акций в рублях через мосбиржу.

Заинтересовала покупка иностранных акций в рублях через мосбиржу.

С сайта Сбера:

Налоги

Доход от инвестиций в иностранные акции облагается двумя видами налогов:

1. Налог на доход от роста стоимости (НДФЛ)

13% — так же как и по российским ценным бумагам

Налоговым агентом в этом случае является Сбербанк, заполнять декларацию не нужно

2. Налог на доход от дивидендов

1 вариант

30% — без подписания специальной формы W-8BEN (или W-8). Это форма подтвердит, что вы не являетесь налоговым резидентом в США. Инвестор должен самостоятельно подтвердить уплату 30% в США, путем заполнения налоговой декларации и предоставления формы 1042-S.

2 вариант

10% — при подписании формы W-8BEN (или W-8)

+ 3% — инвестор должен оплатить сам в России, заполнив декларацию (указывается курс ЦБ РФ на дату получения инвестором дивидендов)

Так и не понято до конца, нужно ли делать какие то телодвижения на налог с дивидендов иностранных акций не оформляя каких либо форм? Действительно если не хочется оформлять и готов пожертвовать доходность. Брокер сам все удержит? Смущает фраза: "… Инвестор должен самостоятельно подтвердить уплату 30% в США, путем заполнения налоговой декларации и предоставления формы 1042-S."

Может кто то сталкивался?

Имхо, нет. Брокер списывает бумаги методом ФИФО, т.е. у него числятся последние приобретённые акции.

Natalia, всё верно, но… без разницы, как брокер берет с меня налог. Хоть фифо, хоть лифо — выйдет одна сумма, когда продам все бумаги.

Но теперь я, теоретически, могу сдать в налоговую декларацию, где будет видно, сколько акций было у меня в собственности 3 года. И, тогда, вернуть налог.

Хотелось бы знать наверняка этот момент

Bronto, тоже интересует этот вопрос, и он сводится к тому, какой документ нужен ФНС для подтверждения срока владения, если вычет получать в ФНС. На сайте Мосбиржи нашла презентацию по ЛДВ, там говорится о документах от брокера, подтверждающих срок нахождения реализованных ЦБ в собственности и правильность расчёта вычета. Хочется, чтобы отписались те, кто получал вычет, но мое мнение, что брокер — не дурак и даты покупки первых 100 акций там не будет.

fs.moex.com/files/17659

Имхо, нет. Брокер списывает бумаги методом ФИФО, т.е. у него числятся последние приобретённые акции.

Natalia, всё верно, но… без разницы, как брокер берет с меня налог. Хоть фифо, хоть лифо — выйдет одна сумма, когда продам все бумаги.

Но теперь я, теоретически, могу сдать в налоговую декларацию, где будет видно, сколько акций было у меня в собственности 3 года. И, тогда, вернуть налог.

Хотелось бы знать наверняка этот момент

Продажа акций, находящихся в собственности более 3 лет, освобождается от налога.

Продажа акций, находящихся в собственности более 3 лет, освобождается от налога.

В связи с этим вопрос.

Допустим, я имею 100 акций.

В течение 3-х лет, я каждый понедельник покупаю еще 10 акций, каждую пятницу продаю 10 акций.

Буду ли я освобожден от налога при продаже 100 акций через 3 года? 15% от 5 миллионов: принят закон о повышенной ставке НДФЛ

15% от 5 миллионов: принят закон о повышенной ставке НДФЛ

Госдума в окончательном третьем чтении приняла закон о повышении НДФЛ до 15%.

НДФЛ будет браться с регулярных доходов и продаж ценных бумаг. С нерегулярных доходов налог будет 13%.

С 1 января 2021 года с депозитов больше 1 млн рублей будут брать НДФЛ 13%

Подробно

Авто-репост. Читать в блоге >>> Подняли налог до 15% на доход от дивидендов, продажи ценных бумаг.

Подняли налог до 15% на доход от дивидендов, продажи ценных бумаг.

С 1 января 21 года ставка НДФЛ увеличится до 15% для богатых. У кого доход выше 5 миллионов в год, свыше этой суммы заплатят 15 вместо 13 процентов ранее. Закон принят вчера. Вот вам причина отсутствия укрепления рубля сегодня — богатые уходят в офшоры. Не такие уж это богатые 416 000 рублей за месяц. Как и любой инвестор с 10-20 миллионами рублей. Браво нашему государству! Что ждать завтра?

Одноразовые доходы — продажа имущества не относятся к этому доходу. Но с дивидендов, ценных бумаг будут брать 15%. Привет Мальта и Кипр. Как и гражданство в другом государстве.

Авто-репост. Читать в блоге >>> Ввели НДФЛ 15% на доход более 5 млн.руб.

Ввели НДФЛ 15% на доход более 5 млн.руб.

ЕДРОСЫ приняли закон об увеличении с 2021 года ставки НДФЛ до 15% для доходов, превышающих 5 миллионов рублей в год.

Такой повышенный налог не будет распространяться на доходы от продажи любого личного имущества граждан, за исключением ценных бумаг.

Дополнительные поступления в размере 190 миллиардов рублей от повышения НДФЛ за 3 года (с 2021 по 2023 годы) будут направлены на лечение детей с редкими тяжелыми заболеваниями. Сэкономленные на лечении детей деньги будут потрачены на лечение других важных людей.

Авто-репост. Читать в блоге >>> Госдума приняла закон о повышени НДФЛ на доходы более 5 млн рублей

Госдума приняла закон о повышени НДФЛ на доходы более 5 млн рублей

Госдума приняла закон о повышении НДФЛ на доходы более 5 млн рублей

Госдума приняла в третьем, окончательном чтении закон о повышении ставки НДФЛ с 13% до 15% на доходы, превышающие 5 млн рублей в год. Об этом сообщила пресс-служба нижней палаты парламента.

Авто-репост. Читать в блоге >>> Почему небогатые будут платить налог для богатых по ставке 15%

Почему небогатые будут платить налог для богатых по ставке 15%В июне этого года президент Владимир Путин предложил увеличить ставку НДФЛ с 13% до 15% для тех граждан, кто получает доход более 5 млн. рублей в год. Изменения в Налоговый кодекс прошли первое чтение в Государственной Думе, и нет сомнения, что с 1 января 2021 года в России снова заработает прогрессивная шкала налога на доходы богатых физических лиц.

Вот на эти 2% и живем...!Благодаря такому повышению, бюджет планирует собрать за 3 года дополнительно 190 млрд. руб. и направить их на лечение детей с редкими тяжелыми заболеваниями.

Вот так будет выглядеть шкала налогообложения доход физических лиц с 15% с 1 января 2021 года:

Как всегда, возникает много вопросов. Разовая продажа квартиры легко может вывести доход человека за 5 млн. руб., но в богачи от этого он не попадет. Где же социальная справедливость?

Авто-репост. Читать в блоге >>> При торговле на спб бирже через втб есть ли какие отличия по налогообложению по сравнению с ммвб?

При торговле на спб бирже через втб есть ли какие отличия по налогообложению по сравнению с ммвб?

Авто-репост. Читать в блоге >>>

Возврат 13% налога от биржевой прибыли

Возврат 13% налога от биржевой прибыли

Спекульмэ американскими бумагами.

Задачи:

1. Сокращение биржевых комиссий.

2. Сокращение налога на прибыль.

С первой задачей справился, нашел субброкера IB, являющийся налоговым агентом РФ. Но брокер не дает доступ к данному тарифу через ИИС.

И заниматься спекуляциями на ИИС сомнительная выгода, так как прибыль нужна каждый месяц, выводить дивами — это гемор.

Над второй задачей думаю. Есть мысль долнительно открыть ИИС и использовать тип А, в качестве документов справка 2 НДФЛ от брокера. По акциям, которые торгуются на российских биржах никаких проблем нет. Подаете справки от брокера и получаете свои 13% с 400 тыс. каждый год.

Но загвоздка в том, что если торговать через субброкера IB, то доход получен не на российских биржах.

Примет ли налоговая справку 2 НДФЛ от такого брокера? Может быть они потребуют дополнительно брокерские отчеты за год. Кто их знает.

На сайте ФНС, речь идет только о справке 2 НДФЛ

https://www.nalog.ru/rn77/fl/interest/tax_deduction/invacc/

Кто нибудь уже таким образом возмещал уплаченный налог у субброкера IB? Вроде Церих был субброкером IB раньше.

Я помню народ писал, что 13% не вернуть через ИИС, если торговать самостоятельно через IB. Но тут брокер российский и является налоговым агентом.

Авто-репост. Читать в блоге >>> W-8BEN Сбербанк. Инструкция

W-8BEN Сбербанк. Инструкция

Приветствую, друзья!Наконец-то я успешно зарегистрировал форму W-8BEN в Сбербанке, для истории решил написать, как это было, может кому-то это актуально.

1. Нужно проверить, заполнен ли ИНН, если нет, то указать его.Для этого открываем Сбербанк Онлайн, переходим в раздел брокерский счетов и нажимаем ссылку «Управление счетами».

Авто-репост. Читать в блоге >>>

Подскажите, налог со сделки считается с суммы — после вычета комиссий брокера и биржи, или нет?

Если 60% прибыли за сутки съедается комиссиями, это как на налоги влияет?

Авто-репост. Читать в блоге >>>

Turbo Pascal,

Добрый день. Конечно, комиссия идет в расход. Обязательно. Плюс комиссия общая брокера. Бывает такое, что по сделке идет небольшой «плюс», а с учетом всех комиссий биржи и брокера в результате получаем убыток. Подскажите, налог со сделки считается с суммы - после вычета комиссий брокера и биржи, или нет?

Подскажите, налог со сделки считается с суммы - после вычета комиссий брокера и биржи, или нет?

Если 60% прибыли за сутки съедается комиссиями, это как на налоги влияет?

Авто-репост. Читать в блоге >>> ВАЖНАЯ ИНФОРМАЦИЯ ПО ЗАКОНОПРОЕКТУ о 15% НДФЛ

ВАЖНАЯ ИНФОРМАЦИЯ ПО ЗАКОНОПРОЕКТУ о 15% НДФЛ

появился текс нового законопроекта

sozd.duma.gov.ru/download/E1AD0943-CF1C-4BC7-82D6-56267BAA77FE

там отдельными статьями разбирают доходы от ЦБ и ПФИ

кому не спится почитайте — расскажите нам — я бегло глянул — нифига не понял с первого захода

Авто-репост. Читать в блоге >>> Какой размер вычета по ИИС, если зарплата маленькая или серая?

Какой размер вычета по ИИС, если зарплата маленькая или серая?Если вам с первого раза непонятно, как работает Индивидуальный инвестиционный счет (ИИС), ничего страшного. Я в первый год тоже долго сидел за расчетами.

Сегодня хотел бы сэкономить немного вашего времени и показать, на какой вычет можно рассчитывать в зависимости от размера зарплаты и внесенных денег.

Говорить будем про вычет типа А. Это налоговый вычет на взносы (13%). Можно получать ежегодно до 52 тысяч рублей.

Это максимальная сумма вычета, и чтобы ее получить, нужно соблюсти два условия:

- Завести на счет минимум 400 000 рублей за год.

- Иметь официальную «белую» зарплату минимум 33 333 рублей (до вычета налога), то есть на руки 29 000 рублей. Почему такой размер? Просто с этой зарплаты вы выплатите за год 52 000 налога, который как раз и можно полностью вернуть с помощью вычета.

Правда, как с такой зарплатой отложить на ИИС 400 000 — отдельный вопрос. Оставим его за скобками.

Если официальная зарплата выше, то у вас тем более получится сделать вычет на максимальную сумму в 52 000 руб.

Авто-репост. Читать в блоге >>>