ФРС США повысила базовую ставку на 0,75 п. п. — таких резких шагов не было почти 30 лет. Американский регулятор продолжает ужесточать монетарную политику на фоне растущей инфляции

Причиной ужесточения денежно-кредитной политики послужила ускоренная инфляция, которая в мае обновила рекорд за последние 40 лет. При заложенном в прогноз показателе 8.3%, инфляция составила 8.6%

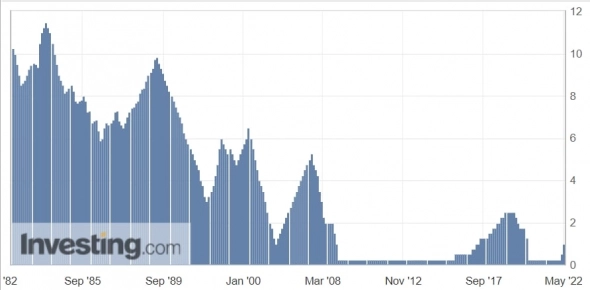

В последний раз так резко ставку повышали в ноябре 1994 г, когда главой ФРС еще был Алан Гринспен. На уровне 1.5–1.75% ставки были, когда началась пандемия, и ФРС пришлось снижать ставку для стимулирования экономики

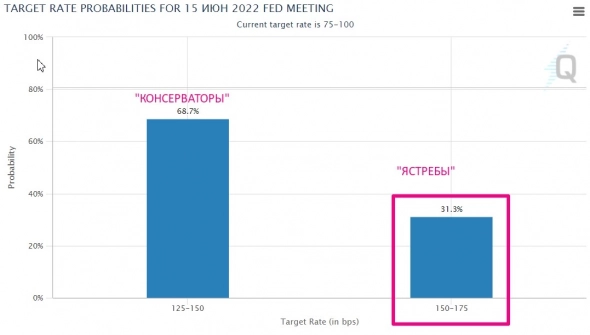

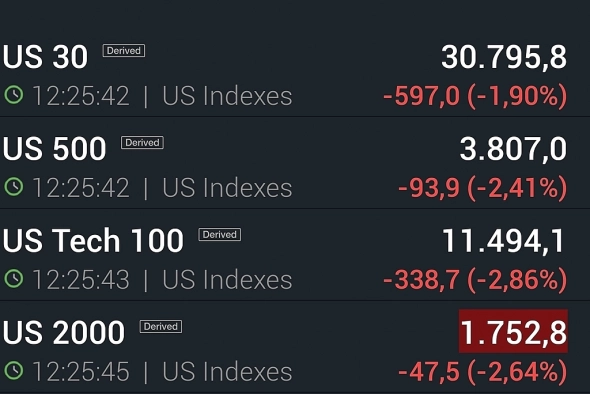

Рынки закладывали повышение на 0.75%, и поэтому в целом реакция оказалась нейтральной. Сейчас ФРС находится в процессе ужесточения ДКП и последние данные по инфляции показали, что необходимы более жесткие меры, с повышением ставки больше, чем на 0.5%, чтобы отреагировать на рекордную инфляцию в США

Трейдеры оценивают примерно в 85% вероятность того, что ФРС повысит ставку как минимум на 2.5% к концу года.

Авто-репост. Читать в блоге >>>