ФРС США

-

ФРС, заявление FOMC

ФРС, заявление FOMC

Перевод мой.

Для выпуска в 14:00 по восточному поясному времени.

Хотя общая экономическая активность снизилась в первом квартале, расходы домохозяйств и инвестиции в основной капитал остались высокими. В последние месяцы рост рабочих мест был устойчивым, а уровень безработицы существенно снизился. Инфляция остается повышенной, отражая дисбаланс спроса и предложения, связанный с пандемией, более высокими ценами на энергоносители и более широким ценовым давлением.

Конфликт России и Украины вызывает огромные человеческие и экономические трудности. Последствия для экономики США весьма неопределенны. Это и связанные с ним события создают дополнительное повышательное давление на инфляцию и, вероятно, снизят экономическую активность. Кроме того, связанные с COVID блокировки в Китае, вероятно, усугубят сбои в цепочке поставок. Комитет очень внимательно относится к инфляционным рискам.

Комитет стремится достичь максимальной занятости и инфляции на уровне 2 процентов в долгосрочной перспективе. Комитет ожидает, что при соответствующем ужесточении денежно-кредитной политики инфляция вернется к своему целевому уровню в 2 процента, а рынок труда останется сильным. В поддержку этих целей Комитет решил повысить целевой диапазон ставки по федеральным фондам до 3/4–1 процента и ожидает, что дальнейшее увеличение целевого диапазона будет уместным. Кроме того, Комитет решил начать сокращение своих активов в казначейских ценных бумагах, долговых обязательствах агентств и ценных бумагах, обеспеченных ипотечными агентствами, с 1 июня, как описано в Планах по сокращению размера баланса Федеральной резервной системы, которые были выпущены в связи с этим заявлением..

Авто-репост. Читать в блоге >>> 🏛🤔 Заседание ФРС: между “перебдеть” и “недобдеть”

🏛🤔 Заседание ФРС: между “перебдеть” и “недобдеть”

На прошедшем заседании Федрезерв ожидаемо повысил процентную ставку сразу на 0.5 б.п, до 0.75-1%.

После падения ВВП США в первом квартале ФРС теперь ведет себя гораздо осторожнее:

▪️ На следующих двух заседаниях ожидается повышение ставок на 50 б.п. До этого рынок допускал повышение вплоть до 75 б.п. за заседание.

▪️ Сокращать баланс ФРС теперь тоже будет аккуратнее. Первый этап начнется в июне и продлится 3 месяца, в этот период ФРС будет “скидывать” с баланса по $47.5 млрд в месяц. С сентября сокращение баланса начнется по-полной: по $90 млрд в месяц. Получается примерно $520 млрд до конца года — пока не тянет на полноценное ужесточение монетарной политики.

ФРС сейчас находится возможно в наиболее неловком положении, чем когда-либо: и инфляция, и возможная рецессия являются серьезными политическими проблемами, но решить обе одновременно нельзя. Чтобы не допустить (или хотя бы отсрочить) рецессию, нужно держать ставку плоской и не лишать экономику уже введенных стимулов. Чтобы победить инфляцию, надо наоборот, резко повышать ставку — ценой экономического роста. Ситуация становится совсем сложной, если добавить к этому госдолг США, который из мема “А вы видели…!?” скоро превратится в серьезный груз для американской экономики из-за роста стоимости его обслуживания. Сейчас понятно только одно: ФРС продолжит действовать по ситуации, а вслед за очередным изменением риторики регулятора будут меняться и настроения инвесторов.

Авто-репост. Читать в блоге >>> Видео. Пресс конференция Джерома Пауэлла. ФРС Live. FOMC Press Conference May 4, 2022.

Видео. Пресс конференция Джерома Пауэлла. ФРС Live. FOMC Press Conference May 4, 2022.

Пресс конференция Джерома Пауэлла 21.30 мск. Live.

Решение по ставке — ru.investing.com/economic-calendar/interest-rate-decision-168

Авто-репост. Читать в блоге >>> ставка ФРС

ставка ФРСru.investing.com/economic-calendar/interest-rate-decision-168

04.05.2022

Факт.

1,00%

Прогноз

1,00%

Пред.

0,50%

Видео. Пресс конференция Джерома Пауэлла. ФРС Live. FOMC Press Conference May 4, 2022.

Про Сбер.

Про Газпром и дивиденды Газпрома

Авто-репост. Читать в блоге >>> ФРС повышает процентную ставку на 50 базисных пунктов

ФРС повышает процентную ставку на 50 базисных пунктов

Комментарий: ФРС повышает процентную ставку на 50 базисных пунктов, подтверждая, что они видят в инфляции проблему.

Диапазон теперь составляет для фондов 0.75% — 1.0% но это ставка не разрушительна для рынков, она не создает нагрузку на долг.

Ждём комментарий Паши из ФРС

Ожидаю бычий сценарий до конца мая на Sp500

ДАННЫЕ ОБНОВЛЯЮТСЯ....

БАЛАНС ФРС

1 июня основные платежи по ценным бумагам, хранящимся на счетах ФРС, будут реинвестироваться в той мере, в какой они превышают месячные лимиты.

Авто-репост. Читать в блоге >>> Пресс-конференция Джерома Пауэлла: Главное

Пресс-конференция Джерома Пауэлла: Главное

👉 Я хотел бы воспользоваться этой возможностью, чтобы обратиться непосредственно к американскому народу. Инфляция слишком высока и мы быстро предпринимаем шаги, чтобы снизить ее👉 Мы видим трудности и работаем над тем, чтобы как можно быстрее снизить инфляцию. Очень важно поддерживать инфляцию на низком уровне, чтобы иметь динамичный рынок труда

👉 У FOMC есть все необходимые инструменты для снижения инфляции

👉 Улучшение условий на рынке труда было широко распространенным явлением. Однако предложение рабочей силы остается низким. Заработная плата растет самыми быстрыми темпами за многие годы

Новость дополняется..

Авто-репост. Читать в блоге >>> ФРС США повысила ключевую ставку на 0,5%, до 0,75–1%

ФРС США повысила ключевую ставку на 0,5%, до 0,75–1%Решение по процентной ставке ФРС: 1,0% (Пред. 0,5%, прогноз 1%)

В период увеличения процентных ставок, как правило, замедляется экономика и ослабевает инфляция. Увеличивается значимость «защитных» акций — производителей товаров первой необходимости, здравоохранения и коммунальных услуг.

www.federalreserve.gov/

Авто-репост. Читать в блоге >>> Экономика США очень сильна, ФРС придется повысить ставки — CEO JP Morgan

Экономика США очень сильна, ФРС придется повысить ставки — CEO JP Morgan

• Если ситуация в Украине ухудшится, Европа, скорее всего, столкнется с рецессией.

• Текущая экономическая ситуация ненормальна, поскольку мы сворачиваем QE.

• Очень реальный шанс, что нефть подорожает, готовьтесь к этому сегодня.

Авто-репост. Читать в блоге >>>

Заседули ФРС

С нетерпением жду грядущего заседания ФРС (последний раз с таким предвкушением ждал новогоднее послание Президента).

Тут, что называется, либо:

а) sell in may and go away

б) sell in may? no f**n way!

Индекс доллара штурмует вершины, а нефть при этом продолжает ползти упрямо к 110 по Бренту. Остаётся лишь догадываться, как всё обернётся, если индекс уйдет в коррекцию. Особенно интересно, как это отразится на инфляции.

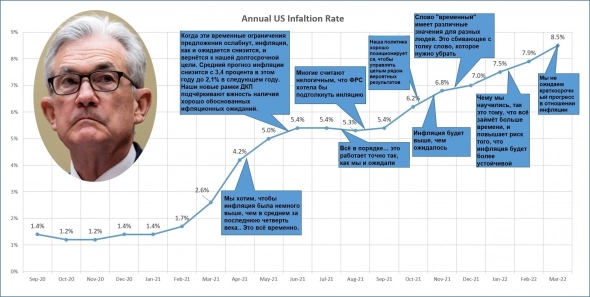

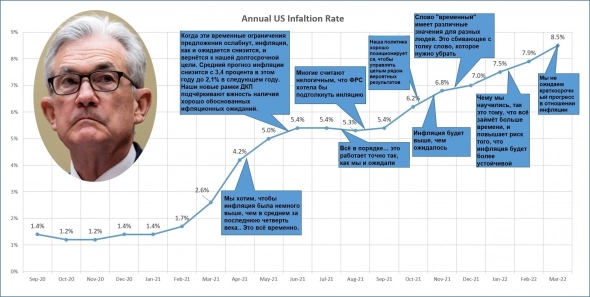

Кстати, о самой инфляции:

Авто-репост. Читать в блоге >>>

Жёсткий Ястреб, sell in may and go away BIDON! Заседули ФРС

Заседули ФРС

С нетерпением жду грядущего заседания ФРС (последний раз с таким предвкушением ждал новогоднее послание Президента).

Тут, что называется, либо:

а) sell in may and go away

б) sell in may? no f**n way!

Индекс доллара штурмует вершины, а нефть при этом продолжает ползти упрямо к 110 по Бренту. Остаётся лишь догадываться, как всё обернётся, если индекс уйдет в коррекцию. Особенно интересно, как это отразится на инфляции.

Кстати, о самой инфляции:

Авто-репост. Читать в блоге >>> ФРС ведет войну с США?

ФРС ведет войну с США?

Я вот что подумал.

Триллионы бабла, напечатанные картелем частных банков ФРС разогнали цену на энергоносители, древесину, металлы, пшеницу. Да вообще на все, что экспортирует Россия. Россия начала непойми что на Украине. Дальше все сами видите, политики снабжают оружием Украину, ФРС снабжает баблом Россию. Ну санции еще подливают денег России, вместо ожидаемого результата. Бабло всегда побеждает зло, да и бабла в США намного больше, чем оружия (его нельзя напечатать). Сокращение печати бабла вроде анонсировали, но как то не очень заметно это.

Получается это США как всегда поддерживеет обе воюющие стороны (тут понятно для чего) или все таки ФРС воюет против политиков США?

Авто-репост. Читать в блоге >>> О низкой ставке ФРС в условиях рекордной инфляции

О низкой ставке ФРС в условиях рекордной инфляции

Инфляция в США на сорокалетнем максимуме, а ставку, с помощью которой с нею обычно борются, повышают крайне осторожно.

Не исключено, однако, что этого и, что важнее, озвученных планов окажется достаточно. На графике я собрал данные по трем ставкам, из которых одну устанавливает ФРС, а две другие – те, по которым бизнес и потребители реально занимают для долгосрочных целей.

Как видно на картинке, движению вверх/вниз ставки ФРС предшествует движение других ставок в том же направлении. Объясняется тем, что денежные власти обычно заранее предупреждают о своих планах и финансовые институты включают их в свою политику ценообразования.

Напр., сейчас ФРС только начинает повышать ставку, а коммерческие ставки уже на уровне локальных допандемийных максимумов и выше.

Таким образом, антиинфляционные меры начинают работать еще до того, как они реально вводятся. Ставка сейчас на уровне 0.33%, а коммерческий сектор отталкивается от предстоящих реалий конца этого года, когда ставка ФРС существенно вырастет.

Авто-репост. Читать в блоге >>> 6 сигналов медвежьего рынка, или как ужесточение политики ФРС повлияет на фондовый рынок США

6 сигналов медвежьего рынка, или как ужесточение политики ФРС повлияет на фондовый рынок СШАИнфляция в США бьет рекорды за последние 40 лет. Федеральная резервная система вынуждена реагировать ужесточением кредитно-денежной политики. Как это скажется на фондовом рынке США, раздутым в предыдущие два года огромными вливаниями ликвидности? Проанализируем 6 признаков наступающего медвежьего рынка.

6 апреля Федеральный комитет по открытым рынкам США выпустил протокол, в котором изложил вероятный план действий по денежно-кредитной политике.

Он предполагает

- довольно резкое повышение учётной ставки,

- сокращение баланса с июня максимальными темпами по $95 млрд в месяц (на $60 миллиардов в месяц по ценным бумагам Казначейства США и на $35 миллиардов в месяц по ипотечным бумагам).

Политику регулятора сейчас определяет инфляция, которая бьёт рекорды со времен Волкера.

Почему до этого рос SP500?

Рост происходил на фоне беспрецедентной накачки финансовой системы деньгами и околонулевых ставок. Также реальная отрицательная доходность на рынке капитала подталкивала инвесторов к покупке более рисковых активов — акций.

Авто-репост. Читать в блоге >>> Владельцы ФРС выкатили денежную массу за Март 2022

Владельцы ФРС выкатили денежную массу за Март 2022Несколько часов назад, владельцы частного банковского картеля с красивым названием «Федеральная резервная система США» доложили о том, что в Марте они создали $293.6 млрд.

Пятилетний график роста количества долларов выглядит так:

В табличной форме данные выглядят так:

Итого, за Март 2022 года рептилии увеличили количество долларов на 1.4%. Покупайте доллары! Они никогда не кончаются)))

А тем временем… если Патрушев как следует позаботится о товарно-сырьевом обеспечении рубля и о некоторых врагах народа, то уже скоро за 1 бумажный доллар будут давать 1 обеспеченный рубль и Россия перестанет быть долларовой папуасией.

--------------------

Оригинал статьи — в дзене с зеркалом в телеге (подпишись на случай введения санкций)

Авто-репост. Читать в блоге >>> ФРС США. "Титаник". Случайности не случайны.

ФРС США. "Титаник". Случайности не случайны.

Среди почитателей «Теории Заговор» есть гипотеза, что гибель «Титаника» не случайна.

Если до сих пор, продолжают ходить слухи ФРС США — «Титаник», то возможно, что-то в этом есть.

Не буду пересказывать сюжет событий. Я просто обратил внимание на случайности, с которым поделюсь...

Случайности не случайны:

ФАКТЫ:

1. Сталь корпуса-Безусловно, качество стали могло стать одной из причин трагедии. titanic15-04.livejournal.com/51295.html

У учёного не осталось сомнений: «Совершенно точно, это была плохая сталь. Но, возможно, лучшая из доступных в то время»

2. «Титаник» погубили бракованные заклепки. lenta.ru/news/2008/04/18/rivets/

3. Трудно поверить, но на таком огромном корабле не нашлось места… биноклю. Капитан «Титаника» Эдвар Смит уволил своего второго помощника, а тот не придумал лучшего способа, как отомстить — забрал ключи от сейфа, где лежали бинокли.

4. «Титаник» оборудовали только 20 спасательными шлюпками, вместительностью 1178 человек. Напомню вам, на корабле плыли 1316 пассажиров и 892 члена экипажа, как видим, спастись суждено было не всем.

Авто-репост. Читать в блоге >>>

Почему ФРС совершила историческую ошибку в отношении инфляции?

Центральные банки должны внушать доверие к экономике, удерживая инфляцию на низком и стабильном уровне. Федеральная резервная система США потеряла контроль над ситуацией, от которой волосы встают дыбом. В марте потребительские цены были на 8,5% выше, чем годом ранее, что стало самым быстрым ежегодным ростом с 1981 года.

В Вашингтоне наблюдение за инфляцией обычно является прерогативой ботанов в ветхих офисах, а сейчас почти пятая часть американцев считает инфляцию самой серьезной проблемой страны. Президент Джо Байден высвободил нефть из стратегических запасов, чтобы попытаться обуздать цены на бензин, а демократы ищут виноватых, от жадных боссов до Владимира Путина.

Однако именно ФРС располагала инструментами для остановки инфляции и не смогла их вовремя использовать. Результатом стал сильнейший перегрев в крупной и богатой экономике за 30-летнюю эру центральных банков, таргетирующих инфляцию.

Авто-репост. Читать в блоге >>>

AndrewUstinov, Да, собственно, то же было в 1973 году. Тогда ФРС потеряла контроль над инфляцией. Но она случилась из-за роста ценника нефти в разы. Да и отвязка бакса от золота способствовала росту инфляции. В конечном итоге пришёл Волкер и всё разрулил.

Как Умирают нации?

Учитывая, что долг растет быстрее, чем доходы или налоговые поступления в США, действительно ли мы думаем, что дядя Сэм и дядя ФРС позволят стоимости этого долга (т. Е. процентным ставкам) Расти еще больше?

Учитывая тупую математику, а не причудливые слова или политическое позерство, ФРС нужно будет контролировать доходность и, следовательно, подавлять процентные ставки.

И единственный способ сделать это-сохранить цены на облигации и доходность.

И единственный способ сохранить цены на облигации-это если есть покупатели.

И если нет покупателей (иностранцев или банков, см. Выше), то покупателем последней инстанции будет ФРС.

И единственные доллары, которые есть у ФРС, — это те, которые создаются из воздуха.

И это, ребята, как нации умирают изнутри, а валюты гниют сверху вниз.

Как я вижу, впереди больше инъекций ликвидности и, следовательно, YCC, и они вступят в игру в тот момент, когда фондовые рынки начнут вращаться и умрут, как рыба на сковороде.

Авто-репост. Читать в блоге >>>

Собиратель, Ну про «смерть нации», наверное, вероятность 50 на 50. Многое зависит от доминирования доллара в мировых резервах и расчётах — если доминирование сохранится, то будут наращивать долг. 80 лет назад была похожая ситуация у амеров — ФРС выкупал долги, ставки были низкие, а инфляция — высокой (15% в 1946 году). Соотношение долга к ВВП тогда было огромным. Но как-то выкарабкались.

США не могут позволить рынкам умереть

Если бы этот следующий взрыв не был опасен, потребительские расходы, а также налоговые поступления, были бы танком, и нация (и рынки) погрузились бы в рецессию, которая сделала бы 1930-е годы приятными.

Короче говоря, ФРС знает, что наш фондовый рынок (каким бы гротескно фальшивым, раздутым, фальсифицированным и гнилым он ни был), тем не менее, является единственной “позитивной” вещью в США.

В результате я чувствую, что гораздо более вероятно, что ФРС на мгновение будет наблюдать, как рынки переворачиваются (дефляционные, да), но затем немедленно выйдет из QT и прыгнет в QE overdrive, печатая триллионы больше, чтобы спасти мистера рынка в виде YCC и безудержной инфляции.

Такие меры, конечно, сокрушат Мэйн—стрит, но еще раз спасут Уолл-стрит, которая является истинной любовью и любовницей ФРС, то есть ее реальным мандатом.

Как я также предупреждал, ФРС притворяется, что борется с инфляцией, но на самом деле хочет, чтобы инфляция раздула ее долг.

Короче говоря, следующий QT-to-market implosion-to-market-bail-out снова будет напоминать стержень 2018-2019 (обсуждался выше), но на гораздо более высоком уровне безумия—то есть на уровне “экстренного” печатания денег.

Авто-репост. Читать в блоге >>>

Собиратель, Если амеры достигнут «безудержной инфляции», то как-то нелогично, что будут они печатать триллионы по Куе. Почему ФРС совершила историческую ошибку в отношении инфляции?

Почему ФРС совершила историческую ошибку в отношении инфляции?Центральные банки должны внушать доверие к экономике, удерживая инфляцию на низком и стабильном уровне. Федеральная резервная система США потеряла контроль над ситуацией, от которой волосы встают дыбом. В марте потребительские цены были на 8,5% выше, чем годом ранее, что стало самым быстрым ежегодным ростом с 1981 года.

В Вашингтоне наблюдение за инфляцией обычно является прерогативой ботанов в ветхих офисах, а сейчас почти пятая часть американцев считает инфляцию самой серьезной проблемой страны. Президент Джо Байден высвободил нефть из стратегических запасов, чтобы попытаться обуздать цены на бензин, а демократы ищут виноватых, от жадных боссов до Владимира Путина.

Однако именно ФРС располагала инструментами для остановки инфляции и не смогла их вовремя использовать. Результатом стал сильнейший перегрев в крупной и богатой экономике за 30-летнюю эру центральных банков, таргетирующих инфляцию.

Авто-репост. Читать в блоге >>> Как Умирают нации?

Как Умирают нации?Учитывая, что долг растет быстрее, чем доходы или налоговые поступления в США, действительно ли мы думаем, что дядя Сэм и дядя ФРС позволят стоимости этого долга (т. Е. процентным ставкам) Расти еще больше?

Учитывая тупую математику, а не причудливые слова или политическое позерство, ФРС нужно будет контролировать доходность и, следовательно, подавлять процентные ставки.

И единственный способ сделать это-сохранить цены на облигации и доходность.

И единственный способ сохранить цены на облигации-это если есть покупатели.

И если нет покупателей (иностранцев или банков, см. Выше), то покупателем последней инстанции будет ФРС.

И единственные доллары, которые есть у ФРС, — это те, которые создаются из воздуха.

И это, ребята, как нации умирают изнутри, а валюты гниют сверху вниз.

Как я вижу, впереди больше инъекций ликвидности и, следовательно, YCC, и они вступят в игру в тот момент, когда фондовые рынки начнут вращаться и умрут, как рыба на сковороде.

Авто-репост. Читать в блоге >>> США не могут позволить рынкам умереть

США не могут позволить рынкам умеретьЕсли бы этот следующий взрыв не был опасен, потребительские расходы, а также налоговые поступления, были бы танком, и нация (и рынки) погрузились бы в рецессию, которая сделала бы 1930-е годы приятными.

Короче говоря, ФРС знает, что наш фондовый рынок (каким бы гротескно фальшивым, раздутым, фальсифицированным и гнилым он ни был), тем не менее, является единственной “позитивной” вещью в США.

В результате я чувствую, что гораздо более вероятно, что ФРС на мгновение будет наблюдать, как рынки переворачиваются (дефляционные, да), но затем немедленно выйдет из QT и прыгнет в QE overdrive, печатая триллионы больше, чтобы спасти мистера рынка в виде YCC и безудержной инфляции.

Такие меры, конечно, сокрушат Мэйн—стрит, но еще раз спасут Уолл-стрит, которая является истинной любовью и любовницей ФРС, то есть ее реальным мандатом.

Как я также предупреждал, ФРС притворяется, что борется с инфляцией, но на самом деле хочет, чтобы инфляция раздула ее долг.

Короче говоря, следующий QT-to-market implosion-to-market-bail-out снова будет напоминать стержень 2018-2019 (обсуждался выше), но на гораздо более высоком уровне безумия—то есть на уровне “экстренного” печатания денег.

Авто-репост. Читать в блоге >>> Глава ФРС Пауэлл: Многие чиновники ФРС считают, что одно или несколько повышений на 50 базисных пунктов будут разумными

Глава ФРС Пауэлл: Многие чиновники ФРС считают, что одно или несколько повышений на 50 базисных пунктов будут разумнымиНа майском заседании будет обсуждаться повышение на 50 базисных пунктов. На мой взгляд, уместно немного ускорить изменение процентных ставок. Мы собираемся повышать ставки, быстро переходя к нейтральной ставке, а затем, если это уместно, ещё более жесткой политике

Авто-репост. Читать в блоге >>> Пауэлл из ФРС. Ожидается повышение на 0,5%. Ястребиный разворот. То-то американский рынок снижается. Ждут рецессию.

Пауэлл из ФРС. Ожидается повышение на 0,5%. Ястребиный разворот. То-то американский рынок снижается. Ждут рецессию.

Коротко. Перевод мой.

Повышение процентной ставки на полпроцента «будет на столе переговоров», когда Федеральная резервная система соберется 3-4 мая, чтобы утвердить следующее из серии повышений ставок, которые, как ожидается, будут в этом году. Председатель ФРС Джером Пауэлл заявил в четверг в комментариях, которые указали на агрессивный набор действий ФРС в будущем.

Учитывая, что инфляция примерно в три раза превышает целевой показатель ФРС в 2%, «уместно двигаться немного быстрее», — сказал Пауэлл, обсуждая мировую экономику на заседаниях Международного валютного фонда. «Пятьдесят базисных пунктов будут на столе на майской встрече».

В своем последнем публичном выступлении перед следующим заседанием ФРС Пауэлл также сказал, что, по его мнению, инвесторы, в настоящее время ожидающие серии повышений на полпункта, «в целом адекватно реагируют» на возникающую борьбу ФРС против роста цен.

Трейдеры контрактов, привязанных к однодневной ставке по федеральным фондам, в настоящее время ожидают, что ФРС повысит ее до диапазона от 2,75% до 3% к тому времени, темпы, которые будут включать повышение по 0,5% на трех предстоящих заседаниях.

Авто-репост. Читать в блоге >>> К чему приведут активная стимулирующая бюджетная и монетарная политика в РФ?

К чему приведут активная стимулирующая бюджетная и монетарная политика в РФ?

В понедельник Эльвира Набиуллина выступила в Госдуме. В целом у меня сложилось такое впечатление:

✅ЦБ готов забить на инфляцию ради спасения экономики

✅Ставки могут быть ниже инфляции

✅Нас ждет активное бюджетное стимулирование

В целом, наверное это хорошо. Рублей будет много, ставки будут низкими. Очевидные проигравшие — банки, если только они не будут завышать ставки сами из-за возросших рисков заёмщиков. Правда государство собирается ж активно стимулировать льготные кредиты. Так для системно значимых сделали кредиты под 10% и подняли планку с 10 млрд руб до 30 млрд руб.

Авто-репост. Читать в блоге >>> Бежевая книга ФРС: Многие штаты сообщили об умеренном росте занятости, несмотря на проблемы с наймом и удержанием на рынке труда

Бежевая книга ФРС: Многие штаты сообщили об умеренном росте занятости, несмотря на проблемы с наймом и удержанием на рынке трудаПотребительские расходы ускорились среди розничных и нефинансовых сервисных фирм, поскольку случаи COVID-19 пошли на убыль по всей стране

Спрос на рабочую силу продолжал способствовать сильному росту заработной платы, особенно для самозанятых граждан. Опрощенные компании считают, что инфляционное давление заставляет повышать зарплаты.

Авто-репост. Читать в блоге >>>