Portfolio USA

Предсказание :) падение SPY на 4400.

- 11 января 2022, 07:49

- |

В 2021 году два крупных инвест. дома опубликовали свои предсказания насчет индекса SP500 на 2022 год.

Morgan Stanley ожидает падения на отметку 4400, а Goldman Sachs ждет отметки 5100.

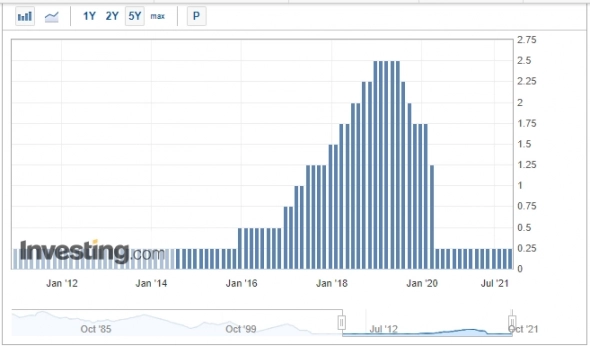

И видимо все начинает сбываться, ФРС напугала народ повышением ставки и уменьшением ликвидности, после этого рынок начал свое снижение.

Однако было ли заявление о повышении процентной ставки неожиданностью?

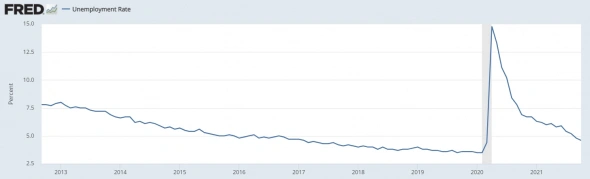

На мой взгляд, нет, так как ФРС весь 2021 говорила о том, что для нее самое главное, чтобы безработица и уровень промышленного производства вернулись к уровням до пандемии, после чего они начнут повышать ставку.

Экономика восстанавливается, люди выходят на работу, и уровень просрочек по кредитам продолжает снижаться.

В идеале для меня, чтобы индекс упал на 4400, а потом начал стремиться к отметке 5100 :)

Хочу обратить ваше внимание, что предсказания Goldman Sachs и Morgan Stanley уже более 3 лет сбываются :)

SPY

( Читать дальше )

- комментировать

- 387 | ★1

- Комментарии ( 6 )

Ситуация на сегодня.

- 21 декабря 2021, 11:33

- |

Промышленное производство обновляет новые максимумы 102,2852 и уже находится выше уровня до пандемии 101,3247.

( Читать дальше )

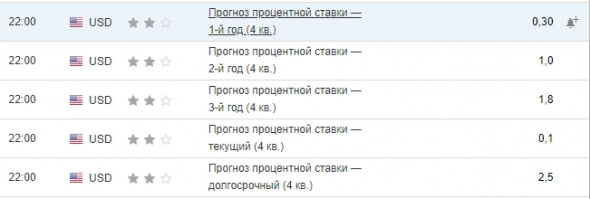

Повышение процентной ставки в США

- 15 декабря 2021, 10:40

- |

Результаты повышения % ставки на рынок (в похожих ситуациях, а именно после её снижения):

пример 16.12.2015

( Читать дальше )

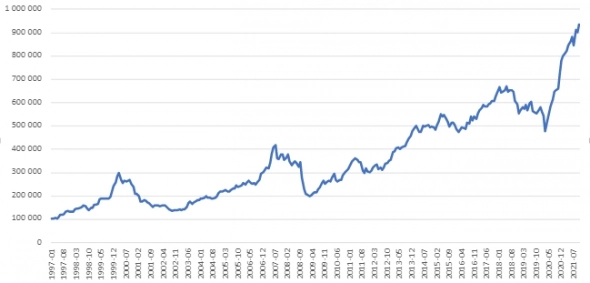

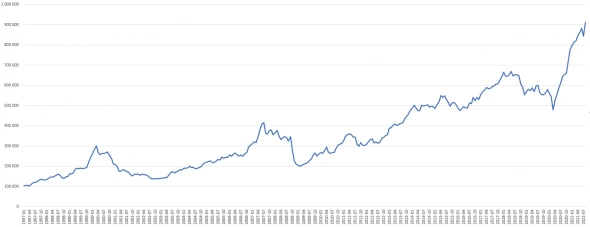

Объем маржинальных сделок

- 10 декабря 2021, 16:49

- |

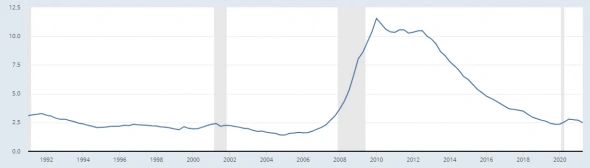

Инвесторы уверенно используют заемные средства, они, конечно, большие молодцы, если зарабатывают дополнительную прибыль

за счет займов, но выйдут ли они из маржинальных позиций вовремя?

Как считаете, повторится 2008 год?)

В моем телеграмм канале https://t.me/PortfolioUSA я чаще публикую свои наблюдения относительно рынка и там же вы сможете посмотреть результаты моего инвестирования.

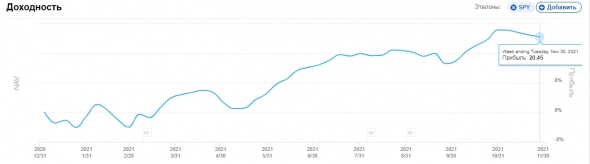

Результаты за 2021 год.

- 02 декабря 2021, 09:58

- |

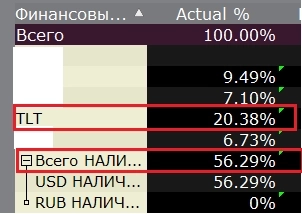

В деньгах у меня 56.29%, в акциях 23.32$ и в ETF TLT 20.38%.

( Читать дальше )

ФРС начала изымать ликвидности

- 17 ноября 2021, 10:00

- |

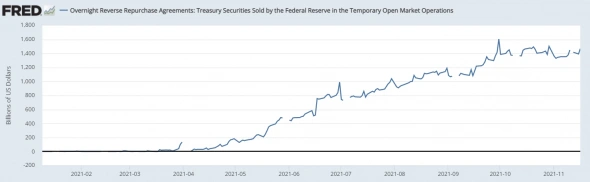

3 ноября ФРС решила начать снижение ежемесячных темпов покупки чистых активов на 10 миллиардов долларов для казначейских ценных бумаг и 5 миллиардов долларов для ценных бумаг, обеспеченных ипотекой агентств, начиная с конца месяца.

Это привело к тому, что обратное РЕПО сократилось.

Фактически ФРС начала острожное изъятие ликвидности с фондового рынка, и я считаю, чем ближе они к поставленной цели, а именно к снижению безработицы и восстановлению промышленного производства, тем активнее они будут изымать искусственную ликвидность с рынка и только потом последует повышение процентной ставки.

( Читать дальше )

Объем маржинальных сделок

- 27 сентября 2021, 07:32

- |

Данные за август обновили.

Объем маржинальных сделок на фондовом рынке США продолжает расти.

Спасибо ФРС за эту ликвидность. :)

Укрепление USD до конца года

- 24 сентября 2021, 08:08

- |

Перспективы USD до конца 2021 года.

ФРС сообщила, что продолжит печатать деньги, а правительство США, в свою очередь, просит убрать планку гос. долга (и хотя сейчас этот вопрос бурно обсуждается, и окончательное решение принять не могут, я уверен в том, что гос. долг увеличат, иначе правительству США придется объявить локдаун).

Теоретически эти два фактора должны негативно повлиять на курс USD, однако дело в том, что доходность акций на фондовом рынке США сейчас самая высокая в мире, а это значит, что зарубежные инвесторы начнут нести деньги на фондовый рынок США, что в последствии приведет к укреплению USD по отношению к другим валютам.

то ли НАЧАЛОСЬ, то ли уже ЗАКОНЧИЛОСЬ? )))

- 21 сентября 2021, 19:30

- |

Второй день, читая смарт-лаб, моё терпение лопнуло. Все посты вчера о том, что начинается новый кризис, зато все посты сегодня о том, что кризис закончился и теперь шанс купить на дне. И никто ведь якобы не видит рост, все боятся и ждут кризис, а поэтому его не будет, лонгуем с плечами))

Вы как слепые котята на краю пропасти. Есть такая книга «Черный лебедь» (простите уж, понимаю, что Талеб давно стал мейнстримом, но тут к месту реально). Там отлично описано то, как противостоять случайным неблагоприятным событиям. Так вот, увы, мировая финансовая система сейчас находится в состоянии ХРУПКОСТИ по отношению к Лебедям.

Какие аргументы у тех, кто за долгосрочные лонги? Ну как, ведь все ждут новости про сокращение КУЕ или там, например, про повышение ставки. Их контролирует ФРС. И оно может не повышать ставки и не сворачивать КУЕ. Но сказать, что оно не может?

Во-первых, контролировать инфляцию. Первый черный лебедь погодный — раз и зима мега холодная — газ и нефть мега-дорогие, два -цены на металлы и.т.п. Т.е. инфляцию ФРС не в состянии контролировать, только принимать меры с запозданием. Проморгают инфляцию и столкнутся не с коррекцией рынка, а с финансовым кризисом, что намного хуже...

( Читать дальше )

ФРС и обвал рынка... часть вторая :)

- 15 сентября 2021, 08:37

- |

Всем привет.

В продолжении вчерашней статьи https://smart-lab.ru/blog/723548.php привожу вновь вышедшую статистику в США.

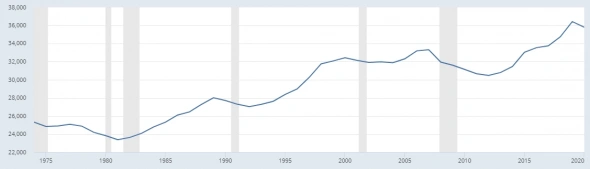

Вчера ФРС опубликовала справедливый доход населения США на март 2020 года.

Данный показатель упал с отметки 36 426 до 35 805 и, как показывает история, после этого обычно начинался кризис, но, на мой взгляд о кризисе говорить пока рано, так как доходы населения упали из-за того, что с начала пандемии множество людей работает удалённо либо неполный рабочий день, что и привело к сокращению доходов.

Я считаю, сейчас важно следить за данными уровня просрочки по кредитным обязательствам населения, в частности по ипотечным кредитам, а он в свою очередь продолжает снижаться, что говорит о платёжеспособности должников.

( Читать дальше )

теги блога Portfolio USA

- 2020

- Accenture

- Accenture plc

- buy

- cme

- CNY

- CPI USA

- ES

- ES E-mini

- ES futures

- ETF

- FRB

- ISM

- MasterCard

- NASDAQ

- NQ

- NQ100

- PMI

- ppi

- S&P500

- S&P500 фьючерс

- SAFM

- SBRF

- sp500 анализ

- sp500 график

- spx

- SPX 500

- spy

- SR

- stock

- stocks

- TLT

- USA

- usa stocks

- usd

- Visa

- акции

- акции США

- алкоголь

- банки

- брокеры

- германия

- грузоперевозки сша

- Долг США

- инверсия доходностей

- инверсия кривой доходности

- инвестиции в недвижимость

- индекс SP500

- индекс доллара

- инфляция

- инфляция в США

- инфоцыгане

- ИПЦ

- Китай

- кризис

- кризис 2008

- маржиналка

- Маржинальность

- маржинальные данные

- маржинальные сделки

- недвижимость в США

- облигации

- облигации США

- открытие брокер

- оффтоп

- пифы

- покупать

- покупка

- прогноз

- прогноз по доллару

- промышленное производство

- просрочка

- процентная ставка

- процентная ставка ФРС

- процентной ставке США

- процентные ставки США

- рецессия

- Рынок акций США

- рынок США

- сбербанк

- сша

- США БЕЗРАБОТИЦА

- торговые сигналы

- торговый сигнал

- трейдинг

- управление активами

- Управление инвестиционным портфелем

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- фондовый рынок США. Акции США

- форекс

- ФРС

- Фундаментальные факторы

- ФЬЮЧЕРСЫ

- фьючерсы S&P500

- ЦБ России

- ЦБ РФ

- юань

- юань-доллар