TCS Group: Экосистема банка ускоряет его ростАналитики Атона считают, что недооценили потенциальные темпы роста активов и доходов банка:

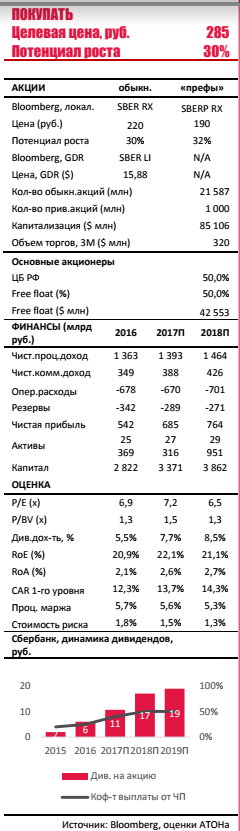

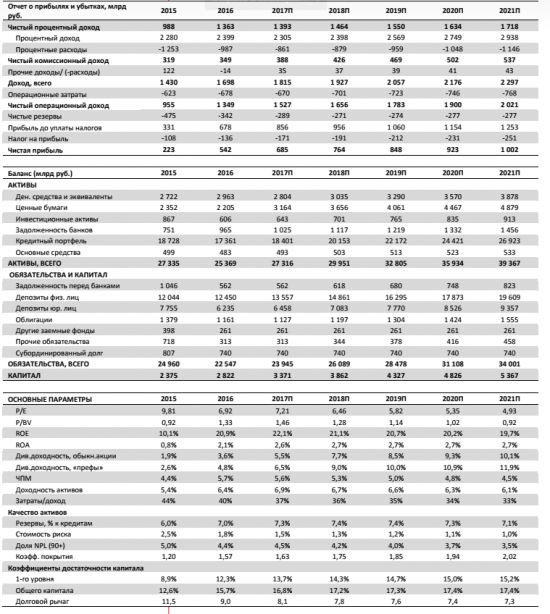

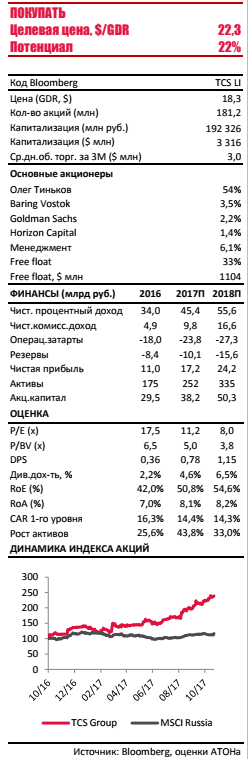

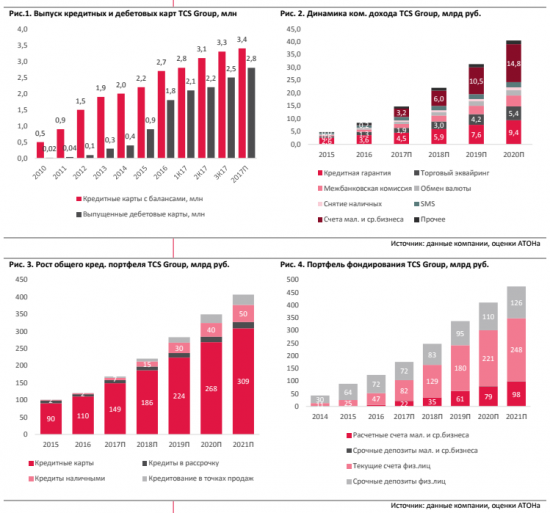

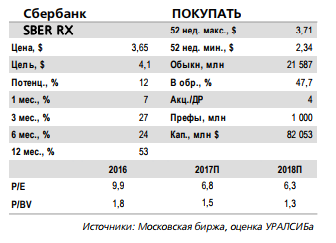

Проведенный недавно TCS Group День аналитика подтвердил успех банка в развитии финансовой экосистемы и популярность его услуг, которые отражаются стремительным ростом новых счетов по обеим сторонам банковского баланса. Презентация менеджмента была сфокусирована не столько на финансовых параметрах (ранее объявленные целевые показатели остались без изменений), сколько на демонстрации финансовых услуг и их ценности для клиентов. В итоге мы пришли к выводу, что недооценили потенциальные темпы роста активов и доходов банка. Мы считаем, что его кредитный портфель будет расти быстрее (CAGR 27% в течение 5 лет), чем мы ожидали ранее (CAGR 24%) за счет кредитов наличными и кредитования в точках продаж. Что касается фондирования, текущие депозитные счета также скорее всего продемонстрируют исключительный рост (CAGR 30% в 2017-21П), что превосходит наши предыдущие прогнозы (22%), в то время как стремительное развитие сервисов банка для среднего и малого бизнеса предполагает сильный рост комиссионного дохода. Почти все направления бизнеса банка уже генерируют операционную прибыль. Мы повысили наши оценки и снизили прогноз по курсу доллара до 60 руб. за доллар (с 63 руб.). В результате мы повышаем нашу целевую цену до $22,3 за GDR с $17,0; подтверждаем рекомендацию ПОКУПАТЬ.

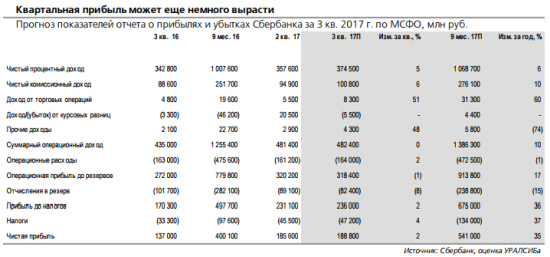

Кредитный портфель: кредиты наличными и кредитование в точках продаж подстегивают рост.

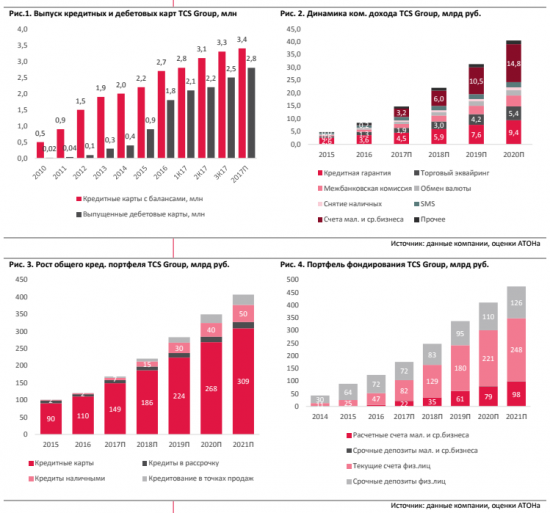

Мы прогнозируем рост общего кредитного портфеля TCS на 40% г/г до 168 млрд руб. в 2017 и среднегодовые темпы роста 27% в 2017-21П до 407 млрд руб. в 2021 (против предыдущего прогноза 357 млрд руб.). Кредитные карты, на которые в настоящий момент приходится 96% общего кредитного портфеля банка, останутся ключевым сегментом. Однако в этом году банк активнее стал продвигать кредиты наличными и кредитование в точках продаж. Их доля выросла до 4% (10 млрд руб.) в портфеле TCS против 1% (3,4 млрд руб.) в 2016; мы ожидаем, что она достигнет, как минимум, 10% (46 млрд руб.) к 2020. Банк обнаружил хороший спрос на кредиты наличными со стороны своих существующих клиентов и предлагает кредиты до 1 млн руб. по ставке 15-19,9%. Кредитование в точках продаж предполагает быструю экспансию банка в сегмент потребительского кредитования через федеральные розничные сети, кредитных брокеров, оффлайн и онлайн POS- терминалы. Это очень конкурентный и рисковый сегмент потребительского финансирования (например, «дочка» Сбербанка, Cetelem, недавно ушла из POS-бизнеса); тем не менее TCS надеется преуспеть в этом сегменте, используя собственные IT-решения. В настоящий момент банк предлагает кредитование в точках продаж в 1 500 магазинов, которые он планирует увеличить до 7 000 магазинов в течение года.

Tinkoff Black – ожидается исключительный рост. TCS прогнозирует свыше 8 млн дебетовых счетов с совокупным балансом около 300 млрд руб. к 2020, что предполагает CAGR 40%. Это также намного выше наших первоначальных предположений (4 млн к 2019). Банк планирует представить новые сервисы, в том числе, мультивалютные дебетовые карты, семейный банкинг и премиум-карты Black Edition, которые включают в себя персонального менеджера, расширенную страховку и другие услуги. Дебетовые карты Tinkoff Black пользуются большим спросом, что приводит к низким расходам на привлечение новых клиентов в этот сегмент благодаря «сарафанному радио». Впрочем, агрессивный маркетинг банка тоже играет важную роль, и является одним из ключевых элементов стратегического развития компании. Дебетовые карты вышли на уровень безубыточности и генерируют прибыль (100 млн руб. в 3К17).

Малый и средний бизнес – построение экосистемы. TCS рассчитывает, что количество счетов достигнет 250 тыс к концу 2017 (против 50 тыс годом ранее) и 350 тыс в 2018 (против предыдущей оценки в 300 тыс). Банк открывает свыше 20 тыс счетов в месяц, занимая по этому показателю второе место после Сбербанка. Целевая группа – индивидуальные предприниматели и микро-бизнес, хотя более крупные компании также пользуются услугами банка. Клиенты получают до 8% дохода по своим денежным счетам, отдельного менеджера, быстрые внутридневные расчеты и расширенные часы работы для проведения транзакций, бесплатную онлайн бухгалтерию, решения для валютного контроля и он-лайн уплаты налогов, CRM и другие сервисы. Единственная услуга, которую не предоставляет банк – прямое корпоративное кредитование.

Надо отметить, TCS – не единственный в России цифровой онлайн-банк, который предлагает такой комплексный пакет услуг для малого и среднего бизнеса в России. Есть также Точка (дочерняя компания Открытия), которая предлагает похожие услуги, в то время как крупные банки, Сбербанк и Альфа-Банк также инвестируют значительные средства в этот сегмент, но пока отстают по широте услуг. Тем не менее TCS проводит наиболее агрессивную политику на этом рынке (много рекламы и низкие тарифы), что позволяет ему наращивать свою клиентскую базу быстрее конкурентов и увеличивать долю рынка. Его услуги для малого и среднего бизнеса вышли на уровень безубыточности и обеспечили 400 млн руб. операционного дохода за 3К17.

Мы ожидаем, что этот сегмент станет одним из ключевых направлений роста бизнеса и через несколько лет сможет генерировать не менее 15 млрд руб. прибыли, исключительно за ежемесячную комиссию.

Tinkoff.ru также успешен

Tinkoff.ru также успешен. Ипотечный бизнес, который развивается совместно с банками- партнерами, показывает хорошие результаты. Клиенты имеют быструю и удобную площадку Tinkoff.ru, чтобы обратиться за ипотечным кредитом, и она даже предлагает чуть более низкие ставки, чем непосредственно банки-партнеры. В настоящий момент через Tinkoff.ru предлагают ипотечные кредиты 10 банков, включая банки из числа пяти крупнейших в России. В 3К17 Tinkoff.ru выдал 3 млрд руб. кредитов против 0,7 млрд руб. год назад. Проект почти вышел на уровень безубыточности, хотя мы ожидаем, что его вклад в финансовые показатели банка будет незначительным в течение следующих нескольких лет.

Тинькофф Мобайл: в чем идея? Проект будет запущен в конце 2017. Он органически дополняет экосистему TCS, но не требует больших капзатрат, поскольку это MVNO-оператор, который работает в партнерстве с Tele 2. Наличие своего собственного мобильного оператора даст TCS новый канал привлечения клиентов (до 3 млн клиентов за три-четыре года), повысит лояльность и увеличит количество денежных остатков на счетах клиентов. Кроме того, банк может использовать мобильные данные для кредитного анализа. По оценкам TCS, доля российского MVNO-рынка в сегменте мобильной телефонии составляет 10-15% (20-30 млн клиентов или 100-150 млрд руб.) и TCS рассчитывает, что доля банка в MVNO-сегменте составит 10-15% (2-4 млн клиентов и потенциальная выручка 10-20 млрд руб.) к 2020. TCS Group имеет опыт в развитии и продвижении удобных для клиентов услуг, и его курьеры могут обслуживать SIM-карты, также как кредитные и дебетовые карты. Проект может способствовать росту стоимости банка в перспективе, но мы не включаем его в нашу модель оценки на данном этапе.

Тинькофф Страхование – долгосрочная, но важная история. Эта тема не была в центре обсуждения, менеджмент сказал, что полтора года назад имели место управленческие ошибки, и проект был пересмотрен. Сейчас он идет по плану, и менеджмент доволен результатами. Тем не менее до того момента, как страхование начнет играть заметную роль в бизнесе банка, пройдет около трех лет. По нашим оценкам, Тинькофф Страхование принесет около 1,2 млрд руб. чистой выручки в 2017 (2% от общей выручки) и будет расти темпами 10-20% в год. В то же самое время мы видим огромные возможности в этой сфере российского финансового рынка, который перегружен персоналом, но отстает по цифровым технологиям в отличие от банковского сектора.

Оценка: что поменялось?

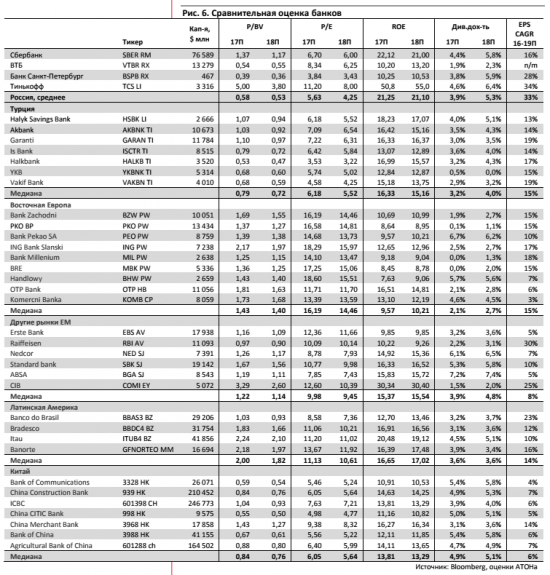

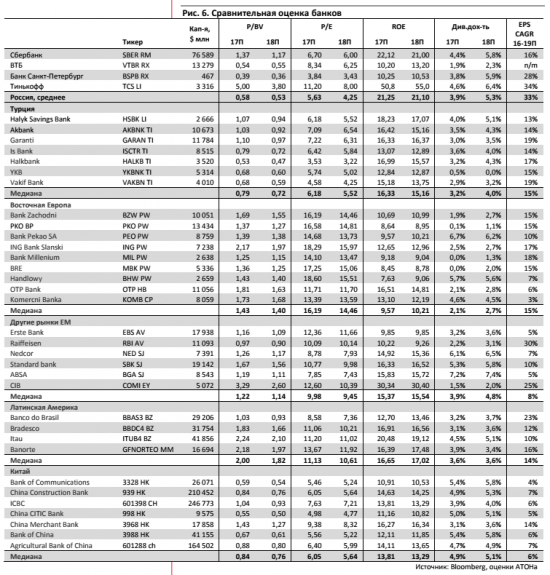

Мы повысили прогноз по чистой прибыли TCS Group на 2018П на 20% до 24 млрд руб. (с 20,7 млрд руб.) из-за роста кредитного портфеля и комиссионного дохода. Текущий консенсус-прогноз Bloomberg по-прежнему предполагает всего 20 млрд руб. По нашим оценкам, TCS Group торгуется с мультипликатором P/BV 2018П 3.8x и P/E 2018П 8.0x. Несмотря на такую высокую оценку по сравнению с другими российскими банками, мы не считаем TCS переоцененным, принимая во внимание его исключительно высокий показатель ROE и рост EPS. Кроме того, его бизнес-модель отличается от традиционных банковских моделей и хорошо себя зарекомендовала. Мы также отмечаем, что мировые аналоги в финансовом секторе с ROE выше 30% и стабильно высокими коэффициентами дивидендных выплат торгуются в диапазоне 10.0-20.0x EPS. Наша оценка основывается на простом среднем оценки по двухэтапной модели роста Гордона с нормализованным ROE 35%, стоимостью акционерного капитала 15% и темпах роста 7%, и оценки по целевому мультипликатору P/E 2018П 10.0x. В этом свете мы повышаем нашу целевую цену до $22,3 за GDR с $17,0/GDR и подтверждаем рекомендацию ПОКУПАТЬ. Основной риск для банка – спад в российской экономике и возможная рецессия, которая может привести к росту отчислений в резервы и давлению на финансовые показатели банка. Тем не менее, на наш взгляд, в данный момент мы находимся на ранней стадии цикла экономического роста, и риск рецессии вряд ли реализуется.

АТОН