Max Smith

Разделить оплату подписки на аналитические исследования ведущих банков Wall Street, а также деловые СМИ ( Bloomberg )

- 04 апреля 2023, 10:28

- |

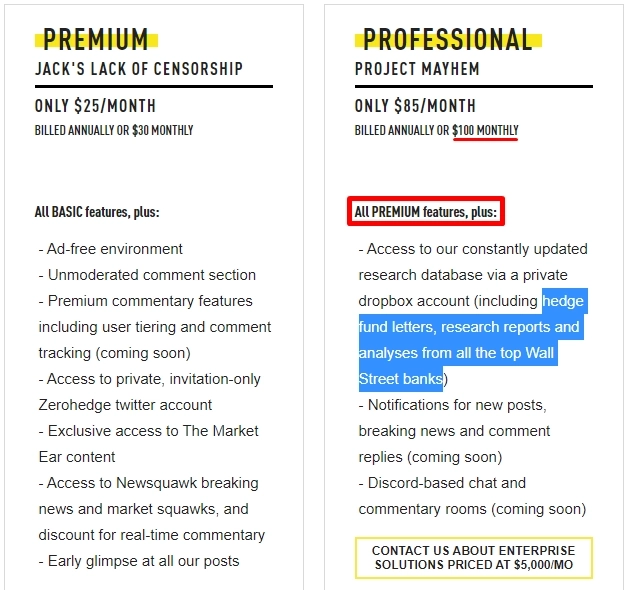

Друзья, напишите, у кого есть желание совместно приобрести подписку за 100$/месяц на «zero-hedge», основной смысл которой является доступ к исследовательским отчетам и аналитическим материалам всех ведущих банков Wall St. и хедж-фондов, вместе с потенциально другими крутыми опциями сервиса (не проверял, ищу человека).

Мой Telegram: smithmax6

Также к подписке прилагается сервис доступа оперативного к новостям от провайдера «Newsquawk» (предоставляет в режиме реального времени основные деловые новости с сотни источников) — быть может тоже полезно окажется. Ну и другие фишки там всякие от них имеются, не проверял детальнее.

Кроме того, у меня также есть подписка на Bloomberg, Dow Jones (The WSJ, Marketwatch, Barron's) и Financial Times. Уже есть коллеги, которые делят подписку со мной, буквально за $6 можно получить доступ ко всем СМИ перечисленным и так скажем «влиться» в команду тех, кто скидывается.

( Читать дальше )

- комментировать

- 214

- Комментарии ( 1 )

Bloomberg: Ушибленные биржевые медведи используют графики, утверждая, что вершина уже наступила

- 19 января 2023, 16:02

- |

Переведено Телеграм-каналом: World Highlights

Пробой графика S&P 500 оказался неудачным. Признаки самоуспокоенности в внимательно наблюдаемом индикаторе опционов. Накапливаются слабые данные по экономике. Все это является для медведей свидетельством того, что ралли в акциях сходит на нет.

Акции снижались в среду второй день подряд — впервые в этом году — поскольку инвесторы снова начали беспокоиться об экономическом росте и о том, насколько сильно Федеральная резервная система может повысить процентные ставки. Все это послужило пищей для «медведей», которые предупреждали, что каким бы хорошим ни было ралли в этом году, которое привело к росту S&P 500 на 4%, оно вряд ли продлится долго.

«Медвежьи рынки похожи на Зеркальный зал, созданный для того, чтобы запутать инвесторов и забрать их деньги», — пишут стратеги Morgan Stanley под руководством Майкла Уилсона. «Мы советуем сосредоточиться на фундаментальных показателях и игнорировать ложные отражения».

( Читать дальше )

Wall Street "уловила" прибыль, но пропустила медвежий рынок

- 29 декабря 2022, 18:18

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Если я скажу Вам, что группа действительно умных людей на Wall Street смогла точно предсказать, сколько денег заработают крупнейшие компании Америки через год, Вы, возможно, подумаете, что они могут сказать нам, куда пойдет фондовый рынок.

Но это не так.

В прошлом году аналитики Wall Street, которые являются главными коммуникаторами для инвесторов в таких компаниях, как Goldman Sachs, JPMorgan Chase & Co. и Citigroup, в целом, не ошиблись в оценке корпоративных доходов для компаний S&P 500. Консенсус-прогноз FactSet предполагает $221 за акцию в этом году, точно в соответствии с прогнозом, причем последний квартал все еще основан на оценках.

По данным Refinitiv IBES, промах менее чем на 1 доллар является самым маленьким в процентном выражении для оценок на конец года с 1995 года, в то время как консенсус-прогноз с тех пор в среднем отклонялся более чем на 9%.

( Читать дальше )

"Top Stars" с Wall Street оказались ослепленными крахом рынка 2022 года

- 29 декабря 2022, 18:17

- |

Источник: World Highlights, t.me/worldhighlights. Для живущих в мировом потоке.

Bloomberg / Financial Times / The WSJ / Handelsblatt / Le Figaro / The Economist etc.

Economics / Politics / Markets.

—————————————

Марко Коланович и Джон Штольцфус, два самых громких биржевых быка на всей Wall Street, в начале 2022 года были уверены в одном: Федеральная резервная система будет медленно, очень медленно, выполнять свой план по повышению процентных ставок. Неважно, что инфляция уже взлетела до самого высокого уровня за последние четыре десятилетия. Повышение ставок, говорили они, будет происходить такими небольшими темпами, что финансовые рынки едва ли почувствуют их.

И поэтому Коланович, соруководитель отдела глобальных исследований JPMorgan Chase, предсказал широкое ралли. Он и его команда установили прогноз по индексу S&P 500 на уровне 5 050 к концу 2022 года. Штольцфус, главный инвестиционный стратег компании Oppenheimer, был еще смелее: 5,330.

Они ошиблись более чем на 1 000 пунктов.

Эти два человека — известные личности в крупных фирмах — являются публичными лицами того, что в действительности можно характеризовать как «ослепление Wall Street». За редким исключением, наиболее успешные и одаренные игроки на рынке акций и облигаций не смогли оценить, как вспышка инфляции перевернет мир инвестиций 2022 года. Они не смогли предугадать реакцию ФРС — повышение ставок происходило не размеренными, а стремительными темпами — и не смогли предвидеть, что это, в свою очередь, вызовет самый сильный одновременный обвал акций и облигаций, по крайней мере, с 1970-х годов.

( Читать дальше )

Европейские цены на электроэнергию достигли рекордного уровня

- 12 августа 2022, 03:06

- |

В четверг цены на электроэнергию в Европе взлетели до рекордно высокого уровня, поскольку продолжительная жара усилила давление на энергетические рынки, и без того испытывающие трудности из-за сокращения Россией поставок газа на континент.

Немецкая базовая электроэнергия с поставкой в следующем году, являющаяся эталоном европейской цены, подорожала более чем на 5% до рекордных 452,50 евро за мегаватт-час — в пять раз выше, чем в это время в прошлом году. Аналогичный французский контракт вырос на 4%, впервые в истории превысив 600 евро за мегаватт-час.

Длительная летняя жара усугубила ситуацию, нарушив работу генерирующих мощностей и одновременно повысив спрос на электроэнергию.

Низкая скорость ветра из-за высоких температур привела к снижению выработки электроэнергии ветром, а низкий уровень воды в реке Рейн нарушил доставку угля на электростанции в Германии.

Во Франции, где реки используются для охлаждения атомных электростанций, низкий уровень воды также повлиял на выработку электроэнергии. Более половины ядерных энергетических мощностей Франции отключены от сети на время технического обслуживания.

теги блога Max Smith

- 2023

- Bloomberg

- Financial Times

- NQASDAQ

- S&P 500

- Stock Market

- wall street

- акции

- Американский фондовый рынок

- аналитики

- биржа

- бычий рынок

- газ

- индекс

- инфляция

- исследования

- Крах

- кризис

- лонг

- новости

- новости рынков

- облигации

- падение рынка

- прогноз

- рынки

- сми

- трейдинг

- финансы

- фондовый рынок

- ФРС

- электроэнергетика