комментарии RUH666 на форуме

-

Хаос в Boeing ударил по Southwest Air, акции упали сильнее всего со времен COVID

Хаос в Boeing ударил по Southwest Air, акции упали сильнее всего со времен COVID

Авиакомпания Southwest Airlines опубликовала новое заявление, в котором предупредила, что ей придется сократить свои мощности и пересмотреть финансовые прогнозы. Авиакомпания объясняет эти корректировки сокращением поставок самолетов Boeing 737 Max в этом году на фоне продолжающихся регуляторных и уголовных расследований в отношении производителя самолетов. Эта новость появилась перед выступлением главного исполнительного директора Боба Джордана на конференции JP Morgan Industrials Conference в 10:00 по восточному времени. «В связи с этим, а также в свете дальнейшего запланированного сокращения мощностей во второй половине 2024 года, о котором речь пойдет ниже, компания приостановила набор персонала для нескольких рабочих групп, включая пилотов и бортпроводников, и теперь намерена завершить год со снижением численности персонала по сравнению с предыдущим годом, когда ожидалось, что численность персонала не изменится по сравнению с предыдущим годом», — говорится в сообщении.

Boeing сообщил авиакомпании, базирующейся в Далласе, что в этом году ожидается поставка только 46 моделей Max по сравнению с 79: «Компания Boeing сообщила, что в 2024 году ожидается поставка 46 самолетов 737-8 (»-8"), что меньше предыдущего прогноза компании в 79 самолетов 737 MAX, который включал 58 самолетов "-8".

Авто-репост. Читать в блоге >>> Добыча нефти ОПЕК выросла в феврале, несмотря на продление сокращения

Добыча нефти ОПЕК выросла в феврале, несмотря на продление сокращения

Несмотря на добровольное сокращение добычи несколькими крупнейшими производителями альянса ОПЕК+, добыча нефти в ОПЕК в феврале выросла более чем на 200 000 баррелей в сутки (б/с) по сравнению с январем, что было обусловлено ростом добычи в Ливии, на которую не распространяется действие соглашения о сокращении поставок ОПЕК+.

Добыча нефти всеми членами ОПЕК выросла на 203 000 баррелей в сутки по сравнению с январем до 26,57 млн баррелей в сутки в феврале, показал во вторник ежемесячный отчет ОПЕК о состоянии рынка нефти (MOMR). Наибольший рост добычи пришелся на Ливию, которая была освобождена от ограничений ОПЕК+ из-за нестабильной ситуации в сфере безопасности, а также на Нигерию, которая в последние годы недовыполняла свои квоты из-за отсутствия инвестиций и частых саботажей и краж на наземных трубопроводах. Ливия восстановила добычу нефти на своем крупнейшем месторождении Шарара, которое было остановлено на три недели в январе из-за протестов. В феврале добыча нефти в Ливии выросла на 144 000 баррелей в сутки, а в Нигерии — на 47 000 баррелей в сутки по сравнению с январем.

Добыча нефти всеми членами ОПЕК выросла на 203 000 баррелей в сутки по сравнению с январем до 26,57 млн баррелей в сутки в феврале, показал во вторник ежемесячный отчет ОПЕК о состоянии рынка нефти (MOMR). Наибольший рост добычи пришелся на Ливию, которая была освобождена от ограничений ОПЕК+ из-за нестабильной ситуации в сфере безопасности, а также на Нигерию, которая в последние годы недовыполняла свои квоты из-за отсутствия инвестиций и частых саботажей и краж на наземных трубопроводах. Ливия восстановила добычу нефти на своем крупнейшем месторождении Шарара, которое было остановлено на три недели в январе из-за протестов. В феврале добыча нефти в Ливии выросла на 144 000 баррелей в сутки, а в Нигерии — на 47 000 баррелей в сутки по сравнению с январем.

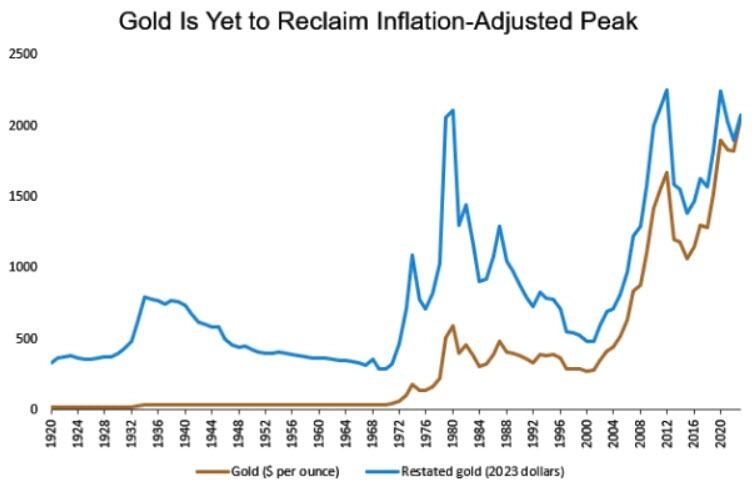

Авто-репост. Читать в блоге >>> Золото, подстегиваемое оценками ФРС, все еще ниже пика с поправкой на инфляцию

Золото, подстегиваемое оценками ФРС, все еще ниже пика с поправкой на инфляцию

Золото все еще находится вблизи номинального рекорда, но возможности для дальнейшего роста отсюда могут быть ограничены. На прошлой неделе стоимость золота приблизилась к отметке 2200 долларов за унцию, установив новый рекорд, хотя в реальном выражении золото все еще не достигло своего предыдущего пика, установленного более десяти лет назад. Даже на текущих уровнях инвестор, купивший золото в конце 2012 года, когда оно стоило около 1 675 долларов за унцию, все равно потеряет более 3% после поправки на разлагающий эффект инфляции на доллар.

Недавнее воодушевление золота в немалой степени обусловлено ценообразованием на процентные ставки в США, где трейдеры оживились и делают ставки на более глубокое снижение ставок после того, как председатель ФРС Джером Пауэлл на прошлой неделе заявил, что ФРС еще не достигла того уровня доверия, который необходим для начала смягчения политики. Сейчас рынки прогнозируют снижение ставок ФРС на 95 базисных пунктов в этом году. Точечный график «голубиного» толка в этом месяце — который я определяю как сохранение трех уже обозначенных сокращений — может подтолкнуть трейдеров к тому, чтобы оценить пять полных сокращений ставок в этом году.

Недавнее воодушевление золота в немалой степени обусловлено ценообразованием на процентные ставки в США, где трейдеры оживились и делают ставки на более глубокое снижение ставок после того, как председатель ФРС Джером Пауэлл на прошлой неделе заявил, что ФРС еще не достигла того уровня доверия, который необходим для начала смягчения политики. Сейчас рынки прогнозируют снижение ставок ФРС на 95 базисных пунктов в этом году. Точечный график «голубиного» толка в этом месяце — который я определяю как сохранение трех уже обозначенных сокращений — может подтолкнуть трейдеров к тому, чтобы оценить пять полных сокращений ставок в этом году.

Авто-репост. Читать в блоге >>> Цены на коммерческую недвижимость: Почему спад может только начинаться (перевод с elliottwave com)

Цены на коммерческую недвижимость: Почему спад может только начинаться (перевод с elliottwave com)

С мая 2022 года этот индекс уже отступил на 20%

Основной обвал цен на недвижимость 15-20 лет назад начался с рынка жилой недвижимости. На этот раз, возможно, лидером стал рынок коммерческой недвижимости. Вот несколько недавних заголовков:

Основной обвал цен на недвижимость 15-20 лет назад начался с рынка жилой недвижимости. На этот раз, возможно, лидером стал рынок коммерческой недвижимости. Вот несколько недавних заголовков:

[«Звезда шоу Shark Tank»] говорит, что грядущий крах недвижимости приведет к «хаосу» — Yahoo Finance, 30 январяУбытки от коммерческой недвижимости бьют по банкам на трех континентах (Wall Street Journal, 1 февраля)Готовясь к «расплате» за коммерческую недвижимость — Reuters, 2 февраля

Как бы тяжело ни было на рынке коммерческой недвижимости, похоже, что «расплата» только начинается. Помните, рассматривая этот график и комментарии нашего февральского Elliott Wave Financial Forecast, что прогресс на рынке происходит в виде пяти волн. Как только эти пять волн завершатся, наступит коррекция:

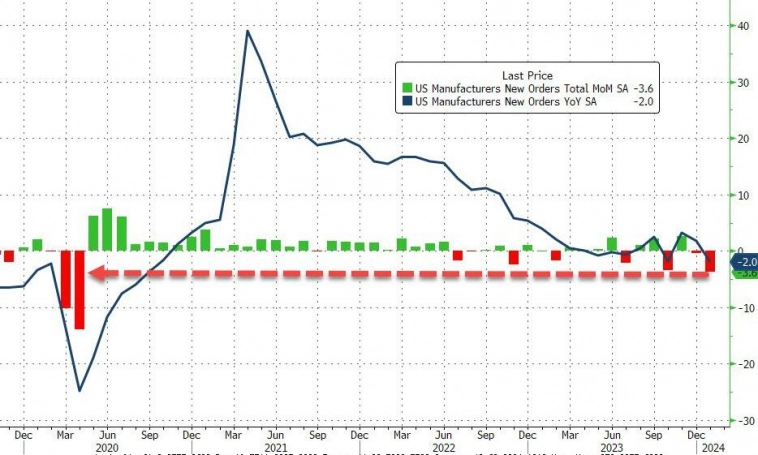

Авто-репост. Читать в блоге >>> Боинг, Боинг, уходи: производственные заказы в США упали в январе сильнее всего с COVID-локдаунов

Боинг, Боинг, уходи: производственные заказы в США упали в январе сильнее всего с COVID-локдаунов

В январе производственные заказы в США упали на 3,6% м/м, что значительно хуже ожидаемого снижения на 2,9% м/м, и еще хуже то, что декабрьский рост на 0,2% м/м был пересмотрен до снижения на 0,3%. Это разочарование привело к падению заказов на 2,0% по сравнению с аналогичным периодом прошлого года — худшему годовому снижению с сентября 2020 года....

Основные (без учета транспорта) заказы также разочаровали, снизившись на 0,8% за месяц (против -0,1% за месяц), что привело к их снижению на 1,6% по сравнению с предыдущим годом...

Основные (без учета транспорта) заказы также разочаровали, снизившись на 0,8% за месяц (против -0,1% за месяц), что привело к их снижению на 1,6% по сравнению с предыдущим годом...

Авто-репост. Читать в блоге >>> Как переключиться на другой подсчёт, чтобы не отстать от цены на золото (волновой анализ Эллиотта)

Как переключиться на другой подсчёт, чтобы не отстать от цены на золото (волновой анализ Эллиотта)

В прошлый раз, когда мы писали бесплатную статью о золоте, мы показали вам, как волновой анализ Эллиотта помог нам предсказать всплеск цен во второй половине декабря 2023 года. Короче говоря, падение с $2149 до $1973 было пятиволновым импульсом. Согласно теории, за каждым импульсом следует трехволновая коррекция. Отсюда и ожидания восстановления. Еще одна замечательная особенность волновой теории Эллиотта заключается в том, что она также говорит нам, чего ожидать после завершения коррекции. Импульс, за которым следует трехволновая коррекция, образует полный 5-3-волновой цикл. Наличие такого цикла убедительно свидетельствует о том, что тренд должен возобновиться в направлении импульсной последовательности. В теории все действительно так просто. Теперь давайте перейдем к реальному примеру применения этой теории на практике.

Календарь едва успел перевернуться на 2024 год, когда мы поделились приведенным выше графиком с нашими подписчиками Elliott Wave Pro. На нем был представлен вышеупомянутый медвежий сетап 5-3, волна (b) которого выглядела как полная зигзагообразная коррекция a-b-c.

Календарь едва успел перевернуться на 2024 год, когда мы поделились приведенным выше графиком с нашими подписчиками Elliott Wave Pro. На нем был представлен вышеупомянутый медвежий сетап 5-3, волна (b) которого выглядела как полная зигзагообразная коррекция a-b-c.

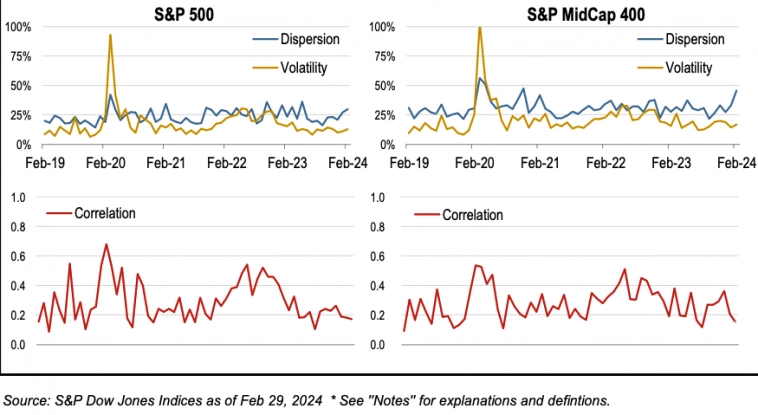

Авто-репост. Читать в блоге >>> Дисперсия, корреляция, волатильность и пузырь на фондовом рынке

Дисперсия, корреляция, волатильность и пузырь на фондовом рынке

Показатели дисперсии достигли максимумов по данным SPGlobal, особенно в компаниях средней капитализации, в то время как корреляция движется к минимумам, а волатильность остается на прежнем уровне. Что это значит? Почему это важно? Высокая дисперсия означает, что отдельные компоненты индекса движутся сильнее, чем весь индекс в целом, что схоже с идеей широты рынка. Трейдеры жалуются, что текущему рынку «не хватает широты». Низкая корреляция говорит о том, что не все компоненты движутся в одном направлении.

Дисперсия измеряется путем расчета средневзвешенного значения дисперсий (т.е. изменений) доходности отдельных акций по отношению к весу акций в индексе. Таким образом, это отражает индивидуальные результаты акций в индексе по сравнению с общим результатом индекса. Например: «MSFT +5% по сравнению с SPX +1%, и MSFT имеет вес 7% в SPX» (на самом деле вес 7%). Вот тут-то и появляется корреляция (график выше, красная линия). Как уже отмечалось, корреляция находится на минимумах (SP500 слева, SP400 справа на графике выше).

Дисперсия измеряется путем расчета средневзвешенного значения дисперсий (т.е. изменений) доходности отдельных акций по отношению к весу акций в индексе. Таким образом, это отражает индивидуальные результаты акций в индексе по сравнению с общим результатом индекса. Например: «MSFT +5% по сравнению с SPX +1%, и MSFT имеет вес 7% в SPX» (на самом деле вес 7%). Вот тут-то и появляется корреляция (график выше, красная линия). Как уже отмечалось, корреляция находится на минимумах (SP500 слева, SP400 справа на графике выше).

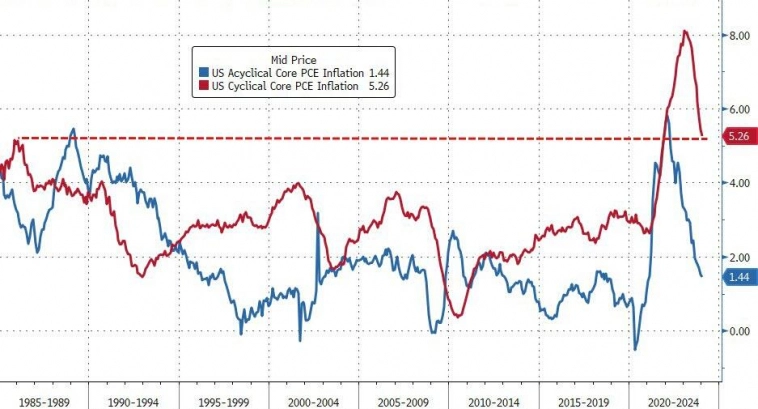

Авто-репост. Читать в блоге >>> Биткоин, золото и Breakevens растут, поскольку рынки теряют веру в "борющуюся с инфляцией" ФРС

Биткоин, золото и Breakevens растут, поскольку рынки теряют веру в "борющуюся с инфляцией" ФРС

В течение нескольких месяцев «говорящие головы» твердили о «мягкой посадке», дезинфляционных тенденциях и «палочках-выручалочках» по снижению ставок (но, черт возьми, никакой рецессии не было). Но после того, как вышел последний пакет данных по инфляции, показавший более сильный, чем ожидалось, рост цен (особенно в ациклическом сегменте)...

… похоже, рынок больше не покупает то, что продает ФРС… Прежде всего, резко растут ставки Breakevens (ставка рынка на то, где будет инфляция)...

… похоже, рынок больше не покупает то, что продает ФРС… Прежде всего, резко растут ставки Breakevens (ставка рынка на то, где будет инфляция)...

Авто-репост. Читать в блоге >>> Инвесторы все больше убеждены в бессмысленности медвежьих настроений

Инвесторы все больше убеждены в бессмысленности медвежьих настроений

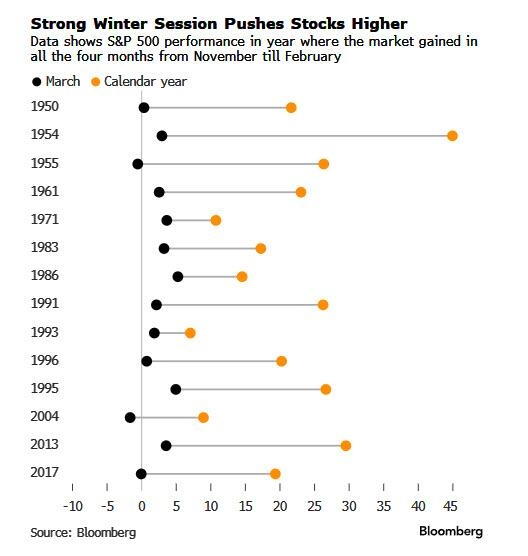

Инвесторы все больше убеждены в бессмысленности медвежьих настроений, поскольку рынки акций вот-вот зафиксируют четвертый месяц роста подряд — самую длинную серию в Европе со времен пандемического ралли 2021 года. Даже февральские показатели выглядят весьма впечатляюще, вопреки обычной сезонной модели слабости во второй половине месяца. Кроме того, подсчеты показывают, что впереди хорошие новости: когда индекс S&P 500 растет в течение четырех зимних месяцев, показатели оставшегося календарного года никогда не были отрицательными, а в течение года среднегодовой прирост составлял 21%. А еще есть аналогия 1995 года, согласно которой надвигающийся цикл снижения процентных ставок Федеральной резервной системы может снова позволить крупнейшей экономике мира расти, не провоцируя ценовое давление. Если история будет служить руководством к действию, нас может ожидать еще один мощный бычий скачок.

Поэтому, не отрывая глаз от выходной двери на случай, если подавляющая вера в это ралли начнет ослабевать, все больше и больше медведей, похоже, сдаются сейчас.

Поэтому, не отрывая глаз от выходной двери на случай, если подавляющая вера в это ралли начнет ослабевать, все больше и больше медведей, похоже, сдаются сейчас.

Авто-репост. Читать в блоге >>> Питер Шифф: бурный рост фондового рынка воспроизводит пузырь доткомов

Питер Шифф: бурный рост фондового рынка воспроизводит пузырь доткомов

На этой неделе Питер рассказывает об основных моментах последних нескольких недель волатильной торговли, уделяя особое внимание Nvidia, любимым акциям Уолл-стрит, связанным с искусственным интеллектом, и Newmont Corporation, сильно пострадавшей в золотодобывающей отрасли.

Акции обеих компаний резко изменились в цене. Так, NVDA увеличила рыночную стоимость на 260 миллиардов долларов и потянула рынок вверх после отличного отчета о прибылях. Акции Newmont, напротив, упали на 7% после разочаровывающего отчета за последний квартал. Питер объясняет, как денежно-кредитная политика влияет на рентабельность горнодобывающей промышленности: «Часть большой проблемы для Newmont и всех остальных акций горнодобывающих компаний заключается в том, что добывать золото сейчас намного дороже… И почему? Инфляция. Инфляция наносит огромный урон прибыли этих компаний, потому что цена на золото выросла не так сильно, как стоимость его добычи. И вот почему я продолжаю говорить, что акции золотодобывающих компаний — это ироничная жертва инфляции».

Акции обеих компаний резко изменились в цене. Так, NVDA увеличила рыночную стоимость на 260 миллиардов долларов и потянула рынок вверх после отличного отчета о прибылях. Акции Newmont, напротив, упали на 7% после разочаровывающего отчета за последний квартал. Питер объясняет, как денежно-кредитная политика влияет на рентабельность горнодобывающей промышленности: «Часть большой проблемы для Newmont и всех остальных акций горнодобывающих компаний заключается в том, что добывать золото сейчас намного дороже… И почему? Инфляция. Инфляция наносит огромный урон прибыли этих компаний, потому что цена на золото выросла не так сильно, как стоимость его добычи. И вот почему я продолжаю говорить, что акции золотодобывающих компаний — это ироничная жертва инфляции».

Авто-репост. Читать в блоге >>> Питер Шифф: бурный рост фондового рынка воспроизводит пузырь доткомов

Питер Шифф: бурный рост фондового рынка воспроизводит пузырь доткомов

На этой неделе Питер рассказывает об основных моментах последних нескольких недель волатильной торговли, уделяя особое внимание Nvidia, любимым акциям Уолл-стрит, связанным с искусственным интеллектом, и Newmont Corporation, сильно пострадавшей в золотодобывающей отрасли.

Акции обеих компаний резко изменились в цене. Так, NVDA увеличила рыночную стоимость на 260 миллиардов долларов и потянула рынок вверх после отличного отчета о прибылях. Акции Newmont, напротив, упали на 7% после разочаровывающего отчета за последний квартал. Питер объясняет, как денежно-кредитная политика влияет на рентабельность горнодобывающей промышленности: «Часть большой проблемы для Newmont и всех остальных акций горнодобывающих компаний заключается в том, что добывать золото сейчас намного дороже… И почему? Инфляция. Инфляция наносит огромный урон прибыли этих компаний, потому что цена на золото выросла не так сильно, как стоимость его добычи. И вот почему я продолжаю говорить, что акции золотодобывающих компаний — это ироничная жертва инфляции».

Акции обеих компаний резко изменились в цене. Так, NVDA увеличила рыночную стоимость на 260 миллиардов долларов и потянула рынок вверх после отличного отчета о прибылях. Акции Newmont, напротив, упали на 7% после разочаровывающего отчета за последний квартал. Питер объясняет, как денежно-кредитная политика влияет на рентабельность горнодобывающей промышленности: «Часть большой проблемы для Newmont и всех остальных акций горнодобывающих компаний заключается в том, что добывать золото сейчас намного дороже… И почему? Инфляция. Инфляция наносит огромный урон прибыли этих компаний, потому что цена на золото выросла не так сильно, как стоимость его добычи. И вот почему я продолжаю говорить, что акции золотодобывающих компаний — это ироничная жертва инфляции».

Авто-репост. Читать в блоге >>> Экономический дайджест 03.03.2024

Экономический дайджест 03.03.2024Пара доллар/рубль на прошедшей неделе упала и закрылась на уровне 91.67. На мой взгляд, заканчивается (закончилась) волна С восходящей коррекции. Индекс РТС вырос и закрылся на уровне 1122.32. Индекс российских государственных облигаций (RGBI-tr) мало изменился и закрылся на уровне 615.45. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы закончили вторую волну. Количество действующих вышек в США выросло с 503 до 506. Чистый объём длинных спекулятивных позиций на прошедшей неделе вырос на 32 900, с 191 900 до 224 800. Неделя закрылась WTI — 79.81, Brent — 83.46.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Закрытие недели —1.08387.

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. Пятая, возможно, будет КДТ. В ней закончены первая и вторая волны, идёт третья. Закрытие недели — 5138.75.

Авто-репост. Читать в блоге >>> Экономический дайджест 03.03.2024

Экономический дайджест 03.03.2024Пара доллар/рубль на прошедшей неделе упала и закрылась на уровне 91.67. На мой взгляд, заканчивается (закончилась) волна С восходящей коррекции. Индекс РТС вырос и закрылся на уровне 1122.32. Индекс российских государственных облигаций (RGBI-tr) мало изменился и закрылся на уровне 615.45. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы закончили вторую волну. Количество действующих вышек в США выросло с 503 до 506. Чистый объём длинных спекулятивных позиций на прошедшей неделе вырос на 32 900, с 191 900 до 224 800. Неделя закрылась WTI — 79.81, Brent — 83.46.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Закрытие недели —1.08387.

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. Пятая, возможно, будет КДТ. В ней закончены первая и вторая волны, идёт третья. Закрытие недели — 5138.75.

Авто-репост. Читать в блоге >>>

Нефть, я, как всегда, оказался прав

Нефть, я, как всегда, оказался прав

Да, произошёл небольшой сдвиг по циклам, так что первоначально чутка ошибся, но не критично, на несколько дней. Суть остаётся та же, летим вверх, сотка не за горами, а цели 300+ будут сделаны через пару лет.

Да, об этом и о многом другом рассказываю в своих видосиках, но тут чот их выпиливают, так что заходите в профиль, там все мои соцсети есть. Да, с пейсбука мя тоже практически выпилили, там бана за баном летит, так что туда бессмысленно, остальное вроде в работе

Авто-репост. Читать в блоге >>>

Нефть всё, отпадала, ловите рост на 300+

Нефть всё, отпадала, ловите рост на 300+

Короче, окно циклических низов в нефти закрывается, точнее уже, но в связи с праздниками, 2-3 торговых дня ещё может продлиться. На этом вторая волна завершается, вываливаемся в трёшку, цели всего импульса вверх 320-340.

По российскому рынку немного сложно, ибо РТС у меня пока выходит жёстко вверх, но и доллар-рубль не жёстко, но пока туда же. Короче, как статус в соцсетях, всё сложно. Подробнее смотрите в моих могучих потугах недели, только первую часть не смотрите, там оскорбление всех ваших чувств, за кого бы вы не болели в нынешнем конфликте, так что сразу перематывайте

Авто-репост. Читать в блоге >>> опять выпилили smart-lab.ru/blog/729192.php. И я так понял, опять объяснений не будет. А зачем тада этот чат

опять выпилили smart-lab.ru/blog/729192.php. И я так понял, опять объяснений не будет. А зачем тада этот чат Крупнейшие в мире сырьевые трейдеры сталкиваются с огромными маржинальными требованиями

Крупнейшие в мире сырьевые трейдеры сталкиваются с огромными маржинальными требованиями

Буквально неделю назад мы выделили первую жертву последней «волны изгоев» на мировых рынках природного газа. Поскольку базирующийся в Майами Statar Capital сдал свои «значительные прибыли», полученные ранее в этом году, упав в минус на фоне турбулентности на рынке природного газа, мы предупредили, что он будет не последним фондом, который признает крупные убытки в этот период хаоса. Похоже, мы были правы, и через три года после того, как Джеймс Кордье, главный трейдер OptionsSellers.com, стал печально известным после «катастрофического убытка» из-за «волны мошенничества» на рынках опционов природного газа, сообщает Reuters о том, что может быть следующей эскалацией на энергетических рынках,

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи рекомендуют крупнейшим в мире торговым домам сырьевых товаров внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ. Glencore, Gunvor, Trafigura и Vitol входят в число товарных торговцев, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США. о имеющимся данным, похоже, что все торговые площадки пострадали из-за того, что спред (или арбитражная сделка) пошла не так. В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи рекомендуют крупнейшим в мире торговым домам сырьевых товаров внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ. Glencore, Gunvor, Trafigura и Vitol входят в число товарных торговцев, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США. о имеющимся данным, похоже, что все торговые площадки пострадали из-за того, что спред (или арбитражная сделка) пошла не так. В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?

Авто-репост. Читать в блоге >>> Серебро - установка волн Эллиотта может привести к повышению цены на 50%

Серебро - установка волн Эллиотта может привести к повышению цены на 50%

Цена на серебро колеблется от 30 до 21 доллара за унцию уже больше года. Несмотря на растущие опасения по поводу сохраняющейся инфляции, в последние месяцы стоимость драгоценного металла фактически снижалась. На момент написания этой статьи он торгуется ниже 22,40 доллара и около нижней границы своего диапазона. Однако недавние неутешительные результаты серебра могли подготовить почву для возвращения быков. Еще в марте 2020 года вряд ли кто-то ожидал, что его цена почти утроится за следующие пять месяцев. График волн Эллиотта ниже показывает, что большинство людей сейчас аналогичным образом недооценивают его потенциал.

Дневной график серебра показывает полный 5-3 волновой цикл. Он состоит из пятиволнового импульса, обозначенного 1-2-3-4-5, и плоской коррекции, обозначенной (a) — (b) — ©. Импульсная часть произошла в период с марта по август 2020 года, когда XAGUSD вырос почти втрое. Корректирующая фаза имеет форму расширяющегося флета. Волна (a) — это простой зигзаг, волна (b) — двойной зигзаг, а волна © — это конечная диагональ. Если этот подсчет верен, можно ожидать, что цена на серебро очень скоро пойдет на север. Первоначальные цели лежат выше верхней границы диапазона от 30 до 21 доллара. Это означает, что с этого момента мы можем увидеть рост на 50% +. Драгоценный металл, кажется, наконец готов начать отражать угрозу инфляции.

Дневной график серебра показывает полный 5-3 волновой цикл. Он состоит из пятиволнового импульса, обозначенного 1-2-3-4-5, и плоской коррекции, обозначенной (a) — (b) — ©. Импульсная часть произошла в период с марта по август 2020 года, когда XAGUSD вырос почти втрое. Корректирующая фаза имеет форму расширяющегося флета. Волна (a) — это простой зигзаг, волна (b) — двойной зигзаг, а волна © — это конечная диагональ. Если этот подсчет верен, можно ожидать, что цена на серебро очень скоро пойдет на север. Первоначальные цели лежат выше верхней границы диапазона от 30 до 21 доллара. Это означает, что с этого момента мы можем увидеть рост на 50% +. Драгоценный металл, кажется, наконец готов начать отражать угрозу инфляции.

перевод отсюда

Авто-репост. Читать в блоге >>>