Diamond

Оценка рисков в трейдинге

- 18 ноября 2022, 23:27

- |

В первую очередь, определяется таймфрейм для торговли — старшие таймфреймы менее шумные, а младшие могут увеличить вашу доходность взамен на возросшую сложность алгоритмов и частоту сделок. Я выделил четыре основных таймфрейма, которыми сам часто пользуюсь. В порядке возрастания риска: W -> D -> H1 -> M15. Если вы не справляетесь с рыночным шумом или вам стало гораздо сложнее находить закономерности, то повышайте таймфрейм — у вас будет меньше сделок, но они чаще будут прибыльными.

Далее вы должны принять необходимость фиксации убытков. Это неотъемлемая часть трейдинга и по разным причинам контроль убытков удаётся освоить не всем. Ваши торговые системы вряд ли будут генерировать 100% верных торговых сигналов, а совершённые ими сделки далеко не всегда будут на 100% прибыльными — это не ваше поражение и не признак недостаточности вашего интеллекта. Просто смиритесь с тем, что так и должно быть — в любом бизнесе есть доходы и расходы, поэтому воспринимайте трейдинг, как бизнес, в котором ваши доходы это прибыльные сделки, а расходы это убыточные сделки, комиссии и налоги. Обратите внимание, что расходы состоят из большего числа компонентов, чем доходы, а это уже логически означает, что ваши доходы должны кратно превышать расходы.

( Читать дальше )

- комментировать

- 681 | ★3

- Комментарии ( 18 )

Ежедневная разминка для трейдера

- 25 июля 2022, 12:36

- |

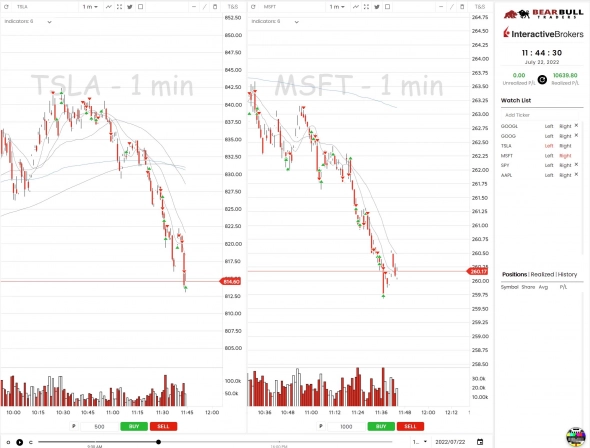

Каждый день я ставлю одну и ту же задачу — собрать 10000 профита в этом тренажёре и в 9 случаях из 10 результат успешный. Если же я налетаю на тот самый случай, когда сливаю на тренажёре, то снижаю риск на весь торговый день и анализирую ошибки — как правило, главная ошибка выглядит одинаково и состоит в том, что мозг отказывается соблюдать торговые правила, потому что стремится быстрее получить результат. Эту же ошибку я повторяю и на боевых счетах, когда при отсутствии значимых сигналов повышаю риск в надежде получить профит быстрее, чем продиктовано торговой системой.

Ещё одна популярная ошибка — нерациональное повышение частоты сделок:

( Читать дальше )

XXX конференция Смартлаба

- 28 июня 2022, 03:29

- |

Как и в прошлом году, 30 конференция Смартлаба прошла в Azimut Hotels (Санкт-Петербург) и её успех можно выразить в одном предложении:

Первый раз в истории мы закрыли продажу билетов на конференцию за неделю до начала конференции.

Это особенная конференция по двум причинам:

1. Все частые посетители — «выжившие» трейдеры и инвесторы, которые продолжают свою активность даже после 24 февраля, этот день стал одним из самых суровых в истории российского фондового рынка.

2. Конференция юбилейная и в ней приняло участие более 800 участников, зал был заполнен как на нижнем ярусе, так и на верхнем:

Ильнур @TATARIN раскрыл тайну всех побед на ЛЧИ и показал свой Грааль, им оказался @Виктор Петров:

( Читать дальше )

Как торговать в самый страшный кризис

- 04 мая 2022, 12:26

- |

Как можно было распознать такой рынок?

Основным инструментом для меня стал собственный индикатор, который распознаёт сильные движения вниз, но воспринимать его было непросто, поскольку складывалась следующая ситуация — вы знаете, что с рынком что-то случится, но у вас нет никакого описания и нет понимания того, что и почему должно произойти. Поэтому я искал подсказки и находил следующее:

1. Цены стали реагировать на геополитику

На всем известных территориях складывалась перспектива острого конфликта и эти события начали отражаться на ценах акций. В таких условиях бесполезно заниматься привычным анализом рынков, вместо этого лучше почитать заявления мировых политиков.

( Читать дальше )

Биржевой симулятор Bloomberg - результат $1.129 млн.

- 12 февраля 2022, 22:56

- |

Прибыльные трейды отмечены зелёной линией, а убыточные красной:

( Читать дальше )

ChartGame - результаты улучшения торговли

- 10 февраля 2022, 20:16

- |

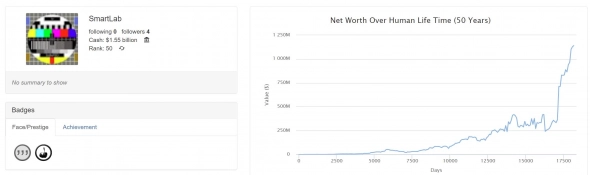

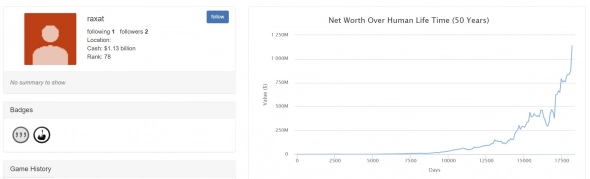

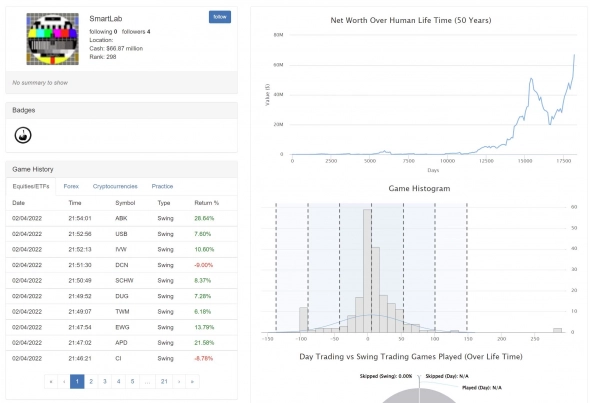

Аккаунт 1: было $66.87M, стало $1.55B, упёрся в ограничение по времени

Аккаунт 2: было $10.76M, стало $1.13B

( Читать дальше )

ChartGame - путь к системному трейдингу

- 05 февраля 2022, 18:55

- |

И я снова решил обратиться к ChartGame за подсказкой, получил системный профит на трёх аккаунтах:

( Читать дальше )

Стратегия случайного открытия позиции

- 09 января 2022, 16:07

- |

//@version=4

strategy(title="Random Entries Work", shorttitle="REW", overlay=true, pyramiding=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, currency=currency.USD,commission_type=strategy.commission.percent,commission_value=0)

// === GENERAL INPUTS ===

strategy = input(defval="Long Only",title="Direction",options=["Long Only", "Short Only", "Random"])

enter_frequency = input(defval=10,minval=1,maxval=100,title="Percent Chance to Enter")

exit_frequency = input(defval=3, minval=0,maxval=100,title="Percent Chance to Exit",tooltip="This should be much lower than Percent Chance to Enter. Higher values decrease time in market. Lower values increase time in market.")

start_year = input(defval=2020, title="Start Year")

// === LOGIC ===

r = random(0,100)

enter = enter_frequency > r[0]

exit = exit_frequency > r[0]

direction = random(0,100) >= 50

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() =>

strategy.opentrades == 0 and enter and (strategy == "Long Only" or (strategy == "Random") and direction) and

time > timestamp(start_year, 01, 01, 01, 01)

exitLong() =>

exit

strategy.entry(id="Long", long=strategy.long, when=enterLong())

strategy.close(id="Long", when=exitLong())

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() =>

strategy.opentrades == 0 and enter and (strategy == "Short Only" or (strategy == "Random" and not direction)) and

time > timestamp(start_year, 01, 01, 01, 01)

exitShort() =>

exit

strategy.entry(id="Short", long=strategy.short, when=enterShort())

strategy.close(id="Short", when=exitShort())( Читать дальше )

Улучшение торговой системы

- 17 декабря 2021, 16:16

- |

Первый шаг — сделать непонятные системные маркеры более «человекоподобными». Например, пусть маркер высокого риска будет называться BUY CAREFULLY — я по-прежнему могу купить в этом месте, но нужно чётко понимать, что вероятность получить убыток будет максимальной. Сами маркеры стали больше и аккуратнее.

Затем нужно было добавить разделение рынка на «стабильный» и «турбулентный», они обозначены зелёным и красным фоном. Стабильный рынок имеет выраженное восходящее направление движения, а в турбулентном можно получить много ложных сигналов или вовсе попасть в затяжной даунтренд:

( Читать дальше )

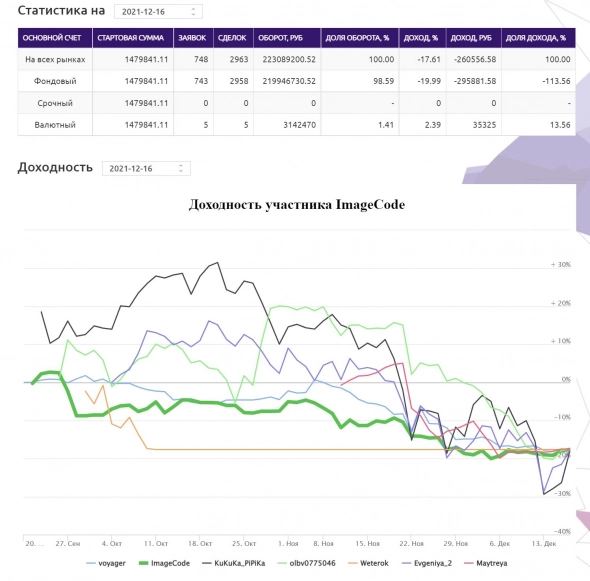

Эпичный слив на ЛЧИ 2021, результат -18%

- 17 декабря 2021, 15:09

- |

ЛЧИ завершился для меня с результатом -18% и убытком в 260 557 рублей. И это после +46% на прошлом ЛЧИ, как такое может быть? Причин сразу три:

1. Отклонение от первоначального торгового плана и покупка тех биржевых инструментов, которые вообще не нужно было покупать

2. Несистемные попытки покупать отскоки, ловить дно и делать другие нерациональные вещи

3. Проблемы в торговой системе, которые всплыли на более шумном и волатильном рынке

Что с этим делать:

1. Самое главное — повысить дисциплину и снизить риск. Ближе к концу конкурса кривая доходности стала более плоской, наступил прогресс

2. Осознать, что 9 из 10 попыток ловить дно заканчиваются погружением на второе дно. Если нет чёткого сигнала на покупку, то нужно просто наблюдать за тем, как рынок падает

( Читать дальше )

теги блога Diamond

- ng

- PineScript

- python

- TradingView

- xelius

- акции роста

- алгоритмическая торговля

- алготрейдинг

- армагеддон

- арсагера

- биткоин bitcoin ммм

- бэктестинг

- газ

- газпром

- гэп

- Демарк

- Демура

- Демура и рептилоиды

- золото

- кирпич

- конфасмартлаба

- конференция смартлаба

- кризис

- кризис 2021

- криптовалюта

- кукловод

- лчи

- лчи 2020

- ЛЧИ 2021

- ЛЧИ 2023

- обучение биржевой торговле

- обучение трейдингу

- опрос

- Открытие Брокер

- ПИФы

- планки

- прибыль

- рецензия на книгу

- риск

- русал

- рыночный пузырь

- смартлаб

- спекуляции

- срочный рынок

- статистика

- Степан Демура

- Стоп-лосс

- Сургутнефтегаз

- Тимофей Мартынов

- торговая система

- торговые роботы

- торговые системы

- Торговые системы и стратегии

- торговые стратегии

- торговый софт

- трейдинг

- тренажер

- форекс

- фундаментальный анализ

- фьючерс

- фьючерсы

- экспирация