QBF

Прогноз курса рубля на 2018 год

- 24 января 2018, 12:06

- |

По итогам 2017 года стоимость доллара снизилась по отношению к рублю на 5,9% в том числе за счет подъема стоимости барреля Brent на 17,7% за аналогичный период. Помимо цен на нефть, драйверами для укрепления курса рубля к американской валюте были: улучшение состояния торгового баланса, неэффективный механизм стабилизации курса Минфином, сокращение объемов вывода капитала иностранными контрагентами и сохранение высокой популярности операций carry-trade. Немаловажно отметить, что существенное влияние оказало падение курса доллара к мировым валютам.

Давление на курс доллара продолжают оказывать фундаментальные факторы внутри США. Несмотря на продолжающийся процесс ужесточения монетарных условий ФРС, внешняя и внутренняя политика американского президента куда в большей степени воздействует на снижение доллара к мировым валютам. Прежде всего, следует отметить негативное влияние принятой налоговой реформы, которая является механизмом прямого фискального стимулирования. Данный фактор уже находится в цене, поэтому его влияние ограничено. Однако попытки непоколебимо придерживаться предвыборным обещаниям будут и в дальнейшем оказывать давление на курс доллара.

( Читать дальше )

- комментировать

- 34 | ★2

- Комментарии ( 3 )

Прогноз курса евро на 2018 год

- 15 января 2018, 13:14

- |

По итогам 2017 года стоимость евро выросла по отношению к рублю на 7,3%, даже несмотря на улучшение конъюнктуры рынка нефти и подъем стоимости барреля Brent на 17,7% за аналогичный период. Росту стоимости европейской валюты в большей степени способствовало снижение общего уровня риска: в течение года уменьшилась угроза усиления влияния евроскептиков, был окончательно разрешен вопрос Brexit, темпы роста экономики продолжили ускоряться, а ЕЦБ объявил о двукратном сокращении программы выкупа активов до 30 млрд. евро.

Влияние внутренних факторов, оказывающих поддержку европейской валюте, в 2018 году только усилится. Ускорение темпов экономического роста еврозоны в прошлом году было спровоцировано прежде всего улучшением ситуации в странах Восточной Европы и Германии. Однако ряд проблем по-прежнему остается нерешенным: уровень безработицы сохраняется на высокой отметке в 8,7%, а темпы роста цен составляют лишь 1,4% г/г.

( Читать дальше )

Итоги 2017 года на российском фондовом рынке и перспективы на 2018 год

- 29 декабря 2017, 17:48

- |

2017 год для российского фондового рынка выдался непростым. Начало года давало большие надежды, связанные с президентством Трампа. Тем не менее уже с февраля индекс ММВБ начал падать и просел к середине июня на 20%, поскольку инвесторы были разочарованы процессом налаживания отношений между РФ и США. Спад сменился ростом в середине июня, однако к концу года индекс так и не смог восстановиться до уровней начала 2017 года.

Доходность ETF на акции стран в 2017 году, % Источник: Yahoo! Finance

В 2017 году влияние на акции компаний оказывало множество факторов. Разочарование Трампом вылилось в существенный спад на фондовом рынке, сопровождаемый волной маржин-коллов: часть инвесторов использовала маржинальные сделки после победы Трампа на выборах президента США в ноябре 2016 года. На падении рынка в начале 2017 года у инвесторов срабатывало принудительное закрытие позиций. Другим разочарованием года стало невыполнение целым рядом компаний поручения Правительства РФ о направлении 50% чистой прибыли на дивиденды. Среди них выделяется «Газпром», который уже второй год подряд ссылается на высокие капиталовложения, связанные со строительством газопроводов.

Несмотря на это, дивидендная доходность индекса МосБиржи в разгар дивидендного сезона составила около 5,3%, что существенно выше среднемирового уровня в 2,4%. Это послужило толчком для роста рынка с середины июня. Немаловажное значение для расширения рынка во II половине 2017 года имели положительные отчеты компаний за I полугодие и за 9 месяцев 2017 года.

Динамика индекса МосБиржи в 2017 году Источник: Московская биржа, расчет QBF

( Читать дальше )

Рекордно низкие ипотечные ставки и компенсация средств дольщиков

- 13 декабря 2017, 15:09

- |

В октябре 2017 года финансовые организации страны выдали 112,7 тыс. ипотечных кредитов на общую сумму 213 млрд. руб. В количественном выражении показатель увеличился на 56% г/г, тогда как в денежном темпы роста индикатора достигли 70% г/г. Причина стремительного роста ипотечного рынка в стране — снижение средневзвешенных ставок по ипотечным продуктам в крупнейших банках до исторических минимумов. В октябре впервые в истории показатель опустился ниже 10% годовых и остановился на уровне 9,95%. На этом фоне потребители не только решаются на покупку недвижимости, но и рефинансируют старые кредиты. Несмотря на бурное увеличение рынка, совместные усилия ЦБ РФ и АО «Агентства по ипотечному жилищному кредитованию» («АИЖК») позволяют рассчитывать на стабильное развитие отрасли.

Всего за 10 месяцев 2017 года объем выданных ипотечных жилищных кредитов (ИЖК) в РФ достиг 1,5 трлн. руб. (+30% г/г), в то время как в количественном выражении индикатор расширился на 21% г/г до 813,3 тыс. кредитов. При этом с начала года был выдан только 81 валютный ипотечный кредит (369 в январе-октябре 2016 года). Причина «взрывного» роста спроса на ипотечные рублевые продукты — стремительное сокращение ставок по ипотеке. Если в мае 2016 года средневзвешенная ставка по ипотеке (как на первичное, так и на вторичное жилье) составляла 13,08%, то в октябре 2017 года индикатор упал до 9,95%. Главным катализатором данного спада стало сокращение ключевой ставки ЦБ РФ: на начало рассматриваемого периода ключевая ставка регулятора равнялась 11%, тогда как к ноябрю этого года показатель сократился до 8,25%.

Ключевые показатели рынка ИЖК: объемы и ставки Источник: ЦБ РФ, АО «АИЖК»

( Читать дальше )

Российские энергетические сетевые компании — обзор

- 10 декабря 2017, 20:05

- |

1 — компании, которые занимаются производством электроэнергии;

2 — сетевые компании, которые передают электроэнергию по линиям электропередач от производителей электроэнергии до энергосбытовых компаний;

3 — энергосбытовые компании, которые реализуют электроэнергию потребителям.

В настоящем обзоре будет рассматриваться вторая часть энергетической отрасли – сетевые компании, занимающиеся передачей электроэнергии. Данный сектор относится к естественной монополии и строго контролируется Министерством энергетики РФ, которое утверждает инвестиционные программы, тарифы и другие составляющие. Российские сетевые компании представлены 13 эмитентами, акции которых свободно обращаются на фондовом рынке. Многие из компаний имеют название по типу «МРСК «регион функционирования», например, «МРСК Сибири». Как правило, данные компании обладают сравнительно небольшой капитализацией и низкой ликвидностью. Среди «тяжеловесов» сектора выделяются «Россети», которая владеет долями в сетевых компаниях, и «ФСК ЕЭС», которая осуществляет деятельность почти во всех регионах России.

( Читать дальше )

Разворот цикла цен на алмазы неизбежен: обзор трендов и прогнозы по алмазному рынку

- 01 декабря 2017, 15:17

- |

Совокупный индекс цен на обработанные алмазы Источник: Bloomberg

Так или иначе цены на конечную алмазную продукцию, а именно на ювелирные изделия, имеют свою value chain (цепочку создания стоимости), изменения цен на каждом этапе которой могут привести к возможному развороту цикла. Драгоценные камни проходят долгий путь от извлечения из рудников до поступления на прилавки магазинов в виде ювелирных украшений, и на большинстве этапов присутствует огромное количество игроков и различные барьеры для входа.

Диапазон операционной рентабельности компаний алмазного сектора, % Источник: Bain Diamond Report, 2016

( Читать дальше )

«Полетели»: кто определяет направление развития мировой космической отрасли

- 27 ноября 2017, 13:19

- |

В России разработки дочерних предприятий государственной корпорации «Роскосмос» финансируются за счёт федерального бюджета, в Европе Европейское космическое агентство (ESA, European Space Agency) заключает контракты с поставщиками за счёт средств, внесённых в общий фонд каждым из членов агентства, в то время как в США контракты Национального управления по аэронавтике и исследованию космического пространства (NASA, National Aeronautics and Space Administration) в рамках космических исследований также финансируются государством.

В данных реалиях состояние отрасли и направление её развития определяются программами «государственных» космических агентств, а лидерами сектора становятся те корпорации, которые способны заключать крупные контракты с этими агентствами.

( Читать дальше )

Случайность или повторение ситуации: экономика России сегодня и США в 1980-х годах

- 20 ноября 2017, 14:27

- |

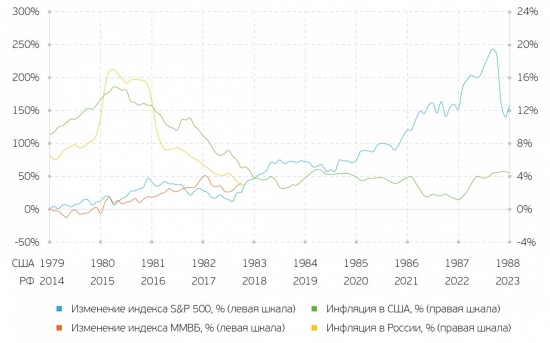

Текущая ситуация имеет черты того, что происходило 35 лет назад в США, когда после кризисных явлений в начале 1980-х годов наблюдалось снижение инфляции, ставки ФРС США, расширение американской экономики и рост S&P 500 на 200% за 5 лет. Если следовать данной аналогии, то российский фондовый рынок выглядит привлекательным для инвестиций в пятилетней перспективе.

Изменение индекса S&P 500, инфляция в США в 1979–1987 гг. и изменение индекса ММВБ, инфляция в России в 2014–2017 гг. Источник: Росстат, Bureau of Labor Statistics, Yahoo! Finance, investing.com, расчет QBF

1970-е годы в США характеризовались стагфляцией на фоне завершения послевоенного бума. После стагфляции в 1980-х годах наступила рецессия. В марте 1980 года инфляция достигла 14,8%, а ставка ФРС США — 17,6% годовых в апреле того же года. Неудачи в экономике привели к тому, что на выборах президента США в 1981 году Картер проиграл Рейгану, который впоследствии был у власти до 1989 года.

( Читать дальше )

Политика ФРС: анализ и прогнозы

- 14 августа 2017, 15:09

- |

В 2008 году в США начался самый масштабный кризис со времен Великой депрессии, на фоне чего ФРС приняла решение о смягчении монетарных условий. Период рекордно низких ставок начался в декабре 2008 года и продолжался 7 лет, также наряду с этим регулятор осуществлял программу количественного смягчения (QE), которая была завершена в октябре 2015 года.

Текущее ужесточение монетарных условий вызвано достижением экономики США оптимальных уровней темпа роста ВВП (2,4-2,6% г/г), закреплением уровня инфляции около целевого уровня в 2% г/г, а также сильными данными по рынку труда.

Главным бенефициаром проводимой политики станет финансовый сектор. Процентные доходы банков вырастут за счет более высоких ставок, а страховые компании смогут нарастить прибыль вслед за увеличением доходности облигационных портфелей. ФРС США планирует начать сокращение баланса уже этой осенью. Однако, учитывая текущую макроэкономическую ситуацию в стране, мы ожидаем очередное повышение ставок не раньше декабря 2017 года.

( Читать дальше )

теги блога QBF

- Advanced Micro Devices

- alphabet inc

- AMD

- ATVI

- Brent

- cac 40

- DJIA

- eurchf

- FTSE 100

- googl

- Hang Seng

- Nasd

- NASDAQ

- Nasdaq Composite

- Nikkei 225

- Pair Trading

- QBF

- REIT

- s&p

- S&P500

- SSE Composite Index

- USDRUB

- X5 Retail Group

- блоги

- доверительное управление

- золото

- инвестиции

- казначейские облигации

- Магнит

- ммвб

- ммвб-ртс

- обзор рынка

- оффтоп

- ПИФы

- прогноз

- риски

- РТС

- РФ

- США

- Трансаэро