SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

marias76

Финансовые власти Европы не поддерживают атаку на Большую Тройку

- 09 апреля 2012, 18:41

- |

Газета Independent называет еврокомиссара Мишеля Барнье «бичом рынка финансовых услуг» и анализирует его инициативы по избавлению от гнета трех международных рейтинговых агентств

Министры финансов стран ЕС, Великобритании и члены Европарламента отвергли предложения Барнье по регулированию рейтингового бизнеса в Европе, пишет издание. Предложение еврокомиссара заключалось в том, чтобы обязать компании и банки каждые три-шесть лет менять рейтинговые агентства для оценки своих облигаций. Таким образом, по мысли Барнье, будет обеспечена нормальная ротация оценок, разовьется конкуренция, подрастут агентства второго эшелона и будет побеждена надоевшая монополия S&P, Moody’s и Fitch.

Однако представители финансовых властей указали пламенному комиссару на то, что законодательно утвержденная процедура ротации ничего не даст, поскольку компании и кредитные организации все равно в итоге будут рейтинговать свои облигации у каждого этих же агентств, но последовательно. Сначала у одного, через три года у другого, еще через три — у третьего, и все сначала: по-другому и быть не может, потому что у «большой тройки» — 95% рынка. Так что мера не представляется эффективной.

( Читать дальше )

Министры финансов стран ЕС, Великобритании и члены Европарламента отвергли предложения Барнье по регулированию рейтингового бизнеса в Европе, пишет издание. Предложение еврокомиссара заключалось в том, чтобы обязать компании и банки каждые три-шесть лет менять рейтинговые агентства для оценки своих облигаций. Таким образом, по мысли Барнье, будет обеспечена нормальная ротация оценок, разовьется конкуренция, подрастут агентства второго эшелона и будет побеждена надоевшая монополия S&P, Moody’s и Fitch.

Однако представители финансовых властей указали пламенному комиссару на то, что законодательно утвержденная процедура ротации ничего не даст, поскольку компании и кредитные организации все равно в итоге будут рейтинговать свои облигации у каждого этих же агентств, но последовательно. Сначала у одного, через три года у другого, еще через три — у третьего, и все сначала: по-другому и быть не может, потому что у «большой тройки» — 95% рынка. Так что мера не представляется эффективной.

( Читать дальше )

- комментировать

- 15

- Комментарии ( 0 )

Денежки побежали из ПИФов (обзор за 29.03.12-05.04.12)

- 09 апреля 2012, 13:32

- |

Прогноз на предстоящую неделю вряд ли сможет вселить оптимизм: коррекция вниз, вероятнее всего, продолжится.

Тем более, что новостной фон способствует упадку. Макростатистика из США дает повод для расстройства и продаж. Такие же чувства вызывают и данные из Евросоюза, например, показатели розничных продаж по зоне евро.

Рынок российских ПИФов достаточно болезненно реагирует на все происходящее. За истекший период показали рост только индексы облигаций стоимости пая.Индекс RUIF-WB, рассчитанный с учетом СЧА фондов в листинге, вырос на 0,65% за неделю и на 1% за последний месяц. Индекс RUIF-B, рассчитанный как среднее стоимостей паев открытых фондов облигаций, вырос за неделю на 0,09% и на 0,62% за месяц. Другие же индексы находятся в падении, в том числе все индексы, рассчитанные по стоимости чистых активов фондов. При этом падение индексов СЧА превышает уровни падения для соответствующих индексов, рассчитанных по стоимости пая. Поэтому можно констатировать факт оттока средств из ПИФов. Наиболее показателен долгосрочный период, на котором индексы СЧА для всех категорий фондов показали снижение на фоне роста индексов стоимости пая. Исключение составили фонды облигаций. Индекс СЧА RUIF-AB вырос на 7%, тогда как RUIF-B и RUIF-WB на 5,8% и 6% с начала года соответственно.

( Читать дальше )

Тем более, что новостной фон способствует упадку. Макростатистика из США дает повод для расстройства и продаж. Такие же чувства вызывают и данные из Евросоюза, например, показатели розничных продаж по зоне евро.

Рынок российских ПИФов достаточно болезненно реагирует на все происходящее. За истекший период показали рост только индексы облигаций стоимости пая.Индекс RUIF-WB, рассчитанный с учетом СЧА фондов в листинге, вырос на 0,65% за неделю и на 1% за последний месяц. Индекс RUIF-B, рассчитанный как среднее стоимостей паев открытых фондов облигаций, вырос за неделю на 0,09% и на 0,62% за месяц. Другие же индексы находятся в падении, в том числе все индексы, рассчитанные по стоимости чистых активов фондов. При этом падение индексов СЧА превышает уровни падения для соответствующих индексов, рассчитанных по стоимости пая. Поэтому можно констатировать факт оттока средств из ПИФов. Наиболее показателен долгосрочный период, на котором индексы СЧА для всех категорий фондов показали снижение на фоне роста индексов стоимости пая. Исключение составили фонды облигаций. Индекс СЧА RUIF-AB вырос на 7%, тогда как RUIF-B и RUIF-WB на 5,8% и 6% с начала года соответственно.

( Читать дальше )

Фонды смешанных инвестиций потерпели неудачу (обзор ПИФов за 26.03.12-30.03.12)

- 03 апреля 2012, 13:36

- |

Активных распродаж ПИФов в конце марта не наблюдалось. Более того, отдельные категории открытых фондов, например, фонды облигаций, даже набрали активов.

По данным НРА, в среднем по рынку ПИФов фонды потеряли за период около 0,41% стоимости пая. При этом, так же в среднем по рынку, СЧА ОПИФов выросла на 1,16%. Прирост пая открытого фонда облигаций составил 0,45%. Наибольший отток средств наблюдался среди фондов смешанных инвестиций. Так, средний показатель падения стоимости пая по открытым ПИФам смешанных инвестиций составил 0,65%. Тогда как падение СЧА составило 0,88% в среднем по ОПИФам смешанных инвестиций. Фондам акций удалось привлечь в отрасль некоторый объем активов. В целом по рынку прирост СЧА ОПИФов акций составил 1,85% с учетом средней коррекции стоимости пая на 0,87%.

Среди лидеров недели, равно как и среди аутсайдеров по показателю изменения стоимости пая, не было выявлено четкой отраслевой закономерности.

Наибольший прирост стоимости пая у фонда ВТБ-Фонд Телекоммуникаций (+1,92%). Далее по убывающей:

( Читать дальше )

По данным НРА, в среднем по рынку ПИФов фонды потеряли за период около 0,41% стоимости пая. При этом, так же в среднем по рынку, СЧА ОПИФов выросла на 1,16%. Прирост пая открытого фонда облигаций составил 0,45%. Наибольший отток средств наблюдался среди фондов смешанных инвестиций. Так, средний показатель падения стоимости пая по открытым ПИФам смешанных инвестиций составил 0,65%. Тогда как падение СЧА составило 0,88% в среднем по ОПИФам смешанных инвестиций. Фондам акций удалось привлечь в отрасль некоторый объем активов. В целом по рынку прирост СЧА ОПИФов акций составил 1,85% с учетом средней коррекции стоимости пая на 0,87%.

Среди лидеров недели, равно как и среди аутсайдеров по показателю изменения стоимости пая, не было выявлено четкой отраслевой закономерности.

Наибольший прирост стоимости пая у фонда ВТБ-Фонд Телекоммуникаций (+1,92%). Далее по убывающей:

( Читать дальше )

Фонды акций сильно проиграли фондам облигаций

- 02 апреля 2012, 17:26

- |

Последняя неделя марта не порадовала инвесторов: фондовые рынки России продолжили падение. Внешних причин для этого по-прежнему не больше, чем в начале года. Тем не менее, именно теперь инвесторы и спекулянты решили воспользоваться внешним новостным фоном для коррекции.

В течение недели из США приходили весьма противоречивые новости. В понедельник, 26 марта, инвесторы были в восторге от заявлений Б.Бернарке, который активно пропагандировал мысль о замечательной статистике по безработице и восстановлению экономики США в целом. А в среду, 28 марта, глава ФРС уже не был уверен, что с безработицей все хорошо и что не придется жестко манипулировать рынком, хотя говорил о тех же статданных. Вслед за настроением финансовых властей США кардинально поменялись и мнения инвесторов. Активные покупки сменились столь же массовыми распродажами.

В России же все было спокойно. «Американских горок» не наблюдалось: ни паники, ни, наоборот, активного роста мы не увидели, отмечает

( Читать дальше )

В течение недели из США приходили весьма противоречивые новости. В понедельник, 26 марта, инвесторы были в восторге от заявлений Б.Бернарке, который активно пропагандировал мысль о замечательной статистике по безработице и восстановлению экономики США в целом. А в среду, 28 марта, глава ФРС уже не был уверен, что с безработицей все хорошо и что не придется жестко манипулировать рынком, хотя говорил о тех же статданных. Вслед за настроением финансовых властей США кардинально поменялись и мнения инвесторов. Активные покупки сменились столь же массовыми распродажами.

В России же все было спокойно. «Американских горок» не наблюдалось: ни паники, ни, наоборот, активного роста мы не увидели, отмечает

( Читать дальше )

Южная Корея преодолевает маргинальное соседство

- 02 апреля 2012, 13:38

- |

Так уж вышло, что в последнее время представители рейтингового бизнеса светятся в новостях только в связи с какими-то апокалиптическими событиями. То США уронят, то Греции дефолтом пригрозят, то российские банки шокируют. Вот, разве что, сегодня все, как у людей – Moody 's никого пугать не стали, а взяли, да и повысили прогноз по суверенному кредитному рейтингу Южной Кореи со «стабильного» на «позитивный». Такое решение в агентстве объясняют логикой событий: два года назад эксперты присвоили рейтинг А1 со стабильным прогнозом гособлигациям этой страны (на одну ступень вверх), а все прошедшее время корейская экономика радовала своими показателями.

С комментарием уже выступил замминистра финансов по международным делам Южной Кореи Чой Йонг-ку. Он заявил, что его страна действительно заслужила высокого доверия рейтингового агентства, поскольку сумела взять под контроль государственный долг и сохранить его на приемлемых уровнях, несмотря на глобальные финансовые проблемы в мире: Южная Корея продемонстрировала способность управлять инфляционным давлением и гасить задолженности как государственного, так и банковского сектора. Кроме того, замминистра обратил внимание и на то, что внезапная смерть Ким Чен Ира, вопреки ожиданиям, не оказала негативного влияния на геополитическую обстановку в регионе и не привела к увеличению рисков, поскольку Сеул находится в серьезном альянсе с США, который обеспечивает стране безопасность.

( Читать дальше )

С комментарием уже выступил замминистра финансов по международным делам Южной Кореи Чой Йонг-ку. Он заявил, что его страна действительно заслужила высокого доверия рейтингового агентства, поскольку сумела взять под контроль государственный долг и сохранить его на приемлемых уровнях, несмотря на глобальные финансовые проблемы в мире: Южная Корея продемонстрировала способность управлять инфляционным давлением и гасить задолженности как государственного, так и банковского сектора. Кроме того, замминистра обратил внимание и на то, что внезапная смерть Ким Чен Ира, вопреки ожиданиям, не оказала негативного влияния на геополитическую обстановку в регионе и не привела к увеличению рисков, поскольку Сеул находится в серьезном альянсе с США, который обеспечивает стране безопасность.

( Читать дальше )

S&P предсказывает апокалипсис в России. Но погибать будем вместе

- 27 марта 2012, 16:13

- |

Агентство Standard & Poor`s в ночи сообщило, что понизит России рейтинг сразу на три ступени, если «повторится сценарий 2009 года», то есть, если цена на нефть упадет до $60 и ниже.

В новом исследовании S&P рассматриваются три варианта развития событий: нефть марки Urals стоит 100$, 80$ и 60$. При этом $100 все-таки признается базой (на это рассчитывает и наше правительство), а прочим вариантам отводится роль вероятных.

При этом агентство настаивает на том, что текущее состояние российской экономики из рук вон: согласно исследованию, дефицит бюджета без учета доходов от продажи нефти и газа с 2008 года вырос почти в 2 раза, а ненефтегазовые доходы сократились на 2,5%. Изменение нефтяных цен в сторону снижения даже на $10 сокращает доходы бюджета на 1,4% ВВП.

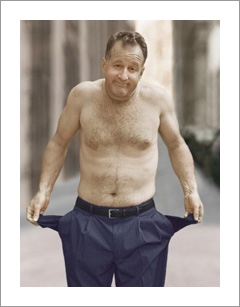

Если же цены упадут сразу на $40 за баррель, то в стране начнется рецессия: экономика сократится на 5,3% ВВП, а дефицит бюджета начнет быстро расти за счет молниеносного увеличения госдолга. В 2012-том, по мысли аналитиков, он вырастет на 3,5%, в 2013-том – на 9,4%, а в 2014-том – на 13,4% ВВП. Все это довольно быстро приведет к обнищанию населения: доходы граждан России за один только год могут сократиться на 20%.

( Читать дальше )

В новом исследовании S&P рассматриваются три варианта развития событий: нефть марки Urals стоит 100$, 80$ и 60$. При этом $100 все-таки признается базой (на это рассчитывает и наше правительство), а прочим вариантам отводится роль вероятных.

При этом агентство настаивает на том, что текущее состояние российской экономики из рук вон: согласно исследованию, дефицит бюджета без учета доходов от продажи нефти и газа с 2008 года вырос почти в 2 раза, а ненефтегазовые доходы сократились на 2,5%. Изменение нефтяных цен в сторону снижения даже на $10 сокращает доходы бюджета на 1,4% ВВП.

Если же цены упадут сразу на $40 за баррель, то в стране начнется рецессия: экономика сократится на 5,3% ВВП, а дефицит бюджета начнет быстро расти за счет молниеносного увеличения госдолга. В 2012-том, по мысли аналитиков, он вырастет на 3,5%, в 2013-том – на 9,4%, а в 2014-том – на 13,4% ВВП. Все это довольно быстро приведет к обнищанию населения: доходы граждан России за один только год могут сократиться на 20%.

( Читать дальше )

Fitch, ВТБ, Сбер и дефолт эмитента: пугаться или рано?

- 26 марта 2012, 18:03

- |

Коллеги выдали мощный релиз, уже растиражированный всеми СМИ, из которого следует: курс на дальнейшую приватизацию госбанков (в частности, Сбера и ВТБ) неминуемо приведет к «умеренно более низким уровням поддержки долгосрочных рейтингов дефолта эмитента (РДЭ)».

«Снижение» и «дефолт» в одном предложении у неискушенного инвестора почти наверняка вызовут приступ панического желания побегать по потолку. Но зря – по потолку пробежимся в другой раз, не сейчас. Креативные ребята из Fitch вовсе ничего такого не имели в виду. Их заявление означает всего лишь то, что, при снижении доли государства в собственности и превращении его в обычного миноритария, госбанки с меньшей вероятностью получат от этого самого «миноритария» помощь и поддержку. Как, скажем, теща имеет шанс взять у богатого зятя в долг на «Ладу-Калину» с большей вероятностью, чем это произойдет после его развода с ее дочерью. Что абсолютно предсказуемо и логично.

( Читать дальше )

«Снижение» и «дефолт» в одном предложении у неискушенного инвестора почти наверняка вызовут приступ панического желания побегать по потолку. Но зря – по потолку пробежимся в другой раз, не сейчас. Креативные ребята из Fitch вовсе ничего такого не имели в виду. Их заявление означает всего лишь то, что, при снижении доли государства в собственности и превращении его в обычного миноритария, госбанки с меньшей вероятностью получат от этого самого «миноритария» помощь и поддержку. Как, скажем, теща имеет шанс взять у богатого зятя в долг на «Ладу-Калину» с большей вероятностью, чем это произойдет после его развода с ее дочерью. Что абсолютно предсказуемо и логично.

( Читать дальше )

После выборов народ повалил в ПИФы облигаций

- 26 марта 2012, 14:37

- |

Сразу после выборов Президента завершился длительный период роста российского фондового рынка. С первых рабочих дней года до выборного дня индекс ММВБ вырос более чем на 10%, а после него упал на 5%.

При этом внешний новостной фон до начала марта оставался неизменным. Умеренно негативные данные о развитии долговых проблем в Европе и США, скорее, должны были способствовать понижающим тенденциям. Тем не менее, в течение первых двух месяцев года новости про возможный, а потом и про фактический, но не объявленный дефолт по суверенному долгу Греции мало отражались на настроениях инвесторов. На рынке царил оптимизм, начался приток средств в отдельные категории инвестиционных инструментов.

В их числе оказались и ПИФы. Например, фонды облигаций прибавили в среднем 7% к СЧА с учетом среднего прироста стоимости пая фондов этой категории в 5%. Для

( Читать дальше )

Группа В сидела на трубе )

- 26 марта 2012, 10:40

- |

Нет, S&P все-таки не любит СНГ.Рейтинговый монстр по-прежнему считает, что ни одна из стран бывшего СССР не достойна занять место в списке «А». Российские власти бесятся, каждый раз напирая на былинную мощь нашей Родины, но повлиять на упрямых аналитиков не удается: Россия была, есть и, судя по всему, будет еще долго-долго страной категории «В». Несмотря на большую и толстую газовую трубу.

Более того, S&P считает, что Россия – не самое кредитоспособное государство из всех бывших братских республик. Нас «сделал» Казахстан, пусть и всего на одну ступень (Россия имеет кредитный рейтинг ВВВ, а наш азиатский сосед –ВВВ+). Еще на один уровень отстает Азербайджан с рейтингом

( Читать дальше )

Более того, S&P считает, что Россия – не самое кредитоспособное государство из всех бывших братских республик. Нас «сделал» Казахстан, пусть и всего на одну ступень (Россия имеет кредитный рейтинг ВВВ, а наш азиатский сосед –ВВВ+). Еще на один уровень отстает Азербайджан с рейтингом

( Читать дальше )