doctor

Бабочки и кондоры. Почему они не летают?

- 17 августа 2015, 22:11

- |

Но вставить со slideshare сюда не смог :)

Поэтому только ссылка http://www.slideshare.net/doctorOption/ss-51723865

Удачи,

доктор Опцион

- комментировать

- ★6

- Комментарии ( 0 )

Кривая волатильности и ее влияние на выбор опционной позиции.

- 23 мая 2015, 12:53

- |

Обычно, думая какую позицию инициировать, народ рассуждает так: думаю, что вола упадет, и индекс будет торговаться в таком-то диапазоне, продам-ка я «железный кондор». Или так: прогнозирую, что на момент погашения индекс будет около определенной цены, и волатильность не изменится, продам я «железную бабочку». И это, в принципе, правильно и объяснимо. На это сделан акцент в популярных опционных книгах. Но есть еще один момент, который сильно важен при выборе позиции, и про который не очень много рассказывают для начинающих опционщиков. Да и не все продвинутые опционщики обращают свое внимание на это.

Этот момент — форма кривой волатильности.

Как пишут в книгах? При падении фондового рынка подразумеваемая волатильность растет, а при росте — падает. Но вместе с изменением уровня волатильности может изменяться и форма ее кривой.

У любого индекса, любой акции, любого актива существует собственная нормальная форма кривой волатильности. Но в моменты высокой или низкой волатильности форма кривой волатильности может становиться более крутой или более пологой.

( Читать дальше )

Временной распад. Типичная ошибка при его сборе :-)

- 23 мая 2015, 12:49

- |

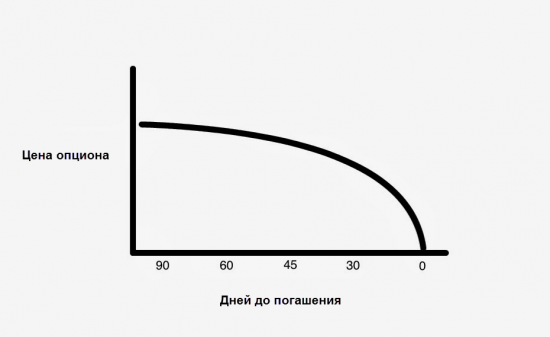

Уверен, что все начинающие опционщики знакомы с графиком, показывающим экспоненциальное уменьшение стоимости опциона за последние 30 дней до погашения.

Также уверен, что у людей, которые видят этот график в первый раз, сразу возникает идея продавать путы и коллы «без денег» с маленьким сроком до погашения. В виде «голой» продажи, или в виде спредов, и собирать временной распад у лузеров, которые такие опционы покупают.

Круто! Скоро мне «накапает» много бабла :-)

Знаете ли вы, что это классическая ошибка продавцов опционов? Этот график показывает временной распад только опционов «около денег».

Временной распад опционов «без денег» не похож на временной распад опционов «около денег»!

Опционы «без денег» не только «распадаются» различно от опционов «около денег», но они также незначительно изменяются в цене при приближении к погашению.

( Читать дальше )

Вертикальный спред — динамичный способ скальпирования положительной гаммы.

- 12 апреля 2015, 15:09

- |

Продолжаю делиться впечатлениями от вебинара Сергея Елисеева «Рыночно-нейтральные стратегии» из курса «Азбука торговли опционами».

Теперь о том, чего не услышал при обсуждении как управлять купленным стрэддлом, другими словами как нейтралить дельту.

Не знаю почему, наверное так сложилось исторически, но в российском интернете все обсуждаемые варианты по управлению стрэддла сводятся к уменьшению числа нетто-контрактов (длинных или коротких). Поясняю. Например, мы купили 10 стрэддлов на индекс РТС. Цена пошла вверх, у нас появилась лишняя дельта, которую мы хотим убрать. Продаем один фьючерс. Продажу фьючерса можно представить как покупку пута и продажу колла. То есть, в итоге, у нас 11 путов и 9 коллов. При движении рынка вверх мы постепенно продадим все коллы и у нас в итоге останутся «далеко безденежные путы».

Но есть варианты, при которых мы управляем дельтой стрэддла не уменьшая количество нетто-контрактов. Нам на помощь приходит вертикальный спред.

( Читать дальше )

Кондор лучше чем проданный стрэнгл.

- 12 апреля 2015, 13:50

- |

Впечатление от вебинара Сергея Елисеева «Рыночно-нейтральные стратегии» из курса «Азбука торговли опционами».

Так как курс рассчитан на начинающих, то, в целом, материал подан неплохо. Но некоторая информация «резанула» слух, а некоторые вещи можно было бы «осветить» полнее.

И именно потому, что курс слушали, в основном, начинающие, выскажу свое мнение.

Первое, с чем не согласен. Что у кондора единственное преимущество перед проданным стрэнглом только в меньшем ГО, и от его лимитированного риска нет практического смысла. И что нет никакого смысла торговать кондор, так как при продаже стрэнгла мы не допустим, чтобы рынок увел нас в большой минус.

Начну с последнего. Утверждение, что мы будем агрессивно управлять позицией и не допустим «большого» минуса, с моей точки зрения, немного наивно. И вот почему. В самый неподходящий момент, с рынком, с оборудованием, с нами, может случиться все что угодно. И нет никакой гарантии, что когда нужно, мы будем у монитора. Поэтому наличие пусть большого, но ограниченного риска, с моей точки зрения, всегда лучше, чем наличие неограниченного риска.

( Читать дальше )

Почему опционы полезны даже тем, кто ими не торгует?

- 16 марта 2015, 14:32

- |

Потому что опционы — это источник дополнительной рыночной информации. Нужно только знать где и что искать.

1) Мы можем посмотреть на «около денежный» стрэддл, чтобы оценить какой диапазон цен рынок считает наиболее вероятным.

По данным option.ru RIM5 cсейчас котируется по 80 290,00. Посмотрим на опционы, которые погашаются 15.04.15.

Пут 80 000 — страйк торгуется по 4 250. А колл с тем же страйком идет по 4 450. Это значит, что рынок на время до 15.04.15 прогнозирует торговый диапазон от 71 300 (80 000 - (4 450 + 4 250)) до 88 700 ((80 000 + (4 250 + 4 450)).

2) Открытый интерес показывает нам какие страйки рынок находит наиболее привлекательными.

Из своего опыта могу сказать, что цена базового актива на момент экспирации опционов очень часто оказывается рядом со страйком с наибольшим открытым интересом. Уверен, что это подтвердят и другие опционщики, торгующие более-менее продолжительное время.

3) И наконец, кривая волатильности (разница в ценах между «безденежными» опционами пут и колл с одинаковыми страйками) — отличный индикатор рыночных настроений. Конечно, у различных рынков разные формы кривых волатильности. Небольшой исторический анализ торгуемого Вами рынка поможет увидеть типичную форму кривой волатильности, и как она изменяется при различных ситуациях.

Офис доктора Опциона optionsoffice.ru

Обновленный "Офис доктора Опциона" работает.

- 11 марта 2015, 11:02

- |

Про опционную (и не только) конференции

- 28 января 2015, 15:59

- |

В связи с планируемой опционной конференцией хочу спросить всех посетителей предыдущих

подобных мероприятий: Вынесли ли вы что-нибудь полезное для себя и для применения в торговле? Или все то,

что получили, можно было найти бесплатно или за меньшие деньги в интернете?

Вспоминая свои поездки на такие мероприятия, причем не только в России, лет 13-15 назад, всегда было ощущение, что это

трата времени. Конечно, там можно было купить различные материалы, но сейчас есть интернет. За все время встретил только

одного человека, который ХОТЕЛ научить других. Конечно, за деньги, но у него было реальное желание передать свой опыт.

Попытался посмотреть несколько видео с последних конференций, которые есть на смарте, и после 10-15 минут

меня не покидало стойкое ощущение потраченного зря времени. А я ведь смотрел это бесплатно :-) Не знаю чтобы я

чувствовал, если бы еще заплатил за это деньги :-)

Да, на такие мероприятия хорошо ездить на конторские деньги (ХАЛЯВА), или если ты продавец «трейдерских» секретов,

или программ, «незаменимых» для трейдинга. Но ездить на свои — сильно сомневаюсь. Разве что встретиться со знакомыми.

А что думаете Вы?

Синтетика нам в помощь.

- 07 сентября 2013, 21:17

- |

Победитель навеял своим постом ;-)

В начале небольшое отступление. Представьте, что в одну руку Вы берете 3 стальных шарика, а в другую – 3 пластилиновых такого же размера. Теперь сжимаете обе руки. Что получилось? Стальных шариков осталось 3, а из пластилиновых получился комок неопределенной формы.

Тоже самое происходит и с опционными позициями. Казалось бы у победителя есть 3 разумные идеи: непропорциональный стрэддл, страховка от флэта и отскок от уровней. И графики по отдельности этих позиций выглядят как обычно. Но посмотрите как выглядит график общей позиции

Рисунок 1.

График прибылей и убытков всех трех позиций.

( Читать дальше )

Управление опционными позициями. Базовые принципы.

- 04 сентября 2013, 22:26

- |

Также нужно отметить, что для полноценного понимания данной статьи потенциальный читатель дожен обладать базовыми знаниями об опционах, знать диаграммы профилей и убытков основных опционных позиций, и понимать, что такое «греки».

Зачем это нужно — управлять опционными позициями?

Рынок движется строго вверх или вниз около 10-15% своего времени, в остальных 85-90% — в боковом тренде. Но даже при явно выраженном движении рынок очень редко движется по прямой линии, в большинстве случаев его движение зигзагообразно. Все эти зигзагообразные движения предоставляют подготовленному опционному трейдеру большие возможности для спекуляций. Поэтому те трейдеры, которые гибко реагируют на поведение рынка, обычно являются самыми успешными. А что значит «гибко реагируют»? Это означает, что они трансформируют свои опционные позиции в соответствие с движениями рынка, фиксируя прибыли и ограничивая убытки. Вот поэтому умение управлять опционными позициями – очень важный инструмент в арсенале любого опционного трейдера

( Читать дальше )

теги блога doctor

- G-20

- SPX

- SPY

- UVXY

- vix

- Vix S&P 500

- VXX

- анализ

- бабочка

- бабочки

- вертикальный спред

- волатильность

- гамма

- греки

- календарные спреды

- колл

- кондор

- конференции

- конференция

- кривая волатильности

- кузнецов

- опцион

- опционная стратегия

- опционная торговля

- опционы

- Опционы RI

- победитель

- покрытый колл

- продажа волатильности

- продажа опционов

- продажа путов

- пут

- синтетический опцион

- страйк

- стрэддл

- стрэнгл

- тета

- торговля опционами

- управление опционной позицией