Николай Луданов

Делаю ставку на падение новозеландца

- 05 декабря 2015, 19:16

- |

Хотя я правильно ожидал, что Драги разочарует, но недооценил, насколько EUROUSD сможет упасть и что фондовые рынки будут расти на идее QE от ЕЦБ. Поэтому доходность моего портфеля плавно снижалась с начала октября.

НО СЕЙЧАС, Я НАДЕЮСЬ, НАСТУПИЛ ПЕРЕЛОМ И Я ПОЛАГАЮ, ЧТО ИНВЕСТОРЫ МОГУТ ИНВЕСТИРОВАТЬ В МОЙ СЧЕТ СРЕДНЕСРОЧНО.

Обратите внимание, какая маленькая волатильность по счету, несмотря на плечо 10 и то, что рынок в течение длительного времени шел против меня.

Для тех, кто незнаком с особенностями моей торговли, напомню, что я торгую портфелем валют как единым целым, и на пределе допустимого плеча, равного 10.

В последние два дня я провел крупную перестановку в своем портфеле валют. EUROUSD на уровне 1,08-1,09, на мой взгляд, оценен вполне адекватно, а уверенности в том, что мы увидим сильный RISK OFF в этом месяце у меня нет. Декабрь не тот месяц...

Хотя имеется много косвенных признаков, что такая распродажа «на носу», скорее всего она случится в будущем году.

( Читать дальше )

- комментировать

- 12

- Комментарии ( 3 )

Я торгую, инвестируя в валюты

- 15 ноября 2015, 17:55

- |

Как гласит моя signature на форуме ПАММ-счетов:

«Я торгую, инвестируя в валюты».

Особенностью моей торговли является то, что я формирую валютный портфель исходя из фундаментальных соображений. Я не торгую в привычном понимании этого слова, а инвестирую в валюты или еще в какие-то активы –золото, нефть.

Я бы с удовольствием торговал на ПАММ-счете фьючерсом S&P500, но Альпари не дает такой возможности.

В торговле я исхожу из комплекса факторов, которые мне указывают, что делать. Например, с моей точки зрения сейчас выгодно иметь лонг EUROUSD и лонг по золоту. Я их покупаю и не ставлю никаких стопов, поскольку инвесторы в отличие от трейдеров не выходят из убыточных сделок из-за достижения ценой каких-то уровней. У них совсем другие критерии выхода из сделок: они выходят из сделок из-за изменений ситуации на рынке.

В этом есть свои плюсы и минусы, но я не буду сейчас останавливаться на этом.

( Читать дальше )

Дальние фьючерсы на нефть сильно недооценены!

- 26 августа 2015, 14:41

- |

В предыдущей статье я описывал сделку по продаже золота против нефти и пришел к выводу, что она вполне уместна.

А как насчет непосредственно покупки нефти? Можно ли ее покупать?

Фундаментальный фон для нефти сейчас крайне негативен, что привело к ее массированным распродажам, и к тому, что нефть торгуется на минимальных значениях с 2009 года. Прогнозы по нефти от инвестдомов в большинстве негативные, но даже те признают, что нефть торгуется вблизи дна.

НО ВЕДЬ ЕСТЬ ЕЩЕ И ДОЛГОСРОЧНЫЕ ФУНДАМЕНТАЛЬНЫЕ УРОВНИ, КОТОРЫЕ НЕПОСРЕДСТВЕННО НЕ ЗАВИСЯТ ОТ КОНКРЕТНЫХ РЫНОЧНЫХ УСЛОВИЙ.

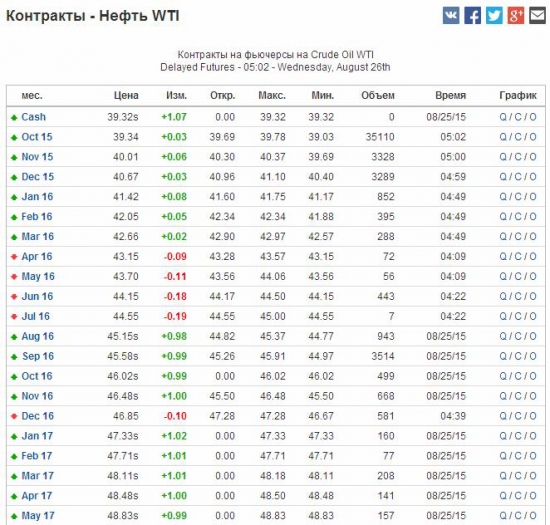

Если посмотреть, сколько стоят сейчас майские фьючерсы 2016 года на нефть WTI, то это всего 43,70, а майский фьючерс 2017 года стоит всего 48,83.

СОВЕРШЕННО ОЧЕВИДНО, ЧТО ДАЛЬНИЕ ФЬЮЧЕРСЫ НЕФТИ (ОТ 7 МЕСЯЦЕВ) СИЛЬНО НЕДООЦЕНЕНЫ.

Мое мнение, что в конце мая будущего года в связи с сезонностью нефть WTI будет стоить выше 55 долларов.

( Читать дальше )

Сигнал глобального разворота или накануне грандиозного шухера

- 23 августа 2015, 12:10

- |

На прошедшей неделе произошло одно событие, которое имеет чрезвычайное значение не только для фондового рынка, но и для всех финансовых рынков.

Я очень давно слежу за показателем put/call-коэффициента в индексе S&P500.

Отдельные значения этого коэффициента имеют очень сильное прогностическое значение.

Например, если значение put/call-коэффициента при падении рынка составило 1,3, то это означает, что с большой вероятностью произойдет отскок продолжительностью как минимум 2-3 дня.

В пятницу инвесторы на закрытии купили такое огромное количество хеджа по индексу S&P500, что значение put/call-коэффициента ($CPC) составило 1,69!

На следующем рисунке показан индекс S&P500 c put/call-коэффициентом, VIX и ATR за последние 5 лет. Как мы видим, put/call-коэффициент не разу даже не заходил за 1,5, а в пятницу показал значение 1,69.

( Читать дальше )

Ожидания по ставке против дальнейшего ослабления американского доллара

- 25 апреля 2015, 15:17

- |

Вчера я призвал не драматизировать плохие макроэкономические данные, поскольку они не в состоянии изменить перспективы будущей денежно-кредитной политики США.

На этом фоне мне представляется, что американский доллар уже относительно сильно перепродан против большинства валют; прежде всего это EURO ( крупное QE), AUD (перспектива понижения ставки) и GBP ( выборы и корреляция с EURO).

В отношении JPY это не так однозначно, поскольку в последнее время появились сигналы от Банка Японии в сторону более жесткой политики.

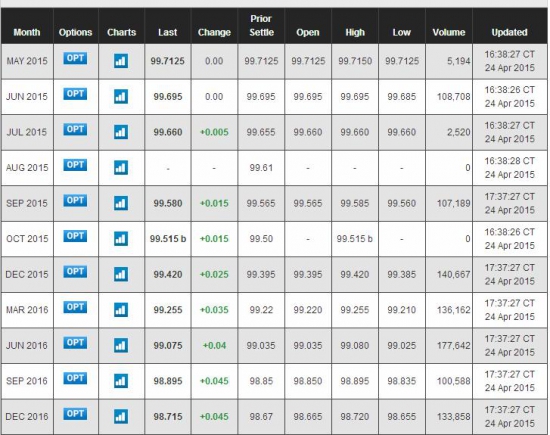

На мой взгляд, фьючерс евродоллара нам также показывает заниженную относительно реальной вероятность повышения ставки по фондам.

Сентябрьское значение фьючерса евродоллара составляет 99,58, что соответствует значению ставки в 0,42%. Таким образом, рынок оценивает вероятность повышения ставки до 0,5% в сентябре в 68% ((0,42-0,25)/0,25).

( Читать дальше )

Легкие финансовой системы

- 22 марта 2015, 13:50

- |

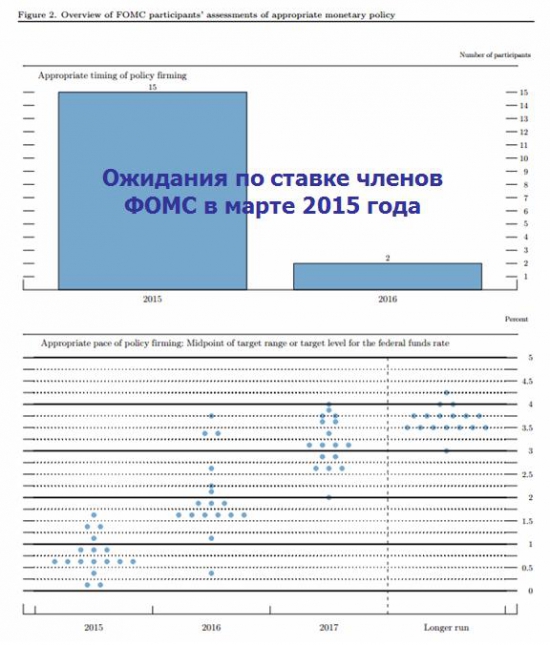

Неужели ученые мужи, которые собрались в Комитете по открытым рынкам, не понимают, что при ставке в 3,5% невозможно будет сбалансировать бюджет, дефицит которого в 2018 скорее всего уже превысит 20 трлн. долларов.Я думаю, что они не так наивны, чтобы этого не понимать.Но дело даже не в этом, или точнее сказать – далеко не в этом.Шесть лет низких процентных ставок в Америке не прошли даром. Вся американская экономика снизу доверху закредитована и перекредитована – начиная от домашних хозяйств и заканчивая корпорациями и правительством.

Неужели ученые мужи, которые собрались в Комитете по открытым рынкам, не понимают, что при ставке в 3,5% невозможно будет сбалансировать бюджет, дефицит которого в 2018 скорее всего уже превысит 20 трлн. долларов.Я думаю, что они не так наивны, чтобы этого не понимать.Но дело даже не в этом, или точнее сказать – далеко не в этом.Шесть лет низких процентных ставок в Америке не прошли даром. Вся американская экономика снизу доверху закредитована и перекредитована – начиная от домашних хозяйств и заканчивая корпорациями и правительством.( Читать дальше )

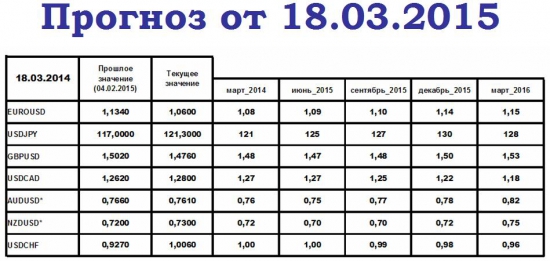

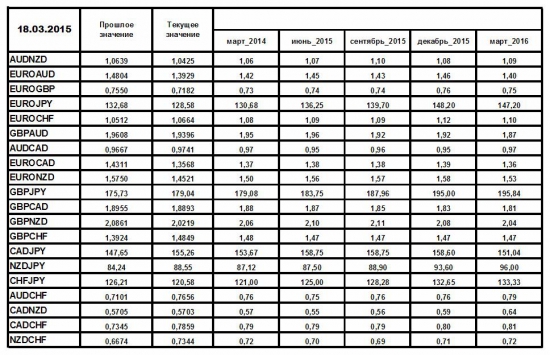

Мои прогнозы по основным валютным парам

- 21 марта 2015, 12:16

- |

Теперь прогнозы по основным валютным парам выглядят следующим образом

Прогнозы по кросскурсам выглядят следующим образом

Прогнозы по кросскурсам выглядят следующим образом

( Читать дальше )

Никогда в истории такого еще не было!

- 21 марта 2015, 11:23

- |

Я думаю, что абсолютное большинство из нас столкнется впервые с началом повышения процентных ставок в США.

Последний раз это было больше 10 лет назад, и даже если кто-то уже торговал в то время, скорее всего не обращал внимания на этот аспект анализа рынка.

Есть примеры повышения ставок в других странах, но они не идут ни в какое сравнение по масштабу воздействия с повышением ставки в Америке.

В Америке эмитируется главная мировая резервная валюта, и больше половины денежных операций в мире осуществляется в этой валюте.

В Америке огромное количество инструментов денежного рынка, огромное количество деривативов, связанных с процентными ставками.

ЭТО РЕАЛЬНО МОЖЕТ БЫТЬ ТЕКТОНИЧЕСКИЙ РЫНОЧНЫЙ СДВИГ.

Я хотел бы немного порассуждать на эту тему.

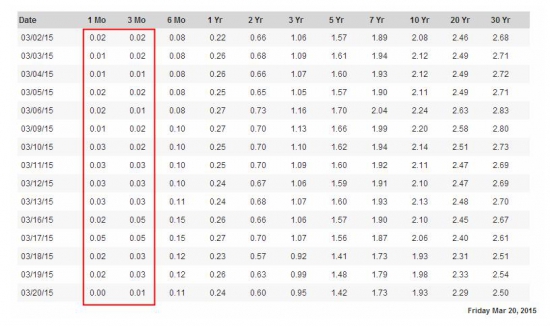

Давайте посмотрим на таблицу доходности американских казначейских бумаг.

Хочу обратить ваше внимание на самые краткосрочные обязательства американского правительства – векселя.

( Читать дальше )

Американский рынок акций в 2015 году

- 03 марта 2015, 14:51

- |

В конце января последовало падение индекса на 5%, с начала февраля по начало марта последовал рост до показателя 2,5% с начала года, затем последовала консолидация, которая продлилась практически до конца мая. Во время этой консолидации индекс S&P500 в середине апреля еще раз опускался в отрицательную область, если считать с начала года. Затем индекс S&P500 продолжил рост и закончил год на уровне 2076 пунктов.Внешне похожий сценарий пока развивается и в этом году.

В конце января последовало падение индекса на 5%, с начала февраля по начало марта последовал рост до показателя 2,5% с начала года, затем последовала консолидация, которая продлилась практически до конца мая. Во время этой консолидации индекс S&P500 в середине апреля еще раз опускался в отрицательную область, если считать с начала года. Затем индекс S&P500 продолжил рост и закончил год на уровне 2076 пунктов.Внешне похожий сценарий пока развивается и в этом году.( Читать дальше )

теги блога Николай Луданов

- Chessplayer

- EURO

- Forex

- GBP

- JPMorgan

- NYSE

- S&P500

- shutdown

- Taper

- акции

- аналитика

- биржа

- Бочкарев

- валютный портфель

- вью рынка

- Горбачев

- дневник валютного трейдера

- долг

- доллар

- золото

- инвестор

- индекс S&P500

- кризис

- макроэкономика

- ММВБ

- нефть

- обзор рынка

- облигации

- опрос

- оффтоп

- политика

- портфель

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- РТС

- рынки

- рынок

- СССР

- трейдинг

- Федрезерв

- финансы

- форекc

- Форекс

- ФРС

- фьючерсы