Блог им. chessplayer

Ожидания по ставке против дальнейшего ослабления американского доллара

- 25 апреля 2015, 15:17

- |

Вчера я призвал не драматизировать плохие макроэкономические данные, поскольку они не в состоянии изменить перспективы будущей денежно-кредитной политики США.

На этом фоне мне представляется, что американский доллар уже относительно сильно перепродан против большинства валют; прежде всего это EURO ( крупное QE), AUD (перспектива понижения ставки) и GBP ( выборы и корреляция с EURO).

В отношении JPY это не так однозначно, поскольку в последнее время появились сигналы от Банка Японии в сторону более жесткой политики.

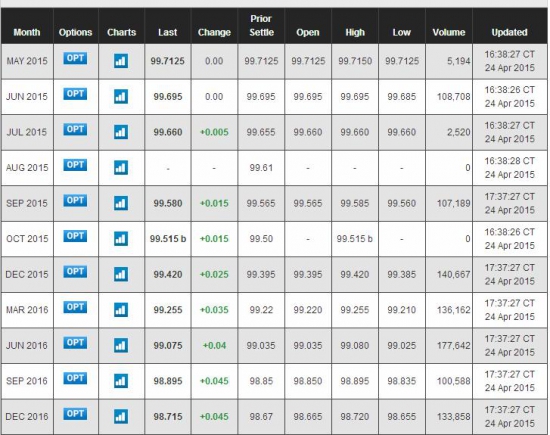

На мой взгляд, фьючерс евродоллара нам также показывает заниженную относительно реальной вероятность повышения ставки по фондам.

Сентябрьское значение фьючерса евродоллара составляет 99,58, что соответствует значению ставки в 0,42%. Таким образом, рынок оценивает вероятность повышения ставки до 0,5% в сентябре в 68% ((0,42-0,25)/0,25).

Учитывая все обстоятельства и истинные причины, связанные с предстоящим повышением ставки, я считаю, что рынок сильно недооценивает вероятность повышения ставки и следовательно текущий курс доллара недооценен и в особенности относительно низкодоходных валют (EURO, CHF, GBP, JPY).

Июньское значение фьючерса евродоллара равно 99,695, что соответствует ставке 0,305 Вероятность повышения ставки в июне оценивается рынком в 22%.

Напомню слова Дэвида Эйнгорна

Несмотря на внимание, уделяемое каждому высказыванию каждого члена ФОМС, очевидно, что Федрезерв не собирается добавлять стимулирующих мер даже в том случае, если ситуация существенно ухудшится. Как быстро он будет ужесточать менее важно, чем то, что он будет ужесточать.

Предстоящее на будущей неделе заседание ФОМС на мой взгляд не способно добавить мягкости в текущие ожидания по ставке

Резюме: расчет на дальнейшее ослабление доллара не оправдан.

Портфель PIMCO свидетельствует об активной подготовке фонда к повышению ставки Федрезервом

Мне достаточно часто приходилось писать о взаимодействии валютного рынка с главным мировым финансовым рынком – рынком активов с фиксированной доходностью.

В этой связи очень полезно наблюдать за действиями крупнейших игроков на этом рынке.

Наиболее интересную в этом плане информацию дает крупнейший американский инвестор на рынке облигаций — фонд PIMCO.

Ежемесячно в районе 10-го числа фонд публикует информацию о структуре своего портфеля на конец предыдущего месяца.

Вот так выглядит эта информация.

https://investments.pimco.com/Products/pages/346.aspx

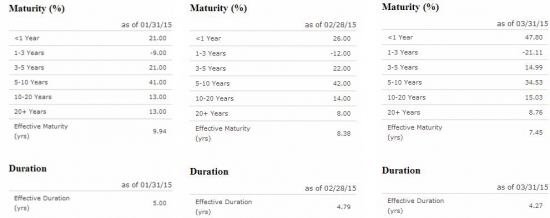

Посмотрим теперь, как менялась структура бумаг по срокам погашения в последние три месяца.

1- Мы видим, что фонд резко нарастил количество инструментов денежного рынка (<1 года). 31 января их было 21%, а 31 марта стало 48%.

2- Так же быстро фонд нарастил шорт по по краткосрочным бумагам (1-3 года). 31 января их было -9%, а 31 марта стало -21%.

1 и 2 пункты свидетельствуют о том, что фонд делает ставку, притом достаточно агрессивную, на повышение процентной ставки в США

3- Фонд делает ставку на рост доходности среднесрочной части спектра (5-10 лет)

4- Фонд делает ставку на снижение доходности долгосрочной части спектра (от 10 лет и выше).

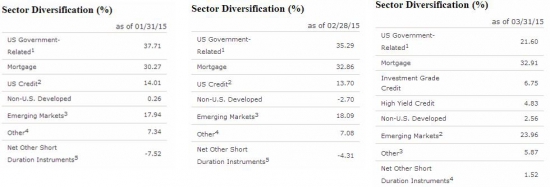

А теперь посмотрим на диверсификация фонда по секторам.

5 — Как мы видим, в марте фонд существенно сократил количество американских гособлигаций на своем балансе. Как и пункты 1 и 2 опять же свидетельствует о том, что PIMCO активно готовится к повышению ставки Федрезервом.

Притом, на мой взгляд, фонд ожидает гораздо более раннего повышения ставки, чем участники рынка.

Можно не сомневаться в профессиональной компетенции управляющих фонда и стоит об этом задуматься!

Конечно повышение ставки в апреле крайне маловероятно, но активные действия фонда говорят о том, что повышение ставки в июне возможно гораздо более вероятно, чем этого ожидает рынок.

Моя оценка: вероятность повышения ставки в июне 40%, вероятность повышения ставки до сентября – 90%.

Резюме: расчет на дальнейшее ослабление доллара не оправдан.

P.S. Процентов пять я отвел бы на то, что Федрезерв повысит ставку на следующей неделе

Вот это был бы шухер на рынке!

теги блога Николай Луданов

- Chessplayer

- EURO

- Forex

- GBP

- JPMorgan

- NYSE

- S&P500

- shutdown

- Taper

- акции

- аналитика

- биржа

- Бочкарев

- валютный портфель

- вью рынка

- Горбачев

- дневник валютного трейдера

- долг

- доллар

- золото

- инвестор

- индекс S&P500

- кризис

- макроэкономика

- ММВБ

- нефть

- обзор рынка

- облигации

- опрос

- оффтоп

- политика

- портфель

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- РТС

- рынки

- рынок

- СССР

- трейдинг

- Федрезерв

- финансы

- форекc

- Форекс

- ФРС

- фьючерсы

спс! за отличную статью…

Все банки значит заложили 9%, а он 60%, шутник!

По сути: евродоллар — это та же ставка по фондам, только вид сбоку. При чем здесь апрельский фьючерс? Сами хоть понимаете, что написали?