Роман Белевский

Депрессивный портфель

- 09 марта 2024, 18:44

- |

Обсуждали на неделе с коллегами некоторые компании из списка ниже. В процессе обсуждения вспомнил об идее создания портфеля бумаг, которые либо отстают от роста, либо периодически снижаются в силу фундаментальных факторов. Тогда же было придумано название «депрессивный портфель» в рамках подготовки разных модельных портфелей, у которых обычно название стандартного типа: «дивидендный», «акции роста» и т.д.

Понятно, что инвестиционный горизонт у такого портфеля должен быть более долгосрочный, так как сейчас более менее можно ориентироваться на 1 год плюс-минус.

Итак, возьмем риска по самое не балуйся:

- Есть большой CapEx на следующие несколько лет – ты нам подходишь;

- Высокая закредитованность – отлично, парень, заходи;

- Снижение цен на основные товары/материалы – где же ты пропадал все это время;

- Потеря основных рынков сбыта – дай, я тебя расцелую;

- «Deep value» – на то и «deep», что может быть еще глубже.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 19 )

Ключевая ставка ЦБ РФ и индекс МосБиржи

- 03 марта 2024, 20:14

- |

Посмотрим на динамику ключевой ставки центрального банка и российского фондового рынка. Представлены месячные значения.

Как видно на графике после начала снижения ставки рынок переходит к очередной волне роста. Но стоит отметить, что в 2 случаях из 3 рынку понадобилось от 4 до 6 месяцев после начала снижения ставки на достижение локального «дна».

При этом сам рынок может показывать опережающую динамику перед началом кризисных явлений. За несколько месяцев до пикового значения по ставке рынок закладывает в свою переоценку значительный дисконт.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

Очередная порция сезонности индекса МосБиржи

- 25 февраля 2024, 18:05

- |

Снова обратимся к сезонной статистике. На графике видно, что текущее движение с начала года достаточно близко по динамике со средним изменением индекса.

В дальнейшем можно ожидать либо горизонтальной проторговки, либо еще одной волны снижения, что соотносится с общей коррекцией в пределах 10%. Это мы наблюдали предыдущие 2 раза в рамках широкого диапазона.

Начало новой волны роста может соответствовать примерно середине марта.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

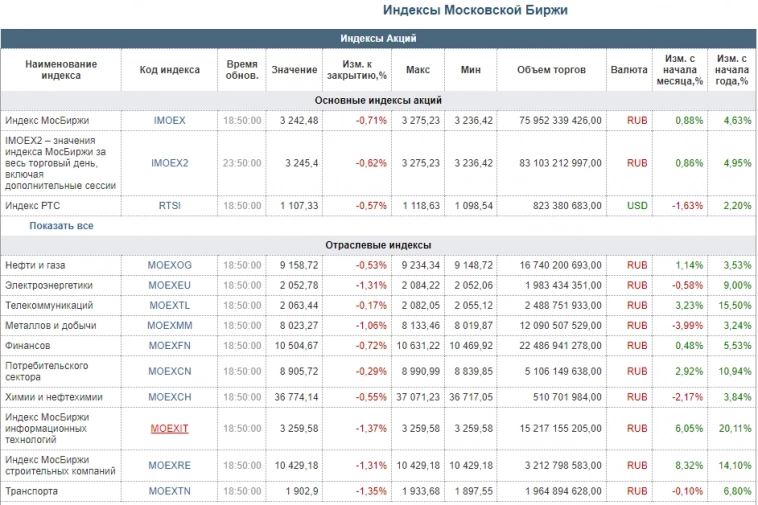

Отраслевые индексы МосБиржи

- 18 февраля 2024, 19:10

- |

Решил обратить внимание на динамику отраслевых индексов Московской биржи с начала года по сравнению с динамикой самого индекса широкого рынка.

Попробуем идти сверху вниз: индекс растет – какие отрасли растут быстрее – какие компании в отраслях имеют наибольший вес.

Из таблицы ниже видно, что 4 отраслевых индекса растут более чем на 10% (при росте индекса на 4,63%), то есть обгоняют рынок более чем в 2 раза:

- Информационные технологии = +20,11%, Озон и Яндекс занимают вместе более 60% индекса, а если к ним прибавить Позитив и ВК, то общая доля вырастет до 85%.

- Телекоммуникации = +15,5%, МТС и Ростелеком имеют доминирующие 74%.

- Строительные компании = 14,1%, тут всего 4 компании и у ПИКа почти 45%.

- Потребительcкий сектор = 10,94%, Магнит, Х5 и РусАгро занимают почти 45%.

В целом, можно собрать интересный портфель.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

Индекс МосБиржи и растущие циклы

- 10 февраля 2024, 15:36

- |

Решил обратить внимание на графики у Fundstrat Global Advisors (это где Марк Ньютон и Том Ли). Точнее подсмотрел у них интересную идею с сезонностью / цикличностью поведения тех или иных инструментов, называется «циклический композит».

Поэтому пока первым шагом я добавил на предыдущий график среднего изменения индекса МосБиржи линию, которую назвал цикл. Это простое предположение. Если среднее изменение было положительным, то присваиваем дню значение «1», если отрицательное – «-1». Дальше просто суммируем и присваиваем каждому дню накопленную сумму.

В целом график похож на среднее изменение, но есть более выраженные серии роста.

Серия 1 = это первые 90 дней года, то есть первый квартал, с января по конец марта.

Серия 2 = с 221 дня по 257 день года, то есть начало августа по конец первой декады сентября.

Серия 3 = с 275 дня по 313 день года, то есть начало октября по начало ноября.

Понятно, что это не гарантия успеха, но статистика интересная.

( Читать дальше )

Кто был хорошим мальчиком в январе

- 04 февраля 2024, 20:47

- |

После серии длинных постов будет один короткий.

Снова обратимся к модели Momentum.

Так как первый торговый день 2024 года был 3 января, то на текущих выходных удобно посмотреть итоги месячного импульса.

- Яндекс: +24,5%;

- ВК: +21,7%;

- Северсталь: +15,7%;

- Россети: +15,6%;

- НЛМК: +13,7%.

Альтернативный список претендентов:

- SFI: +61,5%;

- ТГК-2: +36,3%;

- БСП: +33,4%;

- Башнефть преф: +25,1%;

- ВСМПО-АВСМ: +24,1%.

Понаблюдаем, кто же останется хорошим мальчиком и в феврале.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

Основные тезисы стратегий иностранных инвестдомов на 2024 год (часть 2)

- 27 января 2024, 11:48

- |

В первой части отметил стратегию Fidelity, но решил снова к ней обратиться за цитатой из преамбулы / резюме от Andrew McCaffery (Global CIO). По моему мнению, очень точное и важное замечание: «Я никогда не управлял деньгами, исходя из того, что я якобы точно знаю, что произойдет через 12 месяцев. У меня может быть свое мнение, но хорошее / качественное инвестирование требует дисциплинированности, непредвзятости и готовности реагировать на факты по мере их изменения.»

Добавил несколько интересных таблиц и графиков, вырезанных из стратегий, чтобы разбавить сухой текст.

Итак, вторая часть тезисов стратегий.

Morgan Stanley

- Высококачественные облигации и госдолг развитых экономик;

- Ставки в США и Европе начнут снижаться в июне 2024;

- Китай сможет избежать наихудшего сценария (дефляционно-долговая спираль);

- 2 полугодие — сильное для акций;

- Рекомендации по аллокации в сравнении со средним значением:

- Перевес в облигации;

- Перевес в японские акции;

- Акции США с равным весом;

( Читать дальше )

Основные тезисы стратегий иностранных инвестдомов на 2024 год

- 20 января 2024, 18:11

- |

Продолжаю читать стратегии иностранных инвестиционных компаний на 2024 год. Сначала думал выложить все в одном посте, но, видимо, получится в итоге 2 части.

Почему стоит их читать, если мы теперь торгуемся в целом в своей «песочнице»? Мое предположение состоит в том, что политика и экономика крупнейшей или второй крупнейшей (смотря как считать) страны мира так или иначе все равно влияет на нашу экономику.

Можно предложить простой сценарий, состоящий из нескольких этапов. Основной вопрос – когда эти этапы будут осуществляться и с какой интенсивностью. Пример следующий (сильно упрощенный): снижение ставки ФРС США à возобновление количественного смягчения à рисковые активы переходят в режим роста (сырье, акции и т.д.) à рост цен на сырье приводит к росту прибылей российских компаний и российской экономики в целом à … à profit.

Пока можно отметить, что основные ожидания по снижению ставки относятся к 2 полугодию текущего года. Также многие отмечают интересный момент на рынке Японии и достаточно осторожные прогнозы по экономике Китая.

( Читать дальше )

Индекс МосБиржи на 2024 год

- 14 января 2024, 17:22

- |

Всех с наступившим Новым и Старым Новым годом!

Пока дочитываю стратегии иностранных инвестиционных домов, решил обновить статистику по индексу МосБиржи и добавить данные за 2023 год.

Как обычно оговоримся, что прошлые результаты не гарантируют будущих свершений, но в любом случае, любопытно посмотреть.

Первый график – это среднее изменение индекса МосБиржи внутри года. Тут без особых изменений, разве что общий рост теперь составляет около 12% (было около 8%). Так же если хочется использовать некоторые временные циклы роста и снижения, то можно немного поиграть с числами и найти диапазоны в 35-40 дней на каждый цикл.

Второй график – изменение индекса МосБиржи по годам. Здесь интересно следующее:

- Стандартное отклонение индекса последних 10 лет = 25%;

- После годового снижения следовало как минимум 2 года роста;

- В половине случаев рост второго года был ниже или примерно равен росту первого, в других 50% случаев было наоборот, рост второго года был больше/выше/сильнее первого.

( Читать дальше )

Моментум на 2024 год

- 24 декабря 2023, 12:51

- |

Близится конец года, а это значит, что можно подводить некоторые итоги и посмотреть на уже почти сформировавшуюся статистику победителей.

За последние 5 торговых сессий уходящего года конечно возможны какие-то сильные скачки по отдельным эмитентам. В целом, уже примерно понятно, кто из наиболее ликвидных бумаг показал наилучшую динамику (по моему мнению).

Статистику за предыдущие периоды можно посмотреть в одном из прошлых постов. Нужно только иметь в виду, что надо актуализировать цены на текущий момент.

В таблице ниже представлены претенденты на следующий год в категории моментум года. Мы берем имена наиболее ликвидных акций, смотрим – кто из них вырос сильнее всего за год, и делаем предположение с определенной вероятностью, что в следующем году по ним сохранится растущий импульс. В данном случае мы не пытаемся угадать целевые цены или конкретные имена, а следуем за рынком.

Самые отчаянные могут выбрать только одного претендента. Кто-то может использовать равновзвешенный подход. Другие, посмотрев, скажут, что здесь им не нравится тот эмитент, поэтому ему веса меньше в портфеле, а тому, кто нравится больше, вес будет существеннее. Вариантов может быть много.

( Читать дальше )

теги блога Роман Белевский

- 2024

- bank of america

- Barclays

- Citi

- Fidelity

- Fundstrat

- Goldman sachs

- HSBC

- IMOEX

- IPO

- macd

- MACD гистограмма

- MIX

- MOEXMM

- Morgan Stanley

- P/E

- PIMCO

- RGBI

- ROA

- RSI

- RSI Индикатор

- UBS

- Vanguard

- акции

- Акции РФ

- Астра

- вероятность

- Гринблатт

- группа Астра

- добыча

- долг

- доллар рубль

- золото

- импульс

- инвестиции

- Индекс МБ

- Индекс ММВБ

- индекс государственных облигаций РФ

- индекс доллара

- Индекс МБ

- индекс металлов и добычи

- Индекс МосБиржи

- индекс нефти и газа

- Индекс относительной силы

- Итоги месяца

- Китай

- Ключевая ставка ЦБ РФ

- корреляция

- краткосрочная торговля

- купить

- Ларри Вильямс

- Магнит

- металлурги

- металлы

- модельный портфель

- моментум

- МосБиржа

- Московская Биржа

- нефтегазовый сектор

- Нефть

- НМТП

- облигации

- отраслевые индексы

- офз

- оффтоп

- портфель

- Портфель инвестора

- прогноз

- прогноз 2024

- продать

- рубль

- РФ

- Рынок акции

- Рынок акций США

- сезонность

- сектор

- серебро

- скользящие средние

- СПБ биржа

- ставка ЦБ

- статисика

- статистика

- стихи

- стратегии

- сша

- теханализ

- техника

- технический анализ

- Тинькофф

- торговые сигналы

- трейдинг

- форекс

- фундаментал

- фьючерс mix

- ЦБ РФ

- цены

- чашка с ручкой

- широта рынка

- экономика России

- Яндекс