SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Михаил Ростов Папа

S&P 500 преодолел максимум 2008г на позитивных ожиданиях относительно Европы

- 21 августа 2012, 18:11

- |

Нью-Йорк. 21 августа. ИНТЕРФАКС-АФИ — Фондовые индексы США растут в начале торгов во вторник, а значение S&P 500 превысило максимум за последние четыре года, так как инвесторы ожидают прогресса на переговорах лидеров европейских стран, запланированных на текущей неделе, сообщает агентство Bloomberg.

На этой неделе планируется целый ряд встреч европейских политиков: глава Еврогруппы Жан-Клод Юнкер 22 августа посетит Афины, где обсудит с премьер-министром Греции Антонисом Самарасом запрос греческого правительства о продлении на два года срока действия программы бюджетной экономии в стране.

Кроме того, канцлер Германии Ангела Меркель и президент Франции Франсуа Олланд встретятся в Берлине 23 августа, а затем 24 и 25 августа проведут встречи с греческим премьером соответственно в Берлине и Париже.

Походу РАЛЛИ проспали… давай все в поезд… прем вверх...:)

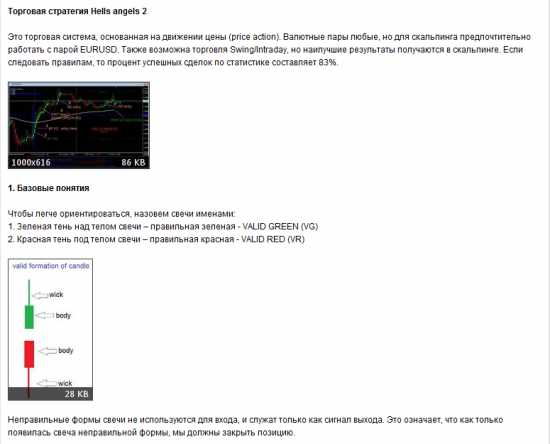

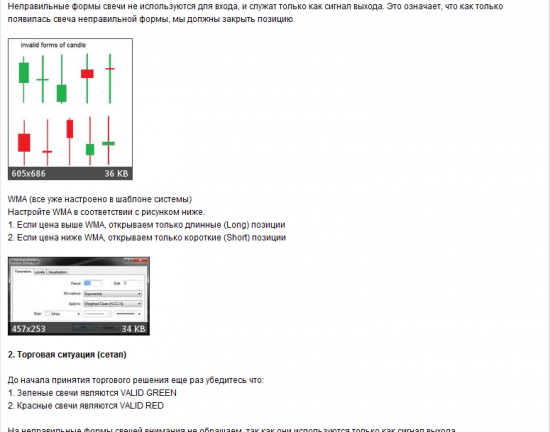

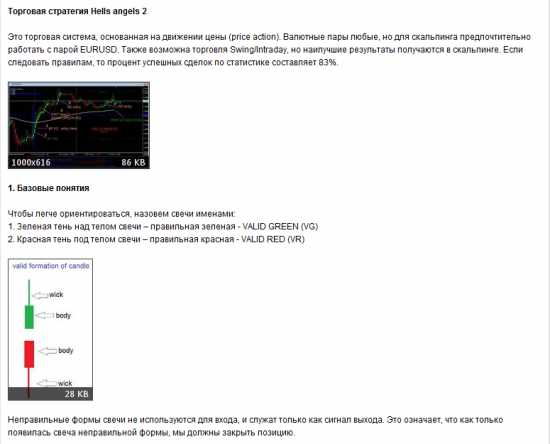

Грааль. Интересный Алгоритм.

- 20 августа 2012, 10:40

- |

Сам торгую с 2008г. перепробовал много разных систем...

Данная система показалась очень любопытной… думаю можно использовать не только для торговли на форекс но и на ММВБ

( Читать дальше )

Данная система показалась очень любопытной… думаю можно использовать не только для торговли на форекс но и на ММВБ

( Читать дальше )

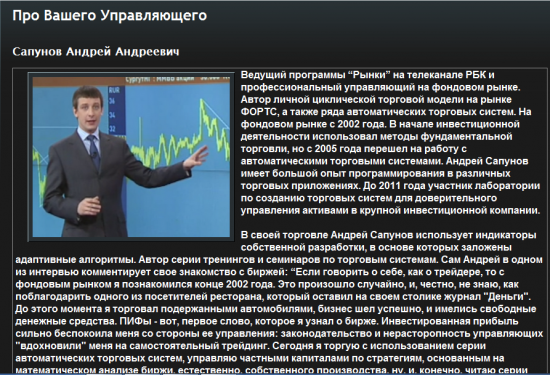

Сайт коллеги Тимофея ...Сапунова А А

- 16 августа 2012, 13:42

- |

https://sites.google.com/site/s79260574700/

Может кто что интересное тут накопает… продают роботов по дорогой цене ну и.т.д…

Вебинар сегодня

- 15 августа 2012, 13:46

- |

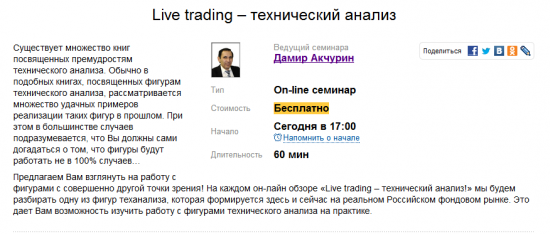

Товарищи трейдеры сегодня на Финаме ( сам эту контору не люблю пару раз кинули, сейчас работаю с Открытием) будет вебинар по текущей ситуации на рынке ведущий семинара Дамир Акчурин.

Мужик классно излагает материал (бог медведей) так автор видит пока рынок.

Начало в 17 00

http://www.finam.ru/webinar/list00001009A4/default.asp

Продолжение кухонный демо-конкурс

- 13 августа 2012, 19:01

- |

Ниже приведен полный список участников конкурса трейдеров среди ДЕМО-счетов «Lucky Trader». Конкурс проходит в течение двух недель. Вы можете зарегистрироваться в очередном этапе в ходе текущего конкурса. Призовой фонд конкурса составляет 3 000 USD каждые две недели или 75 000 USD в год. Более подробные правила Forex конкурса Lucky Trader доступны по ссылке, расположенной ниже. Вы можете зарегистрироваться в следующем конкурсе Forex трейдеров Lucky Trader прямо сейчас, нажав на кнопку регистрации. После процесса регистрации ваш ник появляется в таблице Forex конкурса в течение нескольких часов.

( Читать дальше )

Конкурс на кухне

- 12 августа 2012, 20:28

- |

Для участия в конкурсе Вам был открыт демонстрационный аккаунт на учебном сервере InstaForex

Лаки Трэйдер

Конкурс среди демо-счетов. Период проведения – раз в две недели. Годовой призовой фонд – 75 000 USD (3000 USD – каждые две недели). Конкурсы будут идти друг за другом через каждые две недели, начиная с 12 апреля 2010 года.

Решил поиграю на демо счете 2 недельки… интересно… потеряю депо или нет...

Кто нибудь играл в этих конкурсах?

Лаки Трэйдер

Конкурс среди демо-счетов. Период проведения – раз в две недели. Годовой призовой фонд – 75 000 USD (3000 USD – каждые две недели). Конкурсы будут идти друг за другом через каждые две недели, начиная с 12 апреля 2010 года.

Решил поиграю на демо счете 2 недельки… интересно… потеряю депо или нет...

Кто нибудь играл в этих конкурсах?

теги блога Михаил Ростов Папа

- Aud Usd

- Bloomberg

- BNP Paribas

- EUR USD

- EURUSD

- Gbp Usd

- Goldman Sachs

- HSBC

- JPMorgan

- Morgan Stanley

- NZD-USD

- Project Syndicate

- S&P500

- The Economist

- The Financial Times

- USD JPY

- usdjpy

- USDRUB

- Zero Hedge

- Авточартист

- АКЦИИ

- Альпари

- американский рынок

- аналитика

- Англия

- Бакс

- банки

- Валентин КАТАСОНОВ

- Веселин Пятков

- Вклады

- ВОВ

- ВТБ

- газпром

- ГейЕвропа

- германия

- Госдеп

- Госдеп США

- Грааль

- Греция

- Деревянный

- доллар

- Евро

- Евро - Доллар

- Европа

- Европейский Союз

- ЕС

- ЕЦБ

- заблокированные активы

- золото

- инвестиции

- Испания

- Катасонов

- Катасонов Валентин Юрьевич

- китай

- Козелов Андрей

- Копипаст

- Крым

- мвф

- ммвб

- мобильный пост

- нефть

- Новости

- НПФ

- Околорынок

- Открытие

- оффтоп

- Правда

- Путин

- Разуваев Александр

- Роберт Шиллер

- Россия

- рубль

- Сайт

- санкции

- Сапунов

- сапунов а

- сбер

- Сбербанк

- Серебро

- система

- советник

- Сорос

- стата

- стата США

- статистика

- Статистика в США

- стратегия

- США

- ТАСС

- тинькофф

- Торговая система

- торговые сигналы

- трейдинг

- УКРАИНА

- Форекс

- Фриц Моисеевич Морген

- Фриц Морген

- ФРС

- фьючерс mix

- япония