Авто-репост. Читать в блоге >>>

На графике – японский Nikkei. Как бы обнадеживающе ни выглядел вчерашний разворот вверх после недельного обрушения, это было обрушение одного из крупнейших мировых фондовых рынков. С амплитудой от максимума до минимума почти в 30% меньше чем за месяц. Такие явления бесследно не проходят. Да и кто сказал, что мы перешли от самих явлений к их последствиям?

Япония давно воспринималась как феномен (возможно, только нами): рекордный госдолг под нулевую ставку. Если за годы вы смогли убедить окружающих и себя, что вам можно давать взаймы бесплатно, то брать в долг будете всё охотнее. Как следствие раздувая весь кредитный механизм: коммерческое кредитование, ипотеку, покупку в долг ценных бумаг.

Механизм выглядит превосходно, пока ему не потребуется ввести или чуть повысить процент. В этом случае он, минуя фазу замедления, сразу начинает сбоить. Что мы и видим по падению рынка японских акций и росту японской иены. И если последнее – вероятно, краткосрочная реакция на острую необходимость во избежание маржин-коллов. То первое – часть общего эффекта домино. Остановить проблематично, вовлечь соседние рынки легко.

На графике – японский Nikkei. Как бы обнадеживающе ни выглядел вчерашний разворот вверх после недельного обрушения, это было обрушение одного из крупнейших мировых фондовых рынков. С амплитудой от максимума до минимума почти в 30% меньше чем за месяц. Такие явления бесследно не проходят. Да и кто сказал, что мы перешли от самих явлений к их последствиям?

Япония давно воспринималась как феномен (возможно, только нами): рекордный госдолг под нулевую ставку. Если за годы вы смогли убедить окружающих и себя, что вам можно давать взаймы бесплатно, то брать в долг будете всё охотнее. Как следствие раздувая весь кредитный механизм: коммерческое кредитование, ипотеку, покупку в долг ценных бумаг.

Механизм выглядит превосходно, пока ему не потребуется ввести или чуть повысить процент. В этом случае он, минуя фазу замедления, сразу начинает сбоить. Что мы и видим по падению рынка японских акций и росту японской иены. И если последнее – вероятно, краткосрочная реакция на острую необходимость во избежание маржин-коллов. То первое – часть общего эффекта домино. Остановить проблематично, вовлечь соседние рынки легко.

Главное из пресс-релиза:

— В рэнкингах «Эксперт РА» компания занимает 74-е место по объему нового бизнеса за 2023 год и 67-е место по объему ЧИЛ и активов в операренде на 01.01.2024.

— За период с 01.04.2023 по 01.04.2024 коэффициент автономии компании незначительно снизился с 10,9% до 10,3%, на фоне роста бизнеса, несмотря на то, что в 3кв23 учредителем был внесен взнос в уставной капитал в размере около 3 млн руб.

— Диверсификация кредитных рисков по контрагентам оценивается как адекватная (на 10 крупнейших контрагентов приходится порядка 33% от совокупной величины кредитных рисков на 01.04.2024).

— Уровень проблемных активов по лизинговой деятельности, к которым мы относим ЧИЛ с просроченными платежами свыше 90 дней, активы по расторгнутым договорам лизинга и изъятое имущество за период с 01.04.2023 по 01.04.2024 находится на невысоком уровне и составляет менее 1%.

— Соотношение валового долга к капиталу составило 5,6 на 01.04.2024 и соответствует уровню сопоставимых по специализации компаний.

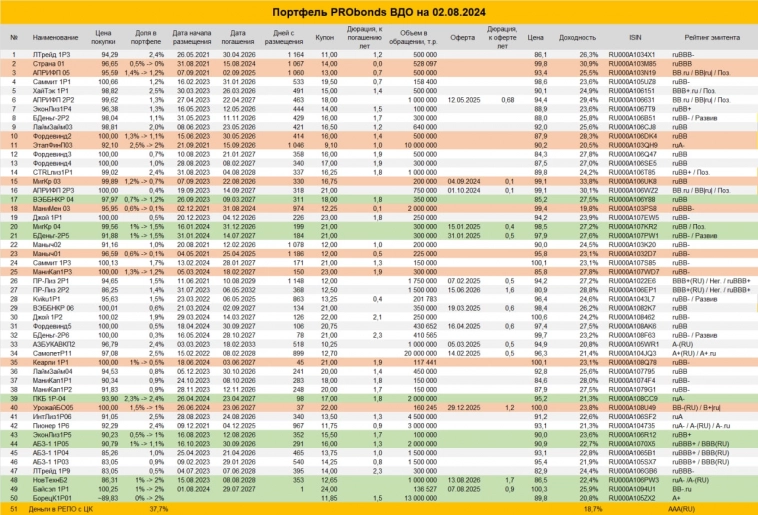

Продолжаем наращивать совокупный вес облигаций в публичном портфеле PRObonds ВДО (публичном — поскольку все операции публикуются в открытом доступе до момента их совершения). Где-то — за счет сокращений — готовимся к близким погашениям или доводим веса отдельных имен до целевых значений.

Все операции — по 0,1% от активов за торговую сессию, начиная с сегодняшней. Исключения — Байсэл, увеличение позиции сегодня на первичных торгах, Новые технологии, здесь увеличение по 0,2% в день, Борец — по 0,4% за сессию.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

🟢 ГРУППА «ВИС» (АО)

Эксперт РА подтвердило рейтинг кредитоспособности нефинансовой компании Группы «ВИС» (АО) на уровне ruA+

Группа «ВИС» – головная компания инфраструктурного холдинга Группа «ВИС», консолидирующая дочерние субхолдинговые и операционные компании. Группа является вертикально интегрированным холдингом, построенным по дивизионному принципу. На текущий момент Группа «ВИС» реализует ряд крупнейших инфраструктурных проектов в сфере ГЧП, находящихся на эксплуатационной и инвестиционной стадии.

У Группы отмечается высокая обеспеченность строительных мощностей контрактной базой – бэклог по строительно-монтажным работам к исполнению на 31.12.2023 г. по 21 проектам составляет 380 млрд руб. и почти девятикратно превышает выручку за 2023 год.

Для целей оценки финансовых показателей агентство опиралось на данные Группы с учетом деконсолидации старшего долга дочерних компаний в рамках проектного финансирования проектов ГЧП.

🟢 ГРУППА «ВИС» (АО)

Эксперт РА подтвердило рейтинг кредитоспособности нефинансовой компании Группы «ВИС» (АО) на уровне ruA+

Группа «ВИС» – головная компания инфраструктурного холдинга Группа «ВИС», консолидирующая дочерние субхолдинговые и операционные компании. Группа является вертикально интегрированным холдингом, построенным по дивизионному принципу. На текущий момент Группа «ВИС» реализует ряд крупнейших инфраструктурных проектов в сфере ГЧП, находящихся на эксплуатационной и инвестиционной стадии.

У Группы отмечается высокая обеспеченность строительных мощностей контрактной базой – бэклог по строительно-монтажным работам к исполнению на 31.12.2023 г. по 21 проектам составляет 380 млрд руб. и почти девятикратно превышает выручку за 2023 год.

Для целей оценки финансовых показателей агентство опиралось на данные Группы с учетом деконсолидации старшего долга дочерних компаний в рамках проектного финансирования проектов ГЧП.

Иволга Капитал сделала пару шагов из сегмента ВДО на рынок акций. Как и в ВДО, опираясь на простые логические конструкции.

Оказались мы на нем в двух амплуа – маркетмейкера (в акциях Займера) и организатора IPO (в акциях АПРИ).

Первые итоги.

Срез результатов маркетмейкинга в Займере мы уже публиковали, и обновим их. Мы стали маркетировать эти акции 10 июня. И за 1,5 месяца нашей активности акции Займера потеряли в цене. Но. До нашего маркетмейкинга (ММ) с момента IPO 12 апреля и по 7 июня бумаги снизились на -20,7%. При снижении Индекса МосБиржи на -6,5%. Т.е. заметно проигрывали рынку. После включения ММ Иволги снижение -7,1% при снижении Индекса МосБиржи -9,2%. Выигрыш у индекса не крупный, но он появился.

Мы исходим из того, что формирование здоровой ликвидности должно положительно влиять на цену (и задача маркетмейкера – уплотнять стакан котировок своими позициями, не стесняясь вступать в сделки). Практика нашу мысль, скорее, подтверждает.

Планируем в дальнейшем перенести наработки в ММ и на акции АПРИ.

Иволга Капитал сделала пару шагов из сегмента ВДО на рынок акций. Как и в ВДО, опираясь на простые логические конструкции.

Оказались мы на нем в двух амплуа – маркетмейкера (в акциях Займера) и организатора IPO (в акциях АПРИ).

Первые итоги.

Срез результатов маркетмейкинга в Займере мы уже публиковали, и обновим их. Мы стали маркетировать эти акции 10 июня. И за 1,5 месяца нашей активности акции Займера потеряли в цене. Но. До нашего маркетмейкинга (ММ) с момента IPO 12 апреля и по 7 июня бумаги снизились на -20,7%. При снижении Индекса МосБиржи на -6,5%. Т.е. заметно проигрывали рынку. После включения ММ Иволги снижение -7,1% при снижении Индекса МосБиржи -9,2%. Выигрыш у индекса не крупный, но он появился.

Мы исходим из того, что формирование здоровой ликвидности должно положительно влиять на цену (и задача маркетмейкера – уплотнять стакан котировок своими позициями, не стесняясь вступать в сделки). Практика нашу мысль, скорее, подтверждает.

Планируем в дальнейшем перенести наработки в ММ и на акции АПРИ.

Андрей Х., «Рынок российских акций челночным шагом идет к биржевой панике.»

Вчера, чтобы недопустить аукционные торги включали с 17.30 до 18...

АПРИ ловят щедрых парней на живца.Коллеги, тут некоторые перепечатывают как здорово растёт АПРИ $APRI после IPO. Рассказывают о росте за с...

Добрый день. По 2р2 приходили купоны 25 июля?

Облигации дебютного выпуска ООО Байсэл (BB-.ru, YTM 26,25%) добавляются в портфель PRObonds ВДО на 1% от активов. Покупка сегодня на первичных торгах. Позиция может быть увеличена, о чем обязательно отдельно сообщим.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Облигации дебютного выпуска ООО Байсэл (BB-.ru, YTM 26,25%) добавляются в портфель PRObonds ВДО на 1% от активов. Покупка сегодня на первичных торгах. Позиция может быть увеличена, о чем обязательно отдельно сообщим.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт