«Обувь России» сосредоточится на повышении эффективности розницы

«Обувь России» опубликовала пресс-релиз для инвесторов о направлениях развития. Выдержки ниже.

__________

В 2020 году «Обувь России» сосредоточится на повышении эффективности розницы

25 декабря 2020 года, Россия, Новосибирск

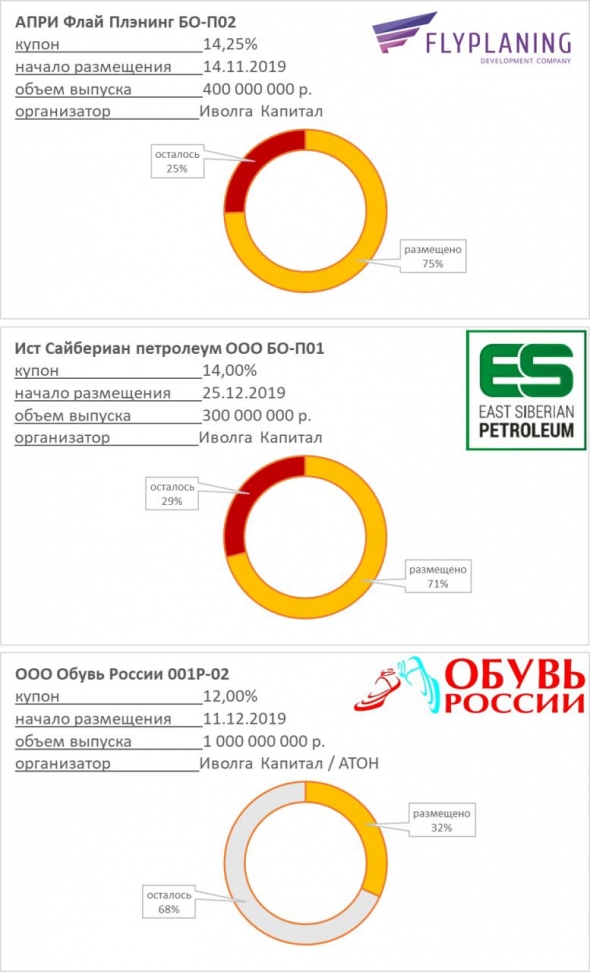

ГК «Обувь России», первая публичная компания российского fashion-ритейла, представила ключевые задачи развития на 2020 год. Группа сосредоточится на повышении эффективности розницы и будет работать по трем основным направлениям — развитие ассортимента, усиление сервисной составляющей бизнеса и совершенствование услуг, в том числе и почтовых сервисов, увеличение онлайн-продаж за счет собственных интернет-магазинов и сторонних онлайн-площадок. Это позволит компании обеспечить рост ключевых показателей деятельности — выручки, валовой и чистой прибыли, EBITDA — при сохранении текущих объемов розничной сети.

Компания с 2017 года увеличила сеть в два раза — с 452 до 915 магазинов. Мы выполнили все планы, которые озвучивали в ходе первичного размещения акций в октябре 2017 года. За последние два года мы вышли в более 200 новых городов, сейчас у нас широкая география, мы присутствуем во всех основных регионах России. Такие размеры бизнеса позволяют нам решать основные задачи, которые мы ставим на ближайшее будущее, — это повышение эффективности работы нашей розницы, рост выручки с метра квадратного; снижение себестоимости продукции; расширение аудитории лояльных покупателей. Мы

Авто-репост. Читать в блоге

>>> Включение в СД состоялось 17 января, как и было намечено ранее.

Включение в СД состоялось 17 января, как и было намечено ранее.