Т-Инвестиции

Чего ждать от рынков и валют при новом президенте США

- 04 ноября 2020, 19:44

- |

Сегодня на канале «Деньги не спят» Василий Олейник вышел в прямой эфир, подвёл первые итоги выборов в США для инвесторов, поделился своими прогнозами по рынкам акций и ответил на 100500 вопросов по конкретным компаниям.

Смотрите запись прямой трансляции и участвуйте в конкурсе в комментариях под видео — по традиции мы разыгрываем подписку на сервис FinanceMarker.ru среди наших подписчиков.

- комментировать

- Комментарии ( 2 )

Что купить на ИИС в 2020 году: три портфеля от аналитиков

- 03 ноября 2020, 18:41

- |

Если не знаете, что делать с деньгами сейчас, отложите их на свой индивидуальный инвестиционный счет и получите за это денежный бонус от нас — 0,5% при пополнении счета на сумму от 1 000 ₽. Полные условия акции можно прочитать здесь, а открыть счет — здесь. А теперь разберемся, зачем ИИС открывать в конце 2020 года и что купить.

Зачем открыть ИИС?

Инвестировать можно и с помощью стандартного брокерского счета. Но с полученной прибыли надо платить налог. ИИС же позволяет этого не делать — такой тип называется А. Всего их два — А и Б. Разберемся, кому какой выбрать и сколько можно получить.

Тип А подходит тем, кто получает официальную зарплату и платит НДФЛ. ИИС позволяет получать налоговый вычет 13% каждый год на протяжении трех лет, если его регулярно пополнять хотя бы раз в год.

Например, в 2020 году вы открыли ИИС и пополнили его на 400 000 рублей. Уже в 2021-м вы сможете подать заявление на возврат 13%, то есть 52 000 ₽ с уплаченного НДФЛ. А можно подать заявление в конце всего срока, через три года. Так вы воспользуетесь вычетом А.

( Читать дальше )

Рубль и российский рынок спасёт только одно

- 01 ноября 2020, 12:37

- |

В новом видео:

— Считаем дни до выборов в США и обсуждаем, насколько упадут рынки при самом худшем раскладе

— Продолжаем анализировать отчёты крупнейших американских и российских компаний. Спойлер: разобрали больше 20 имён — кого покупать/продавать/держать

— И говорим о последней надежде для рубля и российского рынка акций

Смотрите видео, подписывайтесь на канал, чтобы не пропустить новые выпуски, и следите за рынками вместе с нами.

Что может быть доходнее технологического сектора? Разбираем "индекс ожирения"

- 31 октября 2020, 14:14

- |

Технологии, технологии, технологии — все хотят технологии. Но есть кое-что более доходное, чем технологии. Что же это? Борьба за стройную фигуру. На графике сравнение доходности с начала 2020 года (YTD) технологического ETF QQQ и «индекса ожирения» Solactive Obesity Index (светлый).

Индекс Solactive Obesity Index отслеживает результаты деятельности компаний, получающих прибыль от обслуживания людей с ожирением. В него входят компании, занимающиеся биотехнологиями, фармацевтикой, здравоохранением, медицинским оборудованием, поставщики пищевых добавок и даже розничные продавцы одежды больших размеров.

Статистика ожирения шокирует

Несмотря на растущие масштабы борьбы с этой проблемой, эпидемия ожирения продолжает развиваться во всем мире. Именно «эпидемия» — этим термином 3 июня 1997 года ВОЗ охарактеризовала проблему ожирения.

( Читать дальше )

Инвесторы восприимчивы к астрологическим прогнозам сильнее, чем думают. Эксперимент среди пользователей Пульса

- 29 октября 2020, 14:48

- |

Наверное, многие из вас слышали про астротрейдинг — когда некие «специалисты» составляют астрологический прогноз о движении акций на рынке. Конечно, для любого нормального человека сочетание понятий «инвестиции на бирже» и «астротрейдинг» в одном предложении выглядит как бессвязная чепуха.

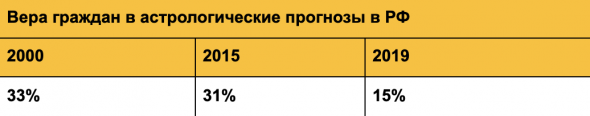

В России не очень-то любят астрологов. Если посмотреть на статистику, то вера наших граждан в астрологические прогнозы неумолимо падает.

Источник:ВЦИОМ

А вот в США этот показатель составляет порядка 29%. По данным исследовательской компанииIBISWorld, выручка рынка экстрасенсорных услуг в США составляет $ 2,2 млрд. Появляется много стартапов в этой сфере услуг, таких как Sanctuary, Co-Star. Первые привлекли инвестиций в размере $1,5 млн, вторые — $5 млн и имеют более 1,5 млн подписчиков в инстаграме. Даже Amazon балуется с

( Читать дальше )

Анализируем акции компаний с доходностью 20—250k% и формируем долгосрочный портфель будущего

- 27 октября 2020, 16:36

- |

На иллюстрации ниже — рейтинговый список 30 акций из S&P 500, которые за 30 лет показали самую высокую доходность в истории индекса. В крайнем справа столбце указано, какую доходность могли получить акционеры этих компаний, если бы 30 лет назад вложили в них $10k. При этом компании со знаком * продемонстрировали указанную доходность менее чем за 30 лет, поскольку вышли на IPO позже 1990 года:

Перформанс лучших акций из S&P 500. Источник: YCharts

Например, всем известные Amazon и производитель энергетических напитков Monster Beverage смогли превратить условные $10k в $21,097 млн и $12,555 млн соответственно! Для этого им потребовалось 23 года и 25 лет соответственно. Малоизвестная компания Jack Henry & Associates стала абсолютным чемпионом, продемонстрировав 30-летнюю доходность первоначальных $10k в $24,847 млн (248 379%).

Проанализируем и найдем закономерности этих потрясающих историй успеха, чтобы спрогнозировать и найти компании, которые могли бы повторить этот успех в следующие 20—30 лет. Хотите почувствовать себя венчурным инвестором? Конечно, стать настоящим венчурным инвестором и вложиться в компании на стадии их основания у большинства из нас нет возможности. Однако мы можем взять один из принципов венчурного инвестирования — выбирать многообещающие стартапы, которые могут взлететь через несколько лет, — и применить его к тем компаниям, которые уже торгуются на бирже…

( Читать дальше )

Рост сектора потребительских товаров — самый очевидный из всех сценариев. Как на этом заработать?

- 26 октября 2020, 18:46

- |

Розничные продажи в августе как в США, так и в Европе достигли рекордного уровня. Частично это естественный отскок после карантина из-за первой волны Covid-19. Сейчас, с одной стороны у систем здравоохранения накопился положительный опыт лечения короновируса, с другой стороны власти пока не идут на жесткие ограничения.

И, таким образом, розничные продажи могут снова нормально функционировать. Вдобавок к этому многие семьи тратят на путешествия и отдых гораздо меньше, чем раньше. Даже потребление бензина по-прежнему намного ниже из-за того, что работа на дому увеличивает располагаемый доход домашних хозяйств. В результате домохозяйства перераспределяют свои расходы в пользу потребительских товаров, услуг и доставки продуктов питания, а не на дорогостоящие товары, такие как автомобили.

Так, например, Zalando SE, ведущая европейская онлайн-платформа, посвященная моде и образу жизни, повышает свой прогноз на 2020 финансовый год после исключительно сильного и прибыльного роста в третьем квартале.

( Читать дальше )

Время покупать дивидендных аристократов и избавляться от ...

- 25 октября 2020, 12:27

- |

— Постарались ответить на вопрос — в чей бизнес ещё можно инвестировать, а какие акции лучше продавать?

— Поговорили о перспективах нефтегазового сектора — когда уже восстановится?

— И обсудили затянувшуюся апатию на финансовых рынках — чего стоит бояться инвесторам?

Смотрите видео и подписывайтесь на канал, чтобы не пропустить свежие выпуски и следить за рынками вместе с нами.

Стоит ли инвестировать в китайский фондовый рынок? Топ-5 акций китайских компаний

- 23 октября 2020, 16:26

- |

Фондовый рынок Китая по своей величине является вторым в мире после американского. Он был основан более 100 лет назад (фондовому рынку США более 200 лет). На материковой части Китая существует две фондовые биржи: Шанхайская и Шэньчжэньская. Согласнонедавним оценкам Bloomberg, рыночная капитализация всех акций, торгуемых на китайских фондовых биржах составляет более $10 трлн. Это является рекордным значением после обвала китайского фондового рынка в 2015 году. При этом, такая совокупная капитализация все равно примерно в четыре раза меньше, чем на биржах в США.

Источник данных: Financial Times

Помимо Шанхайской и Шэньчжэньской бирж, есть также фондовая биржа в Гонконге. Однако, Гонконг имеет практически полную экономическую и политическую независимость от материкового Китая.

( Читать дальше )

4 решения для инвестора, который не хочет терять деньги

- 22 октября 2020, 14:00

- |

Конец 2020 года близится, а количество неизвестных только возрастает: неизвестен даже примерный сценарий выборов в США, все еще непонятно, что делать с коронавирусом, еще больше непонятно, сможет ли восстановиться рынок труда, и совершенно непонятно, когда мировая экономика снова начнет расти. Для того чтобы максимально обезопасить себя от рисков, нужен защитный портфель, который не позволит получить заоблачных доходностей, но при этом будет достойно себя вести в текущие времена неопределенностей. В этой статье я предлагаю четыре варианта инструментов, которые позволят не стать седым в кризис.

1. Дивидендные акции

Подобные компании подходят для долгосрочных инвесторов, которых интересует не цена акций в моменте, а постоянный денежный поток. Текущий коронакризис ударил по многим компаниям, и очень многие отменили свои дивиденды из-за проблем с cash flow, но тем не менее почти все дивидендные аристократы сохранили свои выплаты, а кто-то и вовсе сумел их увеличить.

( Читать дальше )

теги блога Т-Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- МосБиржа

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- обзор рынка

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- прогнозы

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- Т-инвестиции

- технический анализ

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

Новости тг-канал

Новости тг-канал