Сергей Ветко

Срочно в номер. Добавил функцию подсчета будущего денежного потока.

- 05 сентября 2018, 12:59

- |

Буквально вчера ночью (и чуть-чуть сегодня утром) решил немного улучшить Гугл документ, в котором веду свой портфель (более подробно ознакомиться можно в предыдущих постах, начинать здесь: https://smart-lab.ru/blog/489421.php). Стало интересно, на какие денежные потоки я могу рассчитывать в следующие полгода.

Это должно помочь лучше планировать будущие инвестиции, а также понять, можно ли что-то из этого потратить на свои хотелки (получилось, что пока нельзя:(. Хочу поделиться (и немного похвастаться), что из этого получилось.

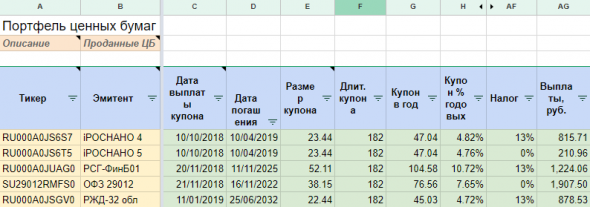

Что для этого нужно? По большому счету, не так и много. По моим облигациям дата и размер будущего купона уже автоматически забираются с сайта Мосбиржи. Выглядит это примерно так:

По облигациям известна дата и размер только следующего купона. Поэтому по ним прогноз будет только где-то на полгода вперед.

По акциям информации о будущих дивидендах не было, пришлось добавлять новые колонки «Дивиденды, на акцию», «Дата закрытия реестра» и «Дивиденды, всего выплаты». Заполнить эти колонки нужными данными труда не составляет, спасибо Тимофею за отличный сайт:

( Читать дальше )

- комментировать

- 8.2К | ★25

- Комментарии ( 9 )

Учет инвестиций с помощью Google Spreadsheet. Упрощаем ввод сделок.

- 04 сентября 2018, 12:04

- |

В прошлой части (https://smart-lab.ru/blog/490612.php) мы посмотрели, какие статистические данные о портфеле мы можем получить. Сейчас же я хочу остановиться на первых шагах, которые я предпринял по донастройке под себя исходного документа.

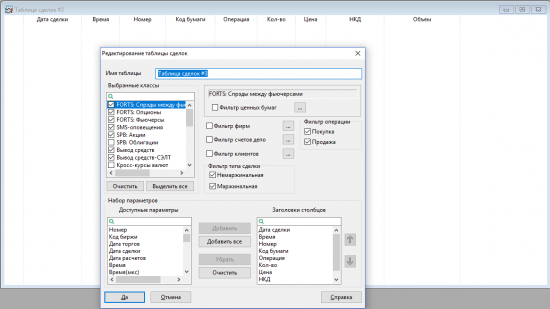

Сначала я решил упростить процесс добавления сделок, так как первое время он занимал у меня достаточно много времени. Я пробовал брать информацию о сделках из брокерского отчета, но быстро понял, что это не самый удобный вариант. Тогда я узнал, что программа QUIK умеет отлично экспортировать в Excel все необходимое. А уже скопировать из Excel не составляет никакой сложности. Для этого в QUIK нужно создать новое окно с таблицей сделок. У меня она содержит следующие колонки: Дата сделки, Время, Номер, Код бумаги, Операция, Кол-во, Цена, НКД, Объем

После чего выбрать пункт меню Действия->Вывод через DDE сервер (или нажать Ctrl+L):

( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 20 )

Учет расходов. Какой процент покупок вы оплачиваете банковской картой?

- 31 августа 2018, 10:04

- |

Учет расходов. Какой процент покупок вы оплачиваете банковской картой?

Во многих книжках и статьях по инвестированию (ну и просто правильному обращению с личными финансами) пишут, что важная часть успеха — это умение тратить меньше, чем зарабатываешь. В результате появляется свободный денежный поток, который можно направлять на регулярное инвестирование.

Один из вариантов добиться этого — контроль расходов. Второй вариант — это постоянный рост доходов, что намного приятнее. Но имеет и подводные камни, ведь если расходы будут расти схожим темпом, что и доходы, то в случае какого-то форс-мажора будет непросто их резко урезать (без существенного ухудшения качества жизни). Ну и обычно рост доходов все-таки имеет какую-то верхнюю границу, а вот потратить можно сколько угодно. При чем достаточно быстро….

Поэтому и хотел бы обсудить вопрос, кто какие методики и программы использует для учета расходов (а косвенно — для их контроля). Я раньше с завидной регулярностью пытался записывать все расходы, но меня обычно хватало в лучшем случае на месяц. А потом я прекращал, так как не чувствовал особой пользы от этого дела. Тратить я все равно меньше не начинал, а знание, на что ушли деньги, было не слишком полезно. Ну и тупо надоедало все записывать вручную.

Со временем начали появляться «полуавтоматические» программы, которые могли собирать информацию о расходах из смс от банка, которые он присылает при оплатах картой. Но этот вариант тоже показался не слишком удобным, так как постоянно были те или иные проблемы, какие-то смс не учитывались, поэтому статистика получалась не очень точной.

Сейчас я в результате остановился на программе Смарт СМС от ВТБ, она оказалась на удивление удобной (при условии, что активно расплачиваешься их карточкой). А так как на данный момент мне их карта наиболее удобна и выгодна для оплат, то и статистика начала собираться почти сама-собой, без особых усилий. А после того, как к своему счету привязал и карточку жены, то стала лучше видна общая картина бедствия. Правда, жене поначалу было не очень комфортно показывать свои траты, но потом вроде привыкла:)

Хотел бы узнать, ведете ли вы учет расходов? И если да, то насколько точный? А то встречал в интернете записи одного человека, который уже на протяжении более 10 (!) лет каждый год подсчитывает свою личную (или может семейную) инфляцию.

Ну и про эксперимент. По моим ощущениям, львиная часть трат я оплачиваю карточкой. Думаю, процентов 90-95%. А наличные практически не расходуются. И вот хочу проверить, насколько точны мои представления. Для этого буду в сентябре целый месяц записывать свои расходы наличных (карточные и так собираются автоматически). И в конце месяца подсчитаю процентное соотношение. К сожалению, за женой не получится проследить:)

Учет инвестиций с помощью Google Spreadsheet. Получаем статистику и красивые графики.

- 28 августа 2018, 12:35

- |

Итак, основные данные по сделкам и т.п. мы ввели в прошлой части. Теперь осталось понять, зачем мы все это делали и что полезного можно получить на выходе.

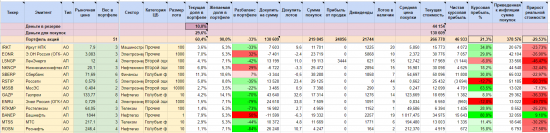

В первую очередь, стоит обратить внимание на лист Портфель, на котором будет основная информация по акциям в портфеле:

Что же интересного можно почерпнуть здесь?

Во-первых, наглядно видно, сколько лотов каждой акции у вас уже есть в наличии и сколько денег было отдано на их покупку (колонки Лотов в наличии, Сумма покупок). Особенно важная колонка — Средняя цена покупки, она рассчитывается автоматически. Также показывается и текущая стоимость по каждой акции, но нужно вручную вводить котировки в колонку «Рыночная цена», чтобы иметь достаточно актуальные цифры.

Также отсюда можно легко понять, насколько эффективны были ваши инвестиции (это колонки Чистая курсовая прибыль, Курсовая прибыль в %, Прирост реальной стоимости). Колонки имеют градиентный фон, чтобы с одного взгляда можно было понять, где у вас что-то пошло не так.

( Читать дальше )

Учет инвестиций с помощью Google Spreadsheet. Базовые настройки и ввод данных

- 22 августа 2018, 13:39

- |

В это части постараюсь описать, чего уже можно добиться с помощью документа в Google Spreadsheet, разработанного Вячеславом (пример — https://docs.google.com/spreadsheets/d/1IUxJfnRjzpqkNpuKAU83eTqxCOLyWVZmkVTI9galxZ0/edit#gid=0), а также пройтись по листам, на которых вносятся необходимые для учета данные.

А в следующей части уже посмотрим, что получаем на выходе. И станет ясно, куда можно расти и что улучшать.

Итак, Гугл таблица позволяет получать подробную информацию по портфелю:

- Сумма ваших инвестиций

- Сумма накопленных дивидендов

- Текущий остаток на депозите

- Текущую стоимость портфеля

- Номинальный доход и доходность (без инфляции)

- Реальный доход и доходность (с учетом инфляции)

- Структура портфеля по секторам (реальная и желаемая)

- По каждой акции в портфеле показывается количество лотов в наличии, дивиденды, средняя цена покупки, текущая стоимость, прибыль и многое другое. Производится расчет как текущей доли в портфеле, так и желаемой доли, а также дается рекомендация, сколько лотов нужно купить/продать, чтобы получить желаемую долю. К сожалению, данные по рыночным ценам не подтягивались автоматически, поэтому нужно было вручную их вносить, чтобы видеть актуальную версию картины. Но при относительно пассивном инвестировании это не так и важно. Если раз в месяц (или еще реже) осуществлять покупки, то можно и вручную обновить котировки.

( Читать дальше )

- комментировать

- 21.4К |

- Комментарии ( 33 )

Первый пост. Про инвестиции и их учет.

- 17 августа 2018, 23:49

- |

Положительными результатами похвастаться пока, к сожалению, не получится, годовая доходность примерно на уровне банковского депозита.

Да и то если я ее правильно считаю, ведь дело это непростое: нужно учитывать все довнесения, комиссии, дивиденды, возвраты налога на ИИС и банкротства эмитентов (был у меня такой грешок с Татфондбанком, пришлось облигации списать в ноль).

Но точно могу сказать, что скучать не приходилось. Прошлым летом вообще был в минусе (тоже на уровне банковского депозита), но потом ситуация стала получше в основном за счет дивидендов. Надеюсь, опыта хоть немного набрался (во всяком случае облигации с акциями теперь не путаю:).

Хотел бы более подробнее остановиться на теме учета инвестиций, так как она мне кажется достаточно важной. Ведь чтобы принимать какие-то решения, нужно четко понимать состояние своего портфеля в текущий момент, представлять его динамику. А главное — почему что-то пошло не так:).

( Читать дальше )

теги блога Сергей Ветко

- carry trade

- carry-trade

- Cash Flow

- eur

- Excel

- overnight

- quick

- spreadsheet

- акции

- БПИФ

- брокер

- Брокер Открытие

- брокеры

- валюта

- выгода

- грааль

- дивиденды

- доллар

- евро

- зарплата

- инвестии

- инвестирование

- инвестиции

- итоги

- Котировки

- Котировки акций

- купон

- купонные выплаты

- курс

- кэрри трейд

- кэрри-трейд

- кэшбэк

- ММВБ

- наличные

- налог

- Налогообложение на рынке ценных бумаг

- Облигации

- Облигации РФ

- обучение

- овернайт

- опрос

- открытие брокер

- ОФЗ

- пассивные инвестиции

- первый год

- портфель

- результаты

- Тинькофф Инвестиции

- трейдинг

- учет доходов

- учет портфеля

- учет расходов

- учет сделок