комментарии Маркиз Лафайет на форуме

-

Почему при размещении облигаций МГКЛ 5 дней держали мою заявку на 1.4 млн, а сегодня отменили?

Почему при размещении облигаций МГКЛ 5 дней держали мою заявку на 1.4 млн, а сегодня отменили?

Авто-репост. Читать в блоге >>> МГКЛ - облигации, отмена заявки на 1.4 млн.

МГКЛ - облигации, отмена заявки на 1.4 млн.

До 11 декабря можно было подавать заявки на новый выпуск облигаций.

Минимальная сумма — 1.4 млн.

Вот на нее и разместил заявку через Альфу.

Размещение — сегодня, 16 декабря.

Я подготовился — вчера продал фонды ликвидности и в Альфе, и у другого брокера. Продал кое-какие акции, которые мог бы держать дальше.

Вряд ли налили бы на 1.4 млн, но все таки.

И вот, сегодня результат — “Ваша заявка отклонена”.

И как это понимать, МГКЛ и Альфа?

П.С. Альфа не дает сделать скрин, пришлось делать фото.

t.me/mosstart

Авто-репост. Читать в блоге >>> 7 лет ИИС. Какие результаты?

7 лет ИИС. Какие результаты?

Открыл в 2018-м в Сбере.

Первый пост за декабрь (2021 год).

2018 г — присматривался, не внес ничего.

2019 г — внес 755тыс, начало положено.

2020 г — внес 1 мил

2021 г — внес 1 мил

В 2022 г началась СВО, успел внести только 150 тыс. Решил приостановить пополнение до окончания СВО.

Поэтому:

2023 г — 0.

2024 г — 0.

2025 г — 0.

Всего внесено с 2018-го: 2 млн 905 тыс.

На данный момент счет: 3 млн 555 т + 417 тыс в КИТе (там акции Яндекса, Циана).

Итого 3 млн 972 тыс.

Т.е. 8.2% в год с учетом 100% реинвеста.

На данный момент состав портфеля:

В Сбере:

Акции 71,37% (Большая часть — Сбер и Лукойл)

Фонд ликвидности 24,08%

Облигации 4,55%

В КИТе: 100% акции (Яндекс, Циан)

Что получилось хорошо?

Хоть небольшой, но плюс (в номинальных рублях, без учета инфляции).

Нет налога по купоном и на capital gain

Можно настроить выплату купонов на карту.

Что получилось плохо?

Доход меньше инфляции

На этом счете нет статуса квала, а значит недоступны многие ВДО.

Авто-репост. Читать в блоге >>> Почему в 90-е было мало случаев, как с квартирой Долины?

Почему в 90-е было мало случаев, как с квартирой Долины?Расскажу одну историю, которая произошла с моим коллегой Андреем.

1998 год. Локация — не Москва.

Коллега сопровождал сделку по покупке комнаты (самое дешевое жилье до эпохи студий).

Что-то пошло не так и покупательница потеряла деньги — 5 тыс долларов.

На Андрея вышли представители одной из московских ОПГ.

Предложение было простое, но конкретное — или Андрей возвращает деньги, или его просто грохнут.

В то время — это было серьезная угроза. Годами позже, Сергей Мавроди поделился опытом общения с участником этой ОПГ, с которым оказался в одной камере. Провинившихся просто “разбирали на конструктор”, а сумки закапывали в лесу.

Андрей Ж. назанимал денег, в том числе у наших общих знакомых. И вернул покупательнице. На этом дело и закончилось.

Обращаю внимание, что претензию предъявили не собственнику недвижимости, а риэлтору, который занимался сделкой и халатно проверил объект и собственника.

Такие дела)

t.me/mosstart

Авто-репост. Читать в блоге >>> Следуем за Майклом Бьюри, или NVDA

Следуем за Майклом Бьюри, или NVDA

Майкл Бьюри, герой книги и фильма “Игра на понижение” зашортил рынок ипотек в 2005-2007-м. Его фонд чуть не обанкротился, но заработал сотни миллионов на крахе сабпрайм ипотеки. Ну а сам Майкл Бьюри стал легендой инвестирования.

Дальнейшие прогнозы у Майкла получались так себе — шорт Теслы, шорт S&P500…

Сейчас Майкл шортит NVDA…

Ну а вот что получается с теми, кто пытается пользоваться его идеями.

Авто-репост. Читать в блоге >>> И опять про диверсификацию.

И опять про диверсификацию.

Пока отечественные портфели пребывают в унынии уже который год, иностранные продолжают рост.

2023 год — портфель вырос более, чем на 20%

2024 — на 48%

2025 — уже на 36%

Но в этом портфеле основные позиции набраны еще несколько лет назад — индексы, Magnificent 7 итд.

Да и IB из РФ не пополнить без фокусов с комплаенсом, а для меня это не стоит рисков.

Но в августе этого года завел новый счет и портфели — для экспериментов.

Рассказываю, как перевожу деньги, как выбираю, как покупаю и что получаю.

t.me/k401ru

Авто-репост. Читать в блоге >>> Конфа Смартлаба и мои “ашчушчэния”

Конфа Смартлаба и мои “ашчушчэния”

Третий раз посещаю московскую конфу.

С точки зрения логистики все организовано отлично — серьезная работа Тимофея и команды.

Все по принципу шведского стола — выбирай тему, спикера, занимай место и слушай банкиров, представителей эмитентов, аналитиков, инвесторов, трейдеров, психолога и других.

Каждый из них повар, который угощает своим блюдом. Ну или рыбак, который “ловит человеков”.

Иногда случались накладки — хотелось быть в двух залах одновременно.

Основной месидж конфы — раньше или позже рынок оценит “накопленную стоимость компаний”.

Зал облигаций — битком, пришлось сидеть на ступеньках. Сразу виден тренд.

Иностранным акциям было посвящено только одно получасовое выступление сотрудника Финама.

На мой взгляд, он обошел вниманием главные преимущества международного рынка.

Это:

Возможность инвестировать в etf на индексы S&P 500, Nasdaq-100 и многое другое.

Возможность вкладывать в гонку AI, куда стекаются капиталы со всего мира.

Авто-репост. Читать в блоге >>> Как семейная ипотека тащит рынок новостроек в “экономе”.

Как семейная ипотека тащит рынок новостроек в “экономе”.

Математика простая.

Первоначальный взнос — 2.3 млн, ежемесячный платеж 54 тыс.

Обычная ипотека — 137 тыс в месяц.

Как дом достроят (через 3 года) можно сдать от 60 тыс и больше (по текущим ценам).

Достаточно хорошо при нынешнем статус кво.

Авто-репост. Читать в блоге >>>

АMD сегодня стрельнула на +30%

АMD сегодня стрельнула на +30%АMD сегодня стрельнула на +30% на новостях “OpenAI, AMD Announce Massive Computing Deal, Marking New Phase of AI Boom”

А ведь покупал недавно в рамках портфеля Инвестируем в AI

Вспоминаю смартлабовца с ником Богатенький Буратино, который на АМД за 10 лет с $30 тыс сделал несколько миллионов…

t.me/k401ru

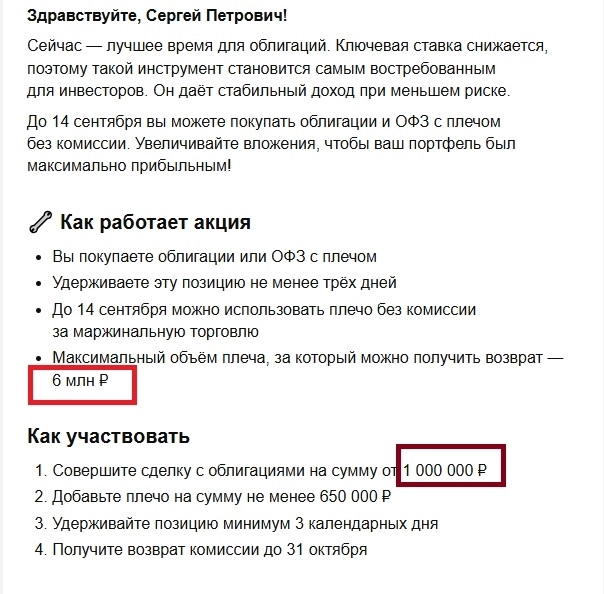

Авто-репост. Читать в блоге >>> Как использовать брокеров? Бесплатно 6 млн на месяц от Альфы.

Как использовать брокеров? Бесплатно 6 млн на месяц от Альфы.

Как писал Уильям Бернстайн — “The average stock broker services his clients in the same way that Baby Faced Nelson serviced banks” или “обычный брокер обслуживает своих клиентов также, как Нельсон “Детское лицо” (знаменитый американский грабитель в 1920-е) обслуживал банки”.

Но не будем о грустном, т.е. о выплате ВТБ С-519 не 1000 (номинал), а 315 руб.

Брокеров и банков можно и нужно использовать к своей выгоде.

В третий раз в этом году Альфа предложила бесплатную маржиналку на месяц, на этот раз на 6 млн.

Первое условие — купить на свои на 1 млн облигации или ОФЗ.

Второе условие — маржиналка на сумму от 700 тыс до 6 млн, не менее чем на 3 дня.

Третье условие — на маржиналку можно покупать только облигации или ОФЗ. На фонды ликвидности предложение не распространяется.

Проценты по маржиналке начисляют, но должны вернуть до конца октября.

В августе в третий раз воспользовался подобным предложением от Альфы.

В апреле на 500 тыс (бесплатно на месяц) удачно купил ОФЗ, выгода – в районе 15 тыс

Авто-репост. Читать в блоге >>> А что если регулярно покупать один и тот же индекс?

А что если регулярно покупать один и тот же индекс?

А что если регулярно покупать один и тот же индекс?

Из месяца в месяц, из года в год. По текущим ценам.

Итак, портфель NASDAQ-100.

В Наждак (на сленге) зашиты крупнейшие компании, которые торгуются на американской бирже NASDAQ (кроме фин.компаний). Тут много техов, которые в последние 25 лет быстрее всего растут.Буду покупать QQQM. Минимум раз в месяц, по текущим ценам.

Его держатель Sumitomo Mitsui Financial Group — крупная японская банковская корпорация. 1 лот стоит достаточно дешево, а это важно, если у брокера нет возможности покупать его частями.

Первая покупка — в конце августа по цене $235.65

Вторая — в сентябре.

Комиссию учитывать не буду.

Наблюдать портфель можно тут:

Валюта счета — доллары.

t.me/k401ru

Авто-репост. Читать в блоге >>> Куда пропали пропали посты про торговлю газом? Было несколько энтузиастов, которые гоняли контракты на газ. А теперь тишина...

Куда пропали пропали посты про торговлю газом? Было несколько энтузиастов, которые гоняли контракты на газ. А теперь тишина...

Авто-репост. Читать в блоге >>> Куда вложить льготную ипотеку в июле 25 года?

Куда вложить льготную ипотеку в июле 25 года?Итак, ПИК выкатил старт продаж новых корпусов ЖК Амурский Парк.

Два года назад этот ЖК был в моем рейтинге ТОП-3 лучших новостроек (с квартирами, т.е. с московской пропиской)) в новостройке Москвы внутри МКАД до 6 млн. Только цена была чуть дороже 6 млн.

Что же сейчас?

Угол ул. Амурская и Амурский проезд, тут будут строить последние корпуса

Судя по местности — это последние корпуса, дорога ограничивает дальнейшее строительство. Цена на самую маленькую студию 19м стартует от 8.7 млн.

Авто-репост. Читать в блоге >>>

Маркиз Лафайет, подскажите, можно ли торговать россиянам фьючерсы на IB? Обязательно ли сумма от $2000(помню у них было такое условие для ма...

Stas, уже ответил в телеге, но повторю: «Для резидентов РФ есть запрет только на показ рыночных данных, на маржиналку и на покупку некоторых европейских акций. Все остальное можно» Помните, как год назад загоняли в длинные ОФЗ?

Помните, как год назад загоняли в длинные ОФЗ?А помните, как год назад тут трубили о скором снижении ставки и окончании СВО?

И что пора бы покупать длинные ОФЗ и прочее, ибо вот-вот. В крайнем случае, вот-вот-вот. Ведь кто-то чего-то сказал, другим тоном и вообще, риторика изменилась… Такие аргументы читал еще у Талеба, когда он писал про свой родной Ливан. На что жители надеялись, как оценивали новости и что в итоге получили.

Любопытно вернуться к своим прошлогодним мыслям и идеям, понять что реализовалось, а что нет.

07 июля 2024

Время ли покупать длинные ОФЗ? Конечно, нет.

Авто-репост. Читать в блоге >>> Апарт-отели и Москва. Сравним 3 объекта.

Апарт-отели и Москва. Сравним 3 объекта.

Я уже рассказывал про неудачный пример покупки номера в апарт-отеле (УК выкатила покупателям ультиматум — или сдавайте нам за 15-20тыс в месяц, или будут проблемы со светом и водой).

А сейчас будет другая история. В первой половине десятых застройщик Пионер решился на эксперимент. Почему бы не построить с нуля апарт-отель, который будет совмещать функции гостиницы и долгосрочного проживания? В старых детективах Чейза и других авторов, главный герой частенько постоянно жил в отеле. В детстве недоумевал — “как это, ведь в отеле живут сутки-двое, редко когда больше”. Вот и у нас появился отель такого плана. Причем с нуля.

Подразумевалось, что наниматель может остановиться на короткий срок, на недели или месяцы. Особые условия для тех, кто снимает на месяц и больше. Покупатели номеров могут жить сами, сдавать через местную УК (ресепшн, как в обычной гостинице) или самостоятельно.

Какой результат эксперимента для инвестора?

Первый апарт-отель построили в Митино в начале 2015-го года — “Йес Митино”.

Авто-репост. Читать в блоге >>> Тренды в московской недвижике на примере.

Тренды в московской недвижике на примере.

Итак, конец ковидного 2020-го года. Ставка ЦБ на рекордно низком уровне — 4.25%

Сбер выдает ипотеку на вторичку под 7.5-8% с минимальным взносом 15-20%.

В декабре 2020-го года продал маленькую двушку 37м на 2-й Новоостанкинской за 11.5 млн.

Это была реальная рыночная цена, купили ипотечники.

Весна 2025 года. Ставка ЦБ на рекордно высоком уровне — 21%. Сбер выдает ипотеку на вторичку под 25-28%.

В апреле за наличку продал однушку 35.1м на Академика Королева за 12.4 млн.

Квартиры находятся рядом и схожи по потребительским качествам.

Район отлично подходит для жизни — рядом парк Останкино и ВДНХ. Пешая доступность метро, хотя и не в 5-и минутах.

Многоэтажка с лифтом кирпичная (на Новоостанкинской), или блочная (на Ак. Королева)

Качественный ремонт, хотя и не новый. Вся мебель и бытовая техника. Состояние — заезжай, живи.

Что мы видим? За 4.5 года роста цены в номинальных рублях почти не произошло. А учитывая инфляцию — квартира подешевела.

Авто-репост. Читать в блоге >>>

Как использовать брокеров?

Как использовать брокеров?

Как говорил Уильям Бернстайн — “The average stock broker services his clients in the same way that Baby Faced Nelson serviced banks” т.е. “Средний брокер обслуживает своих клиентов так, как Нельсон Бейби Фейс (известный американский грабитель банков) обслуживал банки.

У многих брокеров есть акции, которые побуждают клиентов совершать больше сделок, набирать плечи, шортить, покупать структурные продукты.

Все это можно использовать для своей выгоды.

Недавно Альфа предложила вернуть расходы по маржиналке на 500 тысяч за 30 дней. Самый надежный способ — это тупо купить на 500 тыс фонды ликвидности и продать через месяц. Но увы, большинство фондов Альфа из акции исключила.Решил, что ОФЗ 26238 достаточно отпадали и накупил на весь лимит. Передержал, увы. Через 28 дней большую часть продал, за исключением профита — с учетом купона почти 15 тысяч. Мало? Да, но это деньги из воздуха, за счет бесплатного кредита Альфы. Проценты за маржиналку должны вернуть 20-го апреля.

Авто-репост. Читать в блоге >>>