Наталья Малых

Решение ФРС - это главная интрига

- 13 сентября 2015, 16:39

- |

Сейчас самая главная интрига – это решение относительно процентной ставки в США. После девальвации юаня и роста волатильности на мировых биржах шансы на повышение ставка поубавились, но тем не менее, нервозность сохраняется. На мировые биржах преобладают коррекционные настроения, индекс волатильности VIX остается на повышенных уровнях, и сырьевые товары теряют в цене.

На самом деле, даже если ФРС поднимет ставку, то это не станет большой проблемой, тем более что это по большей части уже заложено в цены. Ставка будет расти от очень низкой базы, и здесь, скорее, важна траектория процентных ставок, или — как быстро американский центробанк будет повышать ставку. Я не думаю, что быстро. Американская экономика хоть и растет, но невысокими темпами, а инфляция в США все еще ниже целевого уровня. При этом падение цен на сырьевые товары приведет к еще меньшим темпам роста цен в будущем.

Кроме этого, недавний скачок волатильности на мировых биржах играет против планов ФРС. В своем исследовании аналитики Bank of America пишут о том, что американский центробанк редко начинает действовать в условиях нестабильности рынка. Поэтому есть шанс, что повышение ставки в США будет отложено на декабрь.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Китайские акции все еще дороги

- 07 сентября 2015, 16:27

- |

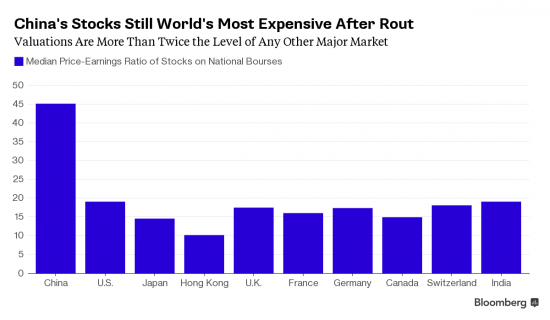

По данным Bloomberg, медианный P/E китайских акций составляет 45. Даже после длительного падения оценка китайского рынка все еще выше, чем американских и европейских рынков в несколько раз.

P/E индексов Китая, США, Японии, Гонконга, UK, Франции, Германии, Канады, Швейцарии и Индии (источник — Bloomberg):

При том, что ожидания по прибыли местных компаний падают, инвесторам будет трудно найти хорошую причину оставаться в акциях. Поэтому, падение китайского рынка, по всей видимости, продолжится, и слабые макроданные усилят волатильность на биржах.

( Читать дальше )

Перспективы The Mosaic Company улучшаются

- 31 августа 2015, 16:53

- |

Название компании: The Mosaic Company

Отрасль: сельскохозяйственные удобрения

Биржа: NYSE

Тикер: MOS

ISIN: US61945C1036

Текущая цена: 41,04 USD

Целевая цена: 54,40 USD

О компании

The Mosaic Company– один из лидеров на мировом рынке с/х удобрений. Компания производит и продает калийные и фосфатные удобрения покупателям в 40 странах мира. The Mosaic Company является крупнейшим в мире производителем фосфатных удобрений, и 4-ым по объемам поставщиком хлоркалия. Производственная мощность калийного бизнеса составляет 10,4 млн тонн в год, а фосфатного бизнеса – 11 млн тонн в год. Выручка за последние 4 квартала составила свыше $9 млрд.

Инвестиционная идея. Почему покупать акции The Mosaic Company:

- Долгосрочный спрос на сельскохозяйственные удобрения растет. За последние несколько десятилетий диета улучшилась и стала разнообразнее, и потребители покупают больше молока, мяса, овощей, фруктов и т.д. При этом площадь пахотной земли ограничена, и для того, чтобы удовлетворить растущий спрос, фермерам необходимо применять с/х химикаты.

( Читать дальше )

Как правильно выбрать ETF

- 25 августа 2015, 16:12

- |

На биржах торгуются сотни ETFs, и даже по одному активу, особенно если он популярен, может быть несколько фондов. Так как правильно выбрать ETF?

Прежде всего, обращайте внимание на плату за управление (expense ratio). Чем меньше плата, тем больше останется инвестору. Даже если 0,5% в год на первый взгляд кажется немного, то за 10 лет набежит примерно 5%. При этом брокерскую комиссию за сделку Вы платите отдельно.

Обычно плата зависит от стратегии ETFs. Как правило, самый низкий процент расходов встречается у пассивных индексных фондов на популярные индексы акций, например S&P 500, и облигаций, а также распространенные стратегии инвестирования (дивидендная, акции крупной капитализации и т.д.), и наоборот – плата за узкоспециализированные фонды под активным управлением может быть в несколько раз выше, чем у простых индексных фондов. Например, ETF с фокусом на компании-цели при слияниях или поглощениях с тикером MNA обойдется примерно в 8 раз дороже «простого» индексного ETF на S&P 500 (SPY). И кстати, экзотичные фонды вряд ли окажутся высоколиквидными, а это — дополнительные риски, и причем, совершенно ненужные.

( Читать дальше )

Даже после стабилизации акции будут уязвимы

- 24 августа 2015, 15:42

- |

Распродажи на биржах продолжаются. Сводный индекс по 22 сырьевым товарам Bloomberg Commodities Index упал сегодня до минимальных уровней августа 1999 года. Китайский индекс Shanghai Composite обвалился на 8,5%, европейские индексы в минусе на 2-3%.

Американские биржи сегодня, скорее всего, будут в резонансе с остальным миром, и S&P 500 продолжит снижение. На фоне такого резкого снижения сработают стоп-лоссы, и пока не будет хороших новостей/макростатистики, а также словесных интервенций со стороны центробанков, акции так и будут падать.

С Китая все началось, и хорошо, если бы прозвучали слова поддержки из Поднебесной, но китайский центробанк – не ФРС и не ЕЦБ, и слова попусту не тратит. Тем более, что динамика юаня намного стабильнее, чем у других валют блока развивающихся стран, а то, что китайские акции падают – это, на мой взгляд, вполне закономерно и объяснимо. Сейчас у китайского рынка совершенно неразумно высокая оценка — P/E свыше 60 (это в несколько раз выше, чем по S&P 500 и Stoxx 600), и рынок, получив импульс, корректируется вниз.

( Читать дальше )

Стоит ли покупать акцию с низкими мультипликаторами?

- 20 августа 2015, 16:57

- |

Стоимостной подход (стиль value) очень популярен среди инвесторов, но не всегда акции с низкими мультипликаторами привлекательны для долгосрочных инвестиций. Зачастую есть хорошая причина, почему бумага дешево котируется на бирже. Но иногда падение курса представляет собой прекрасную возможность купить акции хорошей компании со скидкой. И здесь, как говорится, надо отделять зерна от плевел. В этой статье я рассмотрю один из таких случаев.

Акция может торговаться с низкими значениями мультипликаторов после падения в связи с негативным новостным фоном вокруг компании. Здесь надо отличать временные трудности, связанные с цикличностью бизнеса, или одноразовые события от безвозвратных сдвигов в отрасли, изменений в балансе спроса и предложения и т.д. Важно, чтобы долговая нагрузка компании была невысокой и желательно ниже, чем по отрасли – тогда компания сможет достойно пережить трудные времена, не распродавая хорошие активы.

( Читать дальше )

О чем надо помнить, покупая дивидендные акции

- 18 августа 2015, 17:59

- |

Дивидендная доходность акции (dividend yield) – это соотношение годового дивиденда к текущей цене акции.

Дивидендная стратегия весьма популярна среди инвесторов, особенно для тех, кому нужен дополнительный доход. Принято считать, что компания, которая стабильно платит дивиденды, повышая их время от времени, считается менее рискованной. Как правило, это зрелые компании с более-менее стабильными денежными потоками.

Вместе с тем, при выборе дивидендных акций не стоит ориентироваться только на дивидендную доходность. Если она выше по рынку в несколько раз, то вполне возможно это результат резкого падения акций на фоне проблем компании или отрасли.

Несколько лет назад некоторые акции европейских банков торговались с ожидаемой дивидендной доходностью около 10%, но в итоге инвесторы не получили ничего, поскольку доходы банков упали, и то, что раньше шло инвесторам, теперь понадобилось самим банкам на докапитализацию. Поэтому при выборе дивидендных акций стоит также учитывать финансовую стабильность компании, в частности, долговую нагрузку.

( Читать дальше )

теги блога Наталья Малых

- Apple

- BMW

- Brent

- dd

- Deutsche Bank

- dupont

- ETF

- EUR USD

- eurusd

- kors

- long

- Macy's

- Mosaic

- Peugeot

- S&P500

- SPX 500

- spy

- Volkswagen

- wfm

- американские акции

- американский рынок акций

- банки

- ВВП

- Дивидендные акции

- дивиденды

- доллар

- евро

- Евро доллар

- евродоллар

- европейские банки

- зарубежные инвестиции

- золото

- иностранные инвестиции

- Китай

- китай биржа

- Китай валюта юань

- китайские акции

- китайский рынок акций

- короткая позиция

- короткие позиции

- лонги

- макроданные

- мультипликаторы

- Нефть

- нефтяные компании

- оффтоп

- оценка акции

- процентные ставки США

- серебро

- теханализ

- технический анализ

- трежерис США

- трейдинг

- удобрения

- форекс

- ФРС

- цикличность

- шорты

- экономика еврозоны

- экономика США