Честный Трейдер

Сколько сделок надо совершить, что бы удвоить депозит.

- 20 октября 2023, 11:21

- |

У каждого трейдера должен быть план, сколько ему надо совершать сделок в год.

В моей тусовке трейдеров, профит на сделку закладывают в среднем от 0,2 до 0,5%. Я же возьму значение 0,65% за один прибыльный трейд.

Тогда получаем, если я делаю 0,65%, умножу на 20 рабочих дней и получу 13% в месяц, тогда в год получаем 13*12=156% или 20*12=240 сделок.

Очевидно, что все 240 сделок не могут дать плюс, поэтому я закладываю убыточные трейды, т.е. 240*3 и получаю 720 сделок при положительном мат. ожидании общем надо совершить трейдеру, что бы удвоить депозит.

Т.е. миниму 3 сделки в день. Сложно это или просто, решать Вам.

Когда мне рассказывают как за одну две или пять сделок человек удвоил депозит, я про себя тихо улыбаюсь понимая что это ошибка природы, и на дистанции чем больше сделок сделает трейдер тем более объективная реальность покажет, прибыльный ли он на самом деле или это просто была удача и ни чего более.

- комментировать

- ★1

- Комментарии ( 6 )

Алгоинвесторы или сказки про алготрейдинг.

- 19 октября 2023, 00:30

- |

Многие думают, что вот был бы у меня робот, вот он нарубит кучу денег, сама (сам) то я в рынке не разбираюсь, эмоционально не переношу потери, но вот робот — он умный. Так думают только те, кто не понимает на чем основаны все роботы и за счет чего получается ими очень не очень зарабатывать.

Самая и очень самая важная проблема — робот не зарабатывает в обе стороны. Т.е. 85% алготрейдеров, ставят роботу тока покупать, потом ждать отката, покупать и т.д. Все потому что создать прибыльного робота который бы одинаково торговал в обе стороны не возможно, да и сама биржа делает ограничения на такие штуки. Одна из таких — что акции шортить не выгодно, а то и нельзя.

Вторая причина, что алготрейдеры не умеют торговать руками вообще, они тестируют какой то участок на истории (и многие на этом попадаются). Допустим, общий протестированный рынок был растущим — алготрейдер делает выводы, что рынок растущий всегда. И ставит робота тока покупать, и на откатах продавать (очень грубо).

Я Вам просто скажу, что даже на скользящих средних, если торговать в одну сторону на растущем рынке общем, проиграть почти невозможно, обыграть простого инвестора, который просто купил и держит, то же почти не возможно, результаты будут + и -.

( Читать дальше )

На сколько процентов можно сместить вероятность в трейдинге.

- 18 октября 2023, 10:11

- |

Это график Акций Сбербанка выраженный в движениях, без учета времени.

Мы видим, что цена сперва упала, а потом практический подошла к уровню, от которого случилось движение вниз. Возникает вопрос, купить или продать.

С точки зрения продавца, место является идеальным зайти в шорт по текущей цене с коротким стоп лосом за линией обозначенной выше.

С точки зрения покупателя, цена может пробить хай и уйти выше. Обе версии имеют право на жизнь. Так как же сместить вероятность то?

Правильный ответ — ни как. Вероятность роста и падения в каждой точки движения цены будет 50 на 50. Для Вас как трейдера и инвестора важно уметь ставить адекватные цели, когда вы принимаете решение продать или купить. В данном случае какую бы сторону Вы не выбрали, важно то, где вы выйдите, вот это будет смещать вероятности в Вашу сторону, а не в прогнозе куда пойдет цена.

У тебя не будет пенсии, если тебе сейчас меньше 30.

- 17 октября 2023, 13:10

- |

Собственно тенденции мировые говорят о том, что пенсия уходит в прошлое, пенсионный возраст везде увеличивают. Так например в Австралии пенсионный возраст повысили до 75 лет. Россия не отстает и нас ожидает то же самое. Ну как нас, я в общем то пенсию делаю себе сама.

Выход только один, научиться копить, откладывать и приумножать заработанный капитал. Давайте посчитаем.

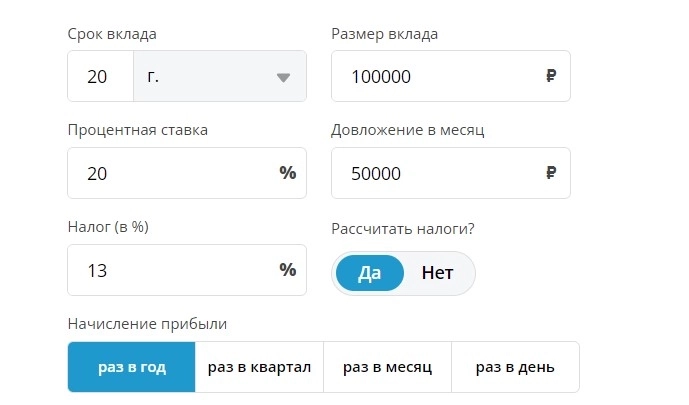

Пусть начальный депозит будет 100000 рублей и каждый месяц вы пополняете его на сумму 50000 рублей под 20% годовых, смотрим расчет:

( Читать дальше )

Золото не является защитным активом.

- 16 октября 2023, 09:44

- |

Собственно то что золото это не защитный актив я заметила достаточно давно, когда старалась торговать одновременно несколько инструментов, как говориться и сказала грааль, что бы депозит рос под углом в 45%.

Так вот, когда рынок акций валился, валилось и золото, а когда рынок акций рос, расти начинало и золото. После определенно периода, я поняла, что золото что индекс, ходят плюс минус одинаково. А разница тока в волатильности, иногда индекс больше скачет, иногда золото, но общая динамика в одну сторону.

Сравните когда падало золото, падали и акции, когда акции начали расти, золото то же шло в ту же сторону.

Мне кажется этот миф. прочитали где-то в книгах, и много умных голов с телевизора всегда говорили, что золото это защитный актив. Ну вот сейчас Доллар растет, акции падают. Вы покупаете золото как защитный актив и оно падает вместе с акциями. Просто посмотрите на историю, и мне не нужно верить конечно).

Золото защитный актив для доллара, т.е. кросс актив. Когда бакс падает, золото растет. А если вы живете в рублях, для Вас золото ни каким боком не спасет!

( Читать дальше )

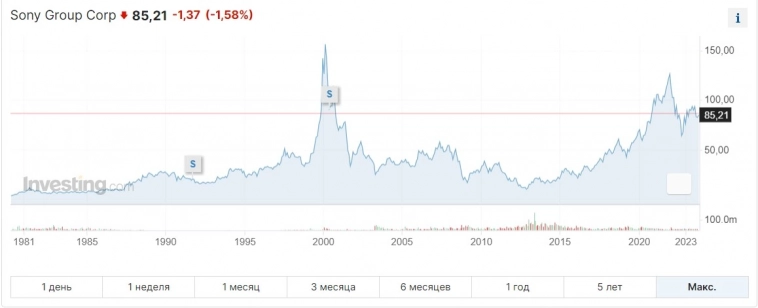

Как сдулась великая компания Sony. Заметки для инвестора.

- 15 октября 2023, 14:10

- |

На сегодня компания потеряла на инфляции (более 20 лет восстановления) и стоимость акций так и не достигла пика 2000-х годов. Ну и кто тех. анализ видит, то тут больше продажа, чем покупка, а будет ли перехай — ни кто не знает, но точки входа в лонги пока не вижу.

Все уже потрачено.

- 13 октября 2023, 09:19

- |

Многие начинающие инвесторы и трейдеры входя в сделку, как правило внутренне не готовы к последствиям, которые могут случиться в случае если что то пойдет не так. Отсюда переживания, эмоции и не способность придерживаться системного торгово плана.

Возьмем классический пример входа с защитной установкой стоп лоса. Человек входит в сделку и думает, что цена пойдет и она заработает. Он ставит достойную цель и все. Но когда рынок идет против него, он начинает метаться и триггерить. Переносить стоп лос в бу, закрывать позицию не давая ей развиться до цели и прочие прелести.

Или инвестор посмотрел на соседа, который рассказал как он с 90-х покупает сбербанк и радуется 30 лет жизни, побежал открыл счет и купил сбербанк, а он пошел вниз.

Логика тут очевидно, человек скажет я принимаю риски, но внутренне он их не принимает.

Поэтому не обманывайте себя.

Как ловить импульсы или торгуй все что видишь.

- 12 октября 2023, 08:59

- |

Классический трейдинг, подразумевает увидеть какое то движение, дождаться коррекции к этому движению и войти в сторону предыдущего движение. Это подходит для откатной фазы рынка, когда рынок откатывается давая коррекционную точку входа. Но есть еще одна фаза рынка, это когда рынок просто движется от точки до точки, ломая все теории Теория Доу или волны Эллиота, классические 5 волновки и прочий бред. Люди посмотрели на истории в свой период бытия и сделали субъективные выводы, что другого ничего не может быть, но на практике все куда более интересней.

Я считаю, что анализ вообще ни какой не нужен, разве что локальный. У Вас должен быть опыт наблюдения за ходом каких то активов. Например вы торгуете какой то акцией, вы знаете сколько она может пройти от места точки входа, где бы вы вошли. Так же можно сделать анализ, сколько движется цена актива в среднем отталкиваясь от каких либо зон, плотностей и на основе такой статистики уже можете вполне нормально начать набивать торговую статистику.

( Читать дальше )

Ошибки думающих. О техническом анализе и волнах Эллиота.

- 11 октября 2023, 08:06

- |

Есть например вот такие вот научные ученные, которые смотрят на график и видят там какие то волны, считают их и думают что все будет развиваться по таким законам.

теги блога Честный Трейдер

- M0

- ГО

- рецессия

- Сбер

- срочный рынок

- фьючерсы

- AI

- alpari

- bitcoin

- bybit

- CNYRUB

- FORTS

- IMOEX

- intel

- larry williams

- metatrader5

- Si

- sony corporation

- акции

- банк финам

- банки

- банки США

- башнефть

- брокеры

- Волны Эллиотта

- Газпром

- ГМК Норникель

- денежная масса

- деньги

- Депозиты

- диверсификация

- долгосрочный прогноз

- доллар рубль

- золото

- игровой счёт

- ИИ

- инвестиции

- инвестиции без риска

- Индекс МБ

- индекс РТС

- искусственный интеллект

- итоги дня

- ключевая ставка ЦБ РФ

- коррекция

- кредитная ставка США

- кредитное плечо

- кредиты США

- кризис 2008

- криптовалюта

- Ларри Вильямс

- лукойл

- ЛЧИ

- ЛЧИ 2023

- м.видео

- Магнит

- Мечел

- мировая экономика

- МММ

- Московская биржа

- натуральный газ

- нейросеть

- нефть

- обзор рынка

- облигации

- обратный выкуп

- обучение трейдингу

- открытие брокер

- оффтоп

- Портфель инвестора

- поступление дивидендов

- прогноз по акциям

- публичная торговля

- реальная экономика

- реальный бизнес

- РТС Индекс

- РТС фьючерс

- сбербанк

- Северсталь

- смартлаб

- стратегия

- сургутнефтегаз

- США

- Техас

- технический анализ

- тильт

- торговые роботы

- торговые сигналы

- торговый софт

- трейдинг

- тренд

- фильмы про трейдинг

- флет

- форекс

- фундаментальный анализ

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерс сбер

- цифровой рубль

- экономика России