Kaletnik

Черепаха-3

- 08 сентября 2021, 17:16

- |

Три месяца я пытался торговать опционы ( конкретно – недельные опционы BR) исходя из следующих соображений:

1) продажа стрэнгла в за неделю до экспирации

2) хеджирование фьючерсами при приближении к границам стрэнгла

3) минимальная маржа ( отсюда название – черепаха) в размере 1 %

4) учитываем доморощенную статистику о том, что недельные колебания укладываются в плюс минус четыре страйка

Сразу скажу результат: доходность за три месяца таки составила в среднем 1% в неделю.

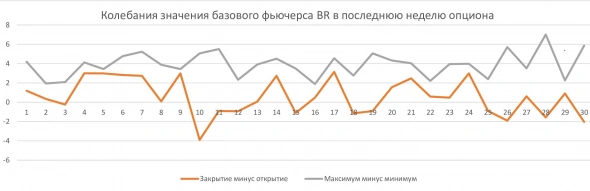

Но в августе произошло то, что и должно было произойти, а именно фьючерс вышел за пределы эмпирического коридора, причем две недели подряд, как видно из графика:

Было и хеджирование, но честно говоря на 32 неделе просто повезло. В самый ответственный день я отвлекся ( отмечал чье-то др) и не следил за позицией в течение суток. Конечно же именно в этот день BRU1 пробил дно, и что же я вижу по утру? Мой брокер взял, и со страху, без моего формального согласия, превратил опционы во фьючерсы. Я уж хотел звонить поругаться, а тут смотрю фьючерсы то растут. Короче за следующий день на фьючерсах все отбил. Получил сразу два урока: вернее первый я и так знал, что брокер совсем не друг, и не допускает даже кратковременных просадок, ну и ко второму уроку я был готов: нет никаких коридоров, но это неточно.

( Читать дальше )

- комментировать

- 3.1К

- Комментарии ( 4 )

Черепаха-2

- 06 августа 2021, 14:24

- |

Прошло два месяца с начала использования консервативной стратегии… Средний рост счета, как и планировалось, 1% в неделю.

В июле был момент, когда фьючерс BRQ1 падал до 67, пришлось первый раз для этого портфеля покупать фьючерс для страховки. Однако, по итогам недели (28 -я с начала года), все оказалось в пределах допустимых колебаний фьючерса, я имею в виду следующую статистику:

В этом году закрытие ни разу не отклонилось больше чем на 4 страйка от значения открытия.

Под открытием понимается значение фьючерса при открытии первого дня последней недели перед экспирацией недельного опциона.

Соответственно, закрытие- значение фьючерса при закрытии последнего дня существования недельного опциона.

В то же время, вторая кривая показывает, что размах колебаний за неделю может достигать 7 страйков, другими словами, стратегия «плюс минус 4 страйка» не является граалем.

( Читать дальше )

Черепаха

- 06 июля 2021, 18:00

- |

В продолжение темы про ахиллеса и черепаху: продолжаем следить за черепахой.

За истекший месяц счет подрос примерно на 4%, что и было нашей целью.

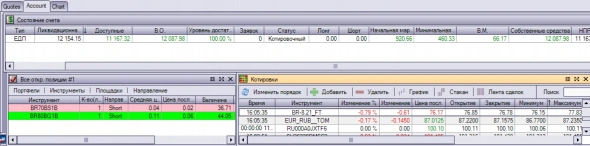

Позиция на 06.07.2021 выглядит так:

Что можно сказать об эксперименте? Как выяснилось, на таком маленьком счете есть брокерская комиссия 250 руб в месяц. Вроде говорят, что при счете >50000 этой дополнительной комиссии не будет.

Очень странно считается ГО у этого брокера. И вообще нет такой графы. Начальная маржа? Слишком маленькая. Мой расчетчик в телеграмме @test09062020bot показывает ГО больше 7000, что согласуется с данными биржи.

При этом, как задумывалось, хеджирование не получается, потому что попытка купить/продать фьючерс требует каких-то невероятных 17000! Приходилось бы хеджировать на другом счете)), где покупка фьючерса обходится в 8000+ рублей, но слава богу не пришлось.

В общем пока этого брокера не понимаю, но черепаха упорно продолжает путь вперед.

Кто быстрее – Ахиллес или черепаха.

- 08 июня 2021, 21:22

- |

Какая стратегия в опционах на большом временном отрезке ведет к успеху – рискованная с быстрым набором прибыли и неизбежными просадками или медленный рост на уровне безрисковой доходности в нашей экономике? Парадокс, что Ахиллес никогда не догонит черепаху, конечно, о другом. Но образ рискованного легконогого бегуна против никуда на спешащего пешехода с полной защитой хорошо отражает эти стратегии.

Сначала определимся, что понимать под успехом? Я бы определил его как стабильный доход в течение нескольких лет в размере, сравнимом с ростом индекса биржи, после вычета всех комиссий. Если еще учесть инфляцию, примем что валовый доход должен составлять около 50% годовых. Другими словами, наша цель – доход 1% в неделю.

Практика, как известно, критерий истины. На черепаху мне не жалко поставить 10000 рублей, которые уже лежат на счете у брокера. К тому же на такой сумме будут очень заметны комиссии.

( Читать дальше )

Гарантийное обеспечение и анализ опционного портфеля в телеграмме

- 21 мая 2021, 21:17

- |

Добрый день. Немного о себе. В торговлю пришел примерно 1,5 года назад через известный конкурс, где мосбиржа дает несколько тысяч рублей и главная задача — их не растерять. Как то сразу стал работать через известного брокера на «О» . Конечно же ничего не выиграл, но задачу минимум выполнил только потому, что выехал на опционах. К тому же по одному из образований я математик. Так и стал приверженцем опционной торговли. Сейчас потихоньку торгую опционами Si и BR.

Пока разбирался с опционами, очень помогал известный сайт опшн, потом там перестали считать ГО, и это меня подтолкнуло к написанию собственного приложения. Но я не стал делать еще один сайт. Решил написать бота в телеграмм.

Итак, предлагаю вашему вниманию телеграмм бота для анализа опционного портфеля @test09062020bot, который имеет необычное название «опционный портфель». Инструкция по работе внутри бота после стартового приветствия. Ее надо читать очень внимательно, потому что по первым отзывам пользователей, не все очевидно.

( Читать дальше )